银行业企微拉新的6种常用方式

编辑导语:随着互联网的发展,越来越多的行业开始布局私域运营,银行业也不例外,本文作者分享了6种银行业企微拉新的常用方式,感兴趣的一起来看一下,希望对你有帮助。

近两年各大国有行、股份行及个别城商行开始布局企微的私域运营,随着各大银行数字化转型的加快,纷纷提出以客户为中心的精细化运营,如何更好的做好存量客户的留存和经营成为关键,企业微信成为触达客户最为关键的抓手之一。

拉新作为AARRR模型的第一步,如何更高效的将存量客户导入企业微信做好数字化运营成为银行关注的焦点之一。

银行拉新的逻辑与其他行业有很大不同,银行更多的是做好存量客户的导流,大量的长尾客户成为增长的第二曲线,而增量客户只有在支行网点层面会获得更多的关注,关于存量拉新这里列举了6个方式可以参考。

一、APP专区设置bannar位

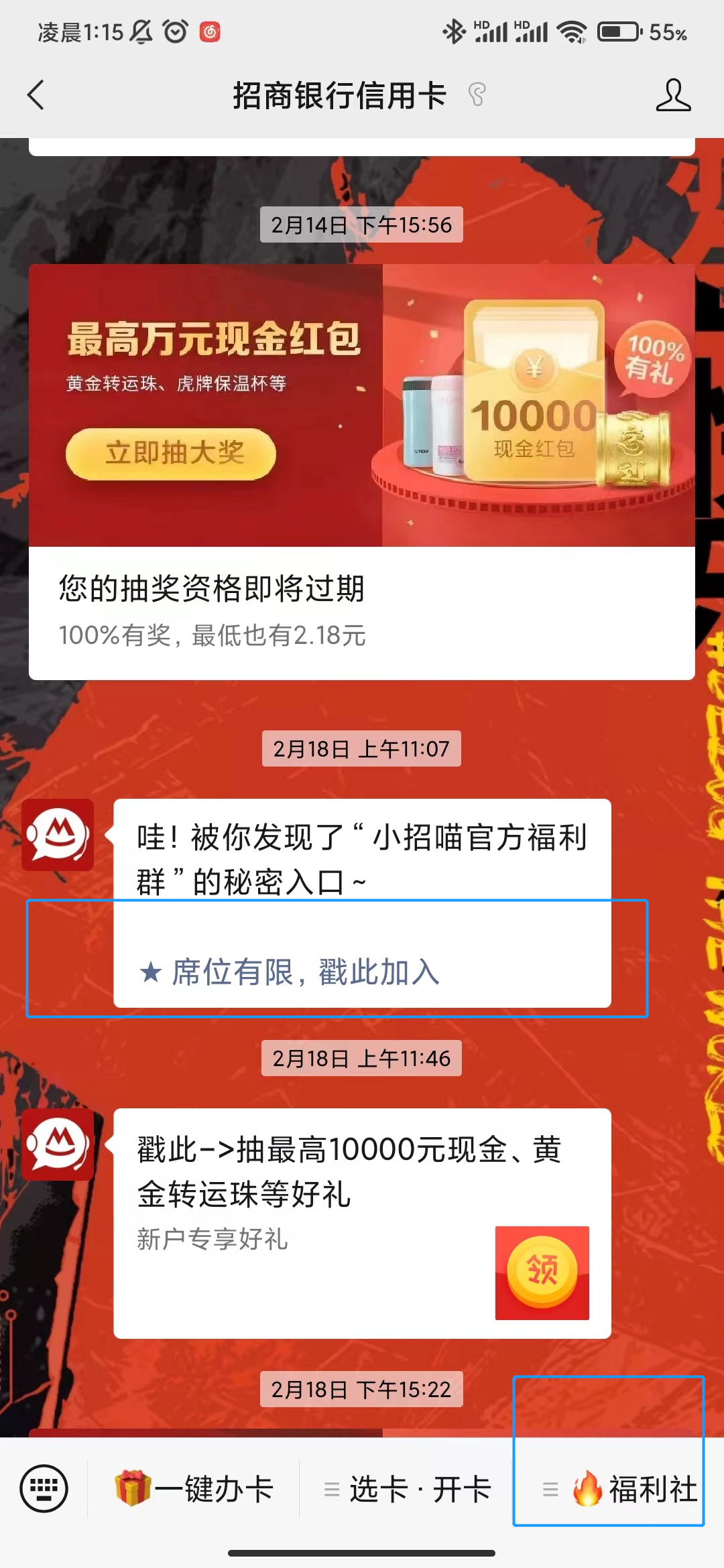

APP作为银行最大的私域入口,是企微导流的重要渠道之一。专区设置bannar是银行最常见的导流方式,最先尝试用此种方式的是招商银行的掌上生活app。

作为信用卡专用app,客群相对分散,招行搭建了以总部为主导的中台辐射型企微私域,客户来自于各大城市的商圈,通过LBS定位引导加入商圈私域社群,目前招行私域已经搭建了将近400万体量的私域客群。

目前已经有越来越多的银行尝试用APP的bannar位来吸引客户进入企微私域,不过大多是以二级入口或者更深一级的入口进行呈现。

比如招行是在饭票的二级入口进行了展示;还有其他行是在城市专区进行了展示。

bannar位展示导流在不区分客群的情况下可以做规模化导流,但显然并不符合客群精细化运营的战略。所以如果某行要做bannar位来导流,就要考虑到自身客群经营的需求。

二、公众号导流

公众号是很多行业导流的重点渠道之一,但不适用于所有银行。

首先,我们看到招行只有信用卡公众号设置了导流入口,与掌上生活互相配合共同形成了两大导流入口,因为都是泛客群,所以就不存在社群的分层运营。推送的运营内容只要符合普适性需求即可,比如招行的两大产品饭票和影票成为了运营主力。

其次,如果公众号已经搭建了完善的标签体系,与行内数据打通,也可以通过标签进行客群的精细化推送,此时公众号也不失为一种较好的导流渠道,此类方式多用于属地分行,在此前服务的某一分行就是通过公众号为支行赋能,迅速搭建起本地化私域社群。

三、营业厅网点布置台卡

说到营业厅网点的线下导流,感觉是不是很像很多行业的门店引流呢?

银行网点设置台卡可以引导前来网点办理业务的客户加入企业微信,相对来说会更容易一些。

甚至可以通过一对一的线下沟通时,引导客户添加企业微信,在服务的客户中有理财经理在客户排队间隙,引导客户添加企微。

不过并非所有银行都适用,不在一线还真不太了解一线的情况。服务的一家银行的线下网点有一半客户属于管控客户,那这样就不适合通过布置台卡的形式导流。

另外一种情况就是目前前往线下办理业务的客户年轻人比较少,年轻人大多选择线上办理,除非是必须在线下办理才会去网点,所以线下导流可能会以老年人居多。

四、线下进企

线下进企是进行代发客户导流企微的绝佳方式,针对代发企业设计好相应的权益,做好进企前的准备,通过权益吸引客户进入私域。

在帮助某家银行做进企的案例中,3天的进企活动邀请了五百多代发企业员工进群,实现产品销售几千万的效果。

线下进企可以实现线上线下联动的效果,比如可以通过设计银行APP端的代发企业活动链接,通过线下客群经营带动线上APP的活跃,享受线上代发权益,引导客户探索更多玩法。

通过线下活动导流客群进入企微私域,通过线上的持续经营拉动资产的提升。

而且,线下的裂变效果会更好,比如设计任务奖励,邀请同事参与活动获得相应礼品,几乎可以渗透整个企业的员工。

五、个微导流

个微导流包括个人微信导流、个人微信群导流。实际上银行的活跃客户基本都留存在了理财经理的个人微信中,那为什么要导流到企业微信呢?个人微信不是一样可以经营客户吗?

这里要讲一个故事,我有个朋友他是某银行的理财经理,银行的工作任务繁重,个微的客户一旦多起来就出现了健忘症,不是忘记回复客户问题,就是周五约好了客户周一又忘了,管理的客户有限,而且很难做有效的客户增长,更别说精细化运营来提升客户周期价值了。

而企微作为数字化运营客户的工具,不但可以规模化运营客户(单个企微可以运营2万人),还可以打通行内重要标签了解客户画像做精准营销,提升转化效果。

所以针对个微和个微社群成为导流企微的流量入口之一,会是银行企微运营时代的重要抓手之一。

随着银行场景化营销的深入,行内场景与企微之间的结合将是改变客群经营模式的重要突破口,行内搭场景,企微做客群经营。

建行通过企微总分运营触达客户1100万,招行作为先行者已经通过企微私域社群做客户的全面覆盖,企微私域运营已经成为银行业内的统一认知。

六、外呼+企微主动添加

外呼不止是在电商行业流行,在银行业同样非常关键。外呼与企微的主动添加简直是天作之合,我们要知道,企业微信主动添加客户后的通过率是很低的,因为只会在客户的微信服务通知中显示,很容易被忽略。

纵观整体行业来看,通过(智能)外呼的形式平均客户通过率在5%,达到10%已经是十分优秀了。

但在银行业逻辑就不一样,服务的客户中外呼+企微主动添加的客户通过率基本维持在60%-80%,如果在50%以下肯定是不合格的,当然也跟行业有关系,银行天然具备强信任感。

由于外呼的高通过率,无疑成为企微导流的重要渠道之一。

但这里有个重要前提,一定是企微在行内部署后具备了比较完备的客户管理和营销属性,在此前提下进行高质量的外呼导流才能实现闭环。

如果没有这个前提就通过规模化的智能外呼导流,将会给后续的工作带来沉重的负担,就打标一项一线的理财经理就受不了,还不说组织的推动问题呢。

以上就是针对银行业导流企微的6种常见方式了。

有道无术术可求,有术无道止于术。具体如何选择还要针对具体的客群和经营战略去规划具体策略。

作者:刘飞;微信公众号:飞诉增长。

本文由 @飞诉增长 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自 Unsplash,基于 CC0 协议。

起点课堂会员权益

起点课堂会员权益

5%这么高?有实例吗?