金融零售客户私域运营(中)

编辑导语:现在,不少行业都开始寻找合适的数字化转型道路,以实现降本增效、提升业务处理效率。而银行们也开始寻找转型路径,比如开展私域运营,提升用户触达,推动后续的业务转化。那么现阶段银行数字化转型、及私域运营中的业务转型,都进展得如何?不如来看看作者的解读。

上一篇内容《零售客户私域运营管理系统上》我们主要介绍了私域运营对银行的大背景和银行应用现状、及典型应用场景做了详细描述,本篇主要为大家介绍银行在私域运营中业务流程 、常见的使用场景和银行关于数字化转型的侧重点。

我们先来看下现阶段主要的银行数字化的转型现状。

一、银行转型现状

1)从市场来看,五大行或头部股份制银行,工农中建招商:数字化转型相对比较快,主要是依靠行内科技部门发展速度和质量,开展数字化转型有很多便利条件,相对小行,不需要基础工作,只需要做数字化模式的整合,引导业务和金融场景赋能,逐步转型。

2)股份制银行,头部城商行——民生、兴业、浦发、北京上海银行、宁波银行,市值5万亿以下:快速跟上大行脚步,把数字化转型尽快落实,都有做尝试。

但是碍于科技发展、资产能力没有达到很强的基础,所以引发IT不足以支撑目前所有业务的转型的问题。因此,需要先做IT层面转型,把老旧的技术做起来,才能真正实现。

目前在做数字化转型的前期铺垫,把已有能力和欠缺能力补充,再谋求业务建模和敏捷化,而不是简单地做整合。

3)中等城商行,村镇银行。北城商,农商行。整体数字化转型没有头绪,科技外包为主,处于跟随大行阶段,根据大行选择的厂商进行选择,跟着大行的节奏推动转型。

第三梯队跟第二梯队的差异在于第三梯队没有自己的主旋律,转型成本没有那么高。他们做数字化只是为了表明自己处于数字化阶段,并不是为了实质性的数字化效果。

4)外资行或是更小的金融机构——前海微众银行、网商银行。更贴近于互联网和技术层面的优势,他们的能力不会因为大行的变化或其他因素受到影响,因为不属于国有行或股份行,所以不受制于地方政府和银保监会的要求,同时拥有互联网背景,但是他们驱动力不强,所以状态并不明确。

二、银行在私域运营中业务流程

银行大多以现有的存量客户为主,客户经理通过引流工具,从网点或手机银行引流到企微进行经营,活动从线下转移到企微上之后,通过分群、标签体系来实现对客户分层,通过企微的高触达率,与客户进行互动从而建立信任关系。

相比于其他行业的客户,银行的目标人群相对转化周期更长,与以往的结果为导向这里更加注重整个过程,如果仅以最终的经营结果作为评价指标,在经营活动的过程中,经营过程难以对客户经理进行评价和针对性指导。

所以需要⼀套数据评价体系,对除了转化成单之外的经营活动,如客户连接建立、客户活跃度激活、客户互动等环节进行全⾯评价。

银行慢慢发现企业微信价值,关键在于企业微信的管理能力,如果行业系统跟企微打通,是可以做到识别和监管每个员工的宣传行为的。比如,营销是否合规,是否触及红线等是可以进行管理的。

但涉及到客户迁移成本、管理这块,各个银行也在完善阶段,还没到达满意的程度。

三、产品功能结构和场景

第三方供应商成分复杂,银行会优先考虑自己是否有能力承接,如果不行,再找外部厂商。

寻找外部供应商时,一般会带着名牌产品去聊,例如企微、飞书钉钉协同办公、企查查SaaS数据服务、万德、东方国信老牌大厂合作,更多站在业务领域来考虑的。

比如营销零售客户对公客户,大家通过企业微信来沟通,开腾讯会议,开会期间的数据是外流的,也有时支行人员可能会将合同票据贴上去,就会造成隐私数据丢失。

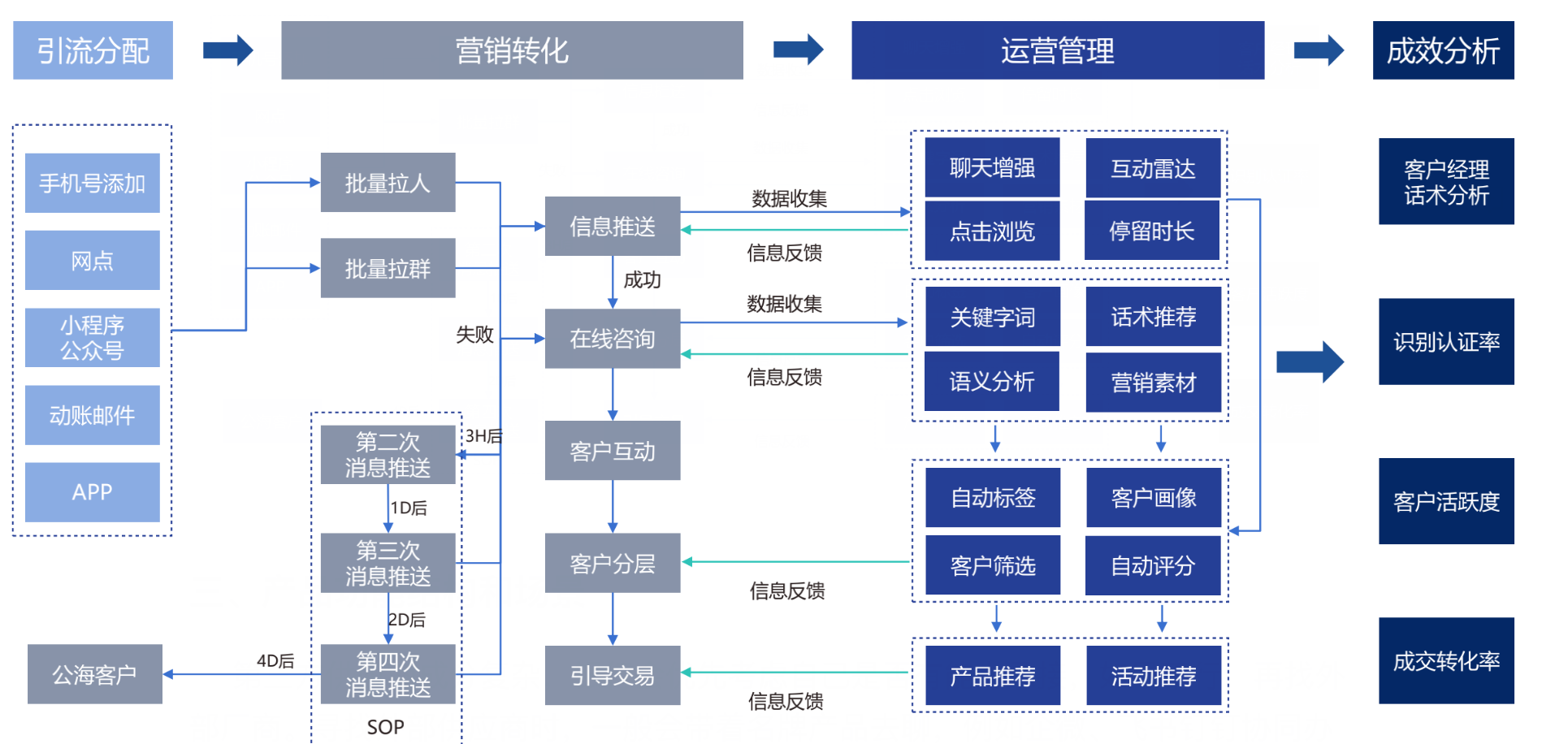

银行更希望能够把企业微信建立起来,真正实现私有云的数据,运营角度来看大致产品功能如下:

四、各银行私域转型侧重点

不同银行数字化转型侧重点不同,系统机器慢慢替代了人工,好的盈利的留下,做了资源的重新配置。大行做数字化主要是配置、存量客户的深度挖掘、二次营销的方面。

城商行通过数字化的提升:通过数字化,在风控、获客管理、运营缩小与四大行的差距;获取新客;提升服务质量。通过速度化转频缩小与四大行之间的差距,尤其是获客方面、风险管理方面。在数字化进行后,从大行转化的客户大概有20-30%。

科技化程度上,国有行做的最早、最大,推得产品最广,业务涉及也最深(工农中建),系统更好用一些,但是国有行有个问题;交行邮储和前面的银行是有差距的。建设银行更多是企业端的业务,零售业务相对较少。

股份制银行会根据自己的情况,有一些表现。招行在专业度上更贴近于股份制银行,在其他银行中处于领先其他5行,数字化做得非常好。

有不少银行的架构都没有很好的搭建,平安银行系统化近几年做的也不错。平安银行单个方向发力,有行内的科技团队,有行编科技人员;另一方面,平安多方并举,会依靠经验、集团的技术支持;也会有外部的供应商和咨询机构来做,但是距离做得好还有差距。

地方性的股份制银行(eg.长沙、宁波、恒丰),还处于系统架构梳理的阶段。成熟架构、成熟人员制度、成熟的系统,这三点是其需要提升的。

深圳农商这些银行,个人的观感数字化水平比较早期中期的阶段,数字化水平比较匮乏,处于早期中期阶段,系统化、组织化程度都不高。

五、总结

结合上篇《零售客户私域运营管理系统上》对于银行在客户运营方面难点主要有两个。一是客户触达二是员工过程管理。

以前的管理方式是:给员工和机构下指标,按照完成情况给激励。这个模式到今天已经很难再压榨出更多的效能了,给了指标,员工并不知道该怎么做。他也不知道应该怎么干,没有合适的工具。

所以现在经营转型方向变成从上层设计做好触达的工具;在触达工具建立过程中,做好过程管理。

长远看在未来3-5年,主要是做原始线下业务向线上迁移的数字化,没有进入深水区之前,基本是把线下业务(例如填表、实体卡)放到线上,比较浅层的数字化。近两年,才有了客户体验方面的流程和业务的数字化。

现在需要做的是整个线上数字化和流程梳理的数字化,后续会涉及到很多银行多年固有的归档制度和改进,跟数字化进程一同改革,才会进入深层次数字化改革。

本文由 @李雪亮 原创发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于 CC0 协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益