风控这20年,从传统风险到大数据风控

银行的风控,经历了从传统模式到智能风控,再到数字化风控的进化过程。不同的风控模式有不同的特点,本文作者对这三大风控模式的特点进行了总结分析,一起来看一下吧。

银行的风控,经历了从传统模式到智能风控,再到数字化风控的进化过程。相对于传统的风控手段,大数据风控体系的数据来源更广、维度更多,决策审批过程自动化程度更高,基于算法构建的模型更客观公正。这些特点既成为了大数据风控的优势,也为大数据风控领域构筑了很高的技术门槛。

通过人工智能、大数据、云计算等新技术,传统金融机构对借贷中各环节进行优化,包括传统风控中的金融数据,以及对借款申请人还款能力和还款意愿的风险特征进行描述。通过大数据,将多个维度的数据,例如消费、社交等进行分析整理,以此达成金融新型风险评估模式。

以此,金融机构可以不单一依赖于传统的金融信贷数据,并且可以对征信白户,即没有任何信用记录的人群进行风险审查,进行定价,进而提供金融产品和服务。

一、传统风控模式

传统风控的做法更多是基于专家经验的人工审批,依赖于审贷官对材料的理解与把握,并给出最终意见。假设有两笔贷款同时审批,那么审贷官会根据经验,基于排序做出相应决策,很快得出结论——甲贷款要优于乙贷款。

如果更进一步,请审贷官详细说明,甲贷款比乙贷款风险低多少,甲、乙两笔贷款的风险分别处于什么水平?审贷官就很难给出精确回答了。这有点类似大脑在处理一些模糊信号的时候,我们虽然能够做出评估排序、对比排序,但是很难做到足够精确。

传统的风控模式包括信贷工厂、IPC技术模式、台州模式以及巴塞尔协议模式等,下面我们简要回顾一下。

1. 信贷工厂模式

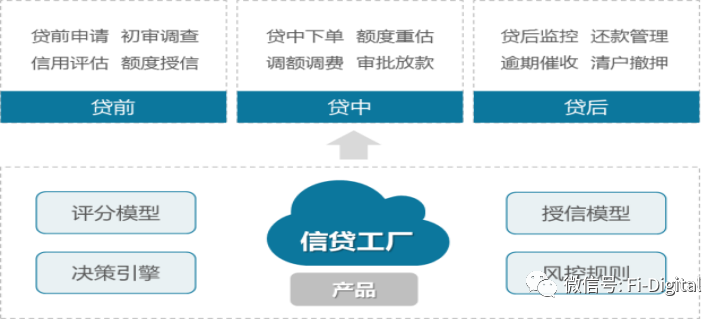

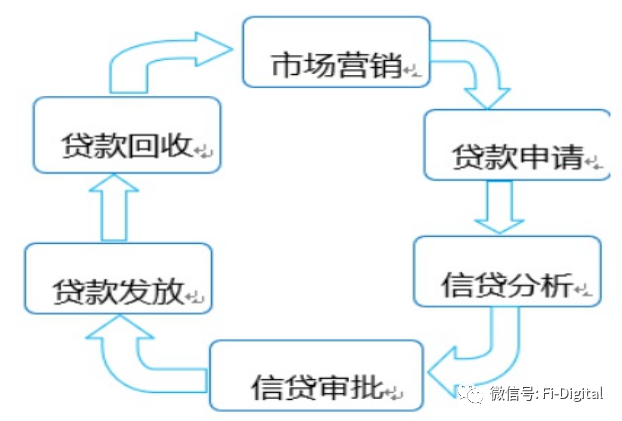

信贷工厂模式,是指银行在授信业务管理时,通过设计标准化产品和流程,统一规范不同信贷产品的信贷作业过程,类似于工厂“流水线”,主要强调全流程风险管理。从前期接触客户开始,到调查、审查、审批,贷款发放,贷后维护、管理以及贷款的回收等工作,均采取流水线作业、标准化管理。

这一模式原本起源于新加坡淡马锡模式。淡马锡公司成立于1974年,是由新加坡财政部监管、以私人名义注册的一家控股公司,淡马锡公司在对中小企业授信管理过程中,开发出了一种批量化生产中小企业融资产品的运作方式,被业界称作淡马锡模式、信贷工厂模式。

该模式的出现,主要是为了解决中小企业的融资问题,信贷工厂模式适用于批量化作业的各类信用贷款领域,从个人消费到小微企业经营均可使用,应用空间比较广阔。

信贷工厂模式的优点如下:

1)责任落实到位

在信贷工厂模式下,作业被切割成最小单元,每个参与人员都能熟练从事岗位职责内工作,责任可以落实到个人。

2)规模效应凸显

由于个人负责的工作领域极度细分,使得工作效率大幅度提高,规模化效应得以显现,从而提高利润率。

3)“四眼”交叉验证

在贷款办理过程中,客户经理、审批人员和贷后管理人员分工明确、各司其职,对于同一笔业务,可以从不同角度进行交叉验证,有效遵循四眼原则。

4)提升工作效率

客户信息被录入信贷系统后,自动评分、自动审批;客户经理也可以根据评分卡结果,筛选符合本行风险偏好的优质客户,既节省时间,也可以避免做无用功。

5)迅速抢占市场

对于异地客户,也可以做到依靠系统自动审批处理,审批时间快,客户体验好,有利于迅速拓展客户并抢占市场。

信贷工厂模式的缺点如下:

1)资金投入多

银行开展信贷工厂模式,前期需要投入大量成本,包括平台搭建、客户评分模型开发或者其他针对性的研发。

2)人员成本高

该模式需要的岗位较多,在实际管理上难度很高,相应的人力成本也很高。

3)风控要求严

该模式不能做到对每位客户精细审查,对整体风险监控能力以及坏账的处理要求都比较高。

2. IPC技术模式

理调查走访、信息交叉验证等方面进行培训,提升客户经理辨别虚假信息能力和编制财务报表的技能,防范信用风险。

核心主要为三方面,一是考察借款人的偿债能力;二是衡量借款人的偿贷意愿;三是公司内部操作风险的控制。IPC模式的创新之处在于,银行风险把控的侧重点,是关注借款人的还款意愿、企业的经营情况以及现金流,而不是根据客户资产价值评估等因素决定。

IPC技术模式的优点如下:

- 专注业务:银行能够专注于贷款业务本身,微贷额度较少,资金挪用可能性较小。

- 管理精细:客户经理对每户贷款都可以做到逐笔调查,精细化管理。

- 信息对称:客户经理从贷前决策到贷后管理全程参与,信息对称程度高。

- 风险定价:该模式能够做到根据客户不同资质进行风险定价,利润回报率较高。

- 方便快捷:该模式的贷款方式较为灵活,适合不同的企业选择。

IPC技术模式的缺点如下:

1)人员数量多

采用单户调查和分析的方式,依赖大量人才支持,银行必须不断做好信贷人员招聘与培训工作,充实一线队伍。

2)服务单一化

该模式无法为客户提供全面金融服务,市场竞争能力较弱,不利于锁定客户。

3)工作效率低

该模式逐笔操作业务,在走访客户时有需要大量时间,放款周期长,跟踪效率低下,规模增速较慢。

5)道德风险大

决策过于依赖客户经理自身判断,很容易产生道德风险。

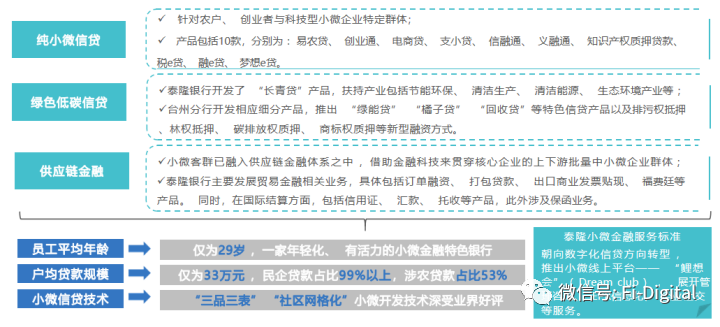

3. 台州模式

小微贷款、普惠金融等市场领域,台州作为我国小微金融发展的标杆地区,在长期发展过程中取得了重要成就,逐步形成了颇具特色的台州模式,在国内外金融市场的冲击下其发展也面临着巨大的压力和挑战。

台州模式的特点如下:

- 泰隆银行:形成了以“三品、三表、三三制”为特色的小企业金融服务模式。

- 台州银行:探索出“三看三不看”的风控技术和“下户调查、眼见为实、自编报表、交叉检验”的信贷经验。

- 民泰银行:形成了“看品行、算实账、同商量”的风控“九字诀”特色做法。

台州模式面临的挑战如下:

1)个性服务供给偏少

面向小微企业信贷产品虽然众多,但产品功能单一,地方性、区域性特色小微金融服务产品创新较少。

2)技术赋能有待提升

小微金融机构亟需科技赋能,打造线上融资产品体系,提高服务效率和降低运营成本。

3)复合人才集聚不足

台州金融人才结构不合理,单一专业人才偏多,跨专业复合型人才少,尤其是对国内小微金融市场和业务熟悉的人更是偏少。

4. 巴塞尔协议模式

传统银行以巴塞尔协议为基础开展相关风控工作,可称之为“巴塞尔模式”。从1988年的巴塞尔协议Ⅰ到2001年的巴塞尔协议Ⅱ,直到2010年推出的巴塞尔协议Ⅲ,最终要求银行进一步明确资本定义,扩大风险覆盖范围并加强交易对手信用风险管理。

在巴塞尔协议模式中,信用风险主要以PD(Probability of Default,违约率)、LGD(Loss Given Default,违约损失率)、EAD(Exposure At Default,违约风险敞口)、期限、相关性等计量方法为核心来计量。

巴塞尔协议模式的优点如下:

- 全面风险管理

- 涵盖信贷业务等各类风险

- 具有可实施的风控计量体系和方法

巴塞尔协议模式的不足如下:

- 实施巴塞尔协议需要监管机构审批

- 虽然内部计量模型依靠银行自身数据,但是其局限性极易导致估计偏差

- 对于金融创新监管没有实时更新和统一的方法

二、智能风控模式

从线下到线上,从因特网到移动互联网,随着时代的不断发展,银行风控体系也在不断演变。起初,银行人工审核办理信贷业务,后来逐渐引入系统辅助,完成了从人工审批到自动审批的进化。

随着大数据的发展,更多弱变量加入风控体系,替代了原先的单一强变量风险评估,完成了自动化到大数据的进化。在互联网与移动互联网时代,新型欺诈手段层出不穷,人工智能技术催生大数据向智能化的演变。

智能风控技术是银行在自动化、大数据、云计算、人工智能、区块链等金融科技应用的基础上,逐渐发展而来的。与传统风控相比,在以下方面具有鲜明特点。

智能风控的优势如下:

- 大数据平台是基础:为数据模型与风控策略提供高质量数据保障。

- 决策引擎是媒介:为数据模型与风控策略提供高效部署能力。

- 智能模型是大脑:将原始数据提炼为规则集,实时预测风险水平。

智能风控的不足如下:

- 与传统业务匹配度低,业务人员难以理解和应用。

- 传统风控制度,与智能风控方式仍存在一定矛盾。

- 经验驱动的传统风控,与数据驱动的智能风控难以相互融合。

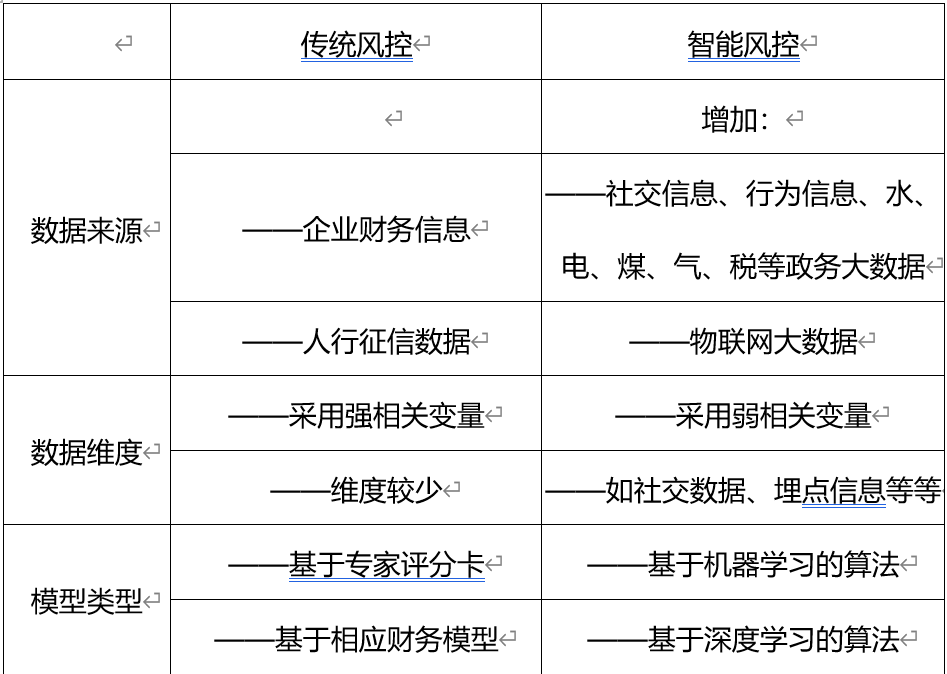

三、智能风控与传统风控

与传统风控模式侧重专拣经验不同,智能风控更多的是以量化模型和基于数据分析的策略为主,不仅能够对每个申请的好坏进行对比和排序,还能进一步说明每一笔申请的风险在什么水平、PD是什么水平、LGD是什么水平。在这个基础上我们就不仅能做审批,还能够做精确的风险定价等更多的工作。

具体而言,两种风控模式在以下3个方面有所区别,如表所示:

四、数字化风控

我们永远不要忘记,银行的本质是风控,无论传统模式还是智能模式,最终目的都是要做好风险管理。数字化风控堪称传统风控与智能风控的集大成者,既吸取了两种模式的优点,也在最大程度上避免了两种模式的缺点。

数字化时代,传统风控的短板显而易见,而智能风控从银行实际情况来看,应用领域有限且处于探索阶段。大部分银行最需要实现的是风控的标准化与数字化,其中最关键的是信用风险决策的底层逻辑及量化过程。

数字化风控的表现形式主要有以下3个方面。

1. 数字化风控流程

数字化流程是数字化风控的基础,贯穿信贷业务贷前、贷中、贷后等将部分或全部环节。例如在贷后环节,信贷资金真实流向、客户还款记录、客户回访信息及客户其他风险信息,需要通过流程来获取并保存。

数字化流程以优化客户体验、提高决策效率、降低操作成本为目标,其最重要的意义,在于风控的标准化与稳定性。流程标准化才能产生有价值数据。

2. 数字化风险信息

在传统模式中,银行信贷决策依据的信息有文字的、数字的;有行内采集的、外部数据源提供的;有原始材料和加工后的信息。这些信息首先都需要电子化,形成数字和标签,然后通过特定数据逻辑,将信息归纳后呈现出来,用于风险决策的信息依据。

此外,为了支持应用层面的数据需求,往往需要对系统内部的数据资源进行“治理”。从数据治理到数据呈现,是信息由里到外进行数字化的完整过程。

3. 数字化风险决策

风险决策自动化是数字化风控的高级表现形式,目前在信用卡审批和小金额的消费金融领域,已经完全实现决策的自动化。

风险决策的自动化往往涉及数据和风险决策模型。数据涉及内部数据和外部数据的连接和管理。涉及模型就需要根据信贷产品的结构、流程、数据资源和客户情况,形成风险逻辑并量化。量化的风险决策模型,能避免人员的主观性和道德风险。

数字化时代,土地等不动产要素价值会不断降低,企业创造价值的方式也在发生改变,越来越多的企业不再依赖土地、厂房、设备来创造价值。银行未来的客户,其业务模式迥异于传统,如果还坚持无担保、无抵押不能放款,将面临客户大量流失、业务严重萎缩的极端不利局面,在新的经济生态系统中无法立足。选择数字化风控升级,是银行必然选择。

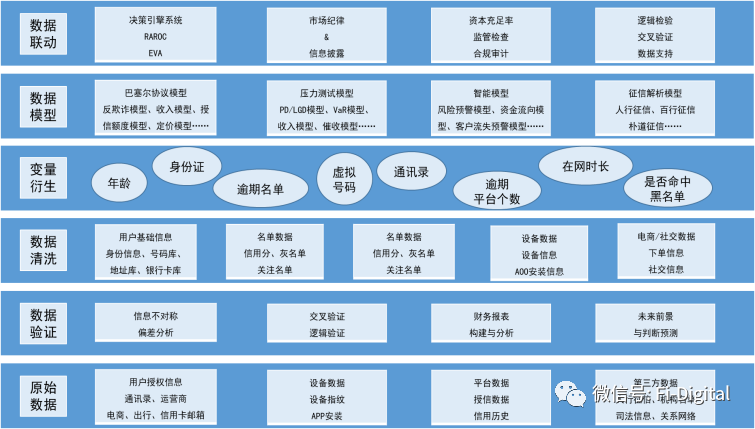

银行要基于传统信贷、IPC模式、信贷工厂以及巴塞尔协议的成功经验,结合最新智能风控技术,构建全面数字化风控体系,如图所示:

信贷的本质是风控,风控核心是数据,数字化风控看两个方面的能力:一个是数据积累,另一个就是技术能力。

五、小结

风险管理作为商业银行的核心竞争力,其能否适应数字化转型趋势,将决定银行数字化转型的成败。数字化风控是指银行通过数字化、智能化手段充分发挥数据和技术等生产要素价值,全面推进数字化风控体系建设,提升各类风险管理的效率和效能。

一方面是提升对传统风险的管理能力,如在信贷业务全生命周期管理过程中对风险识别更准确、预警更及时、管控更有效,运用大数据技术降低反洗钱合规风险和运营操作风险。另一方面是通过数字化风控,有效应对业务线上化、场景化发展伴生的各类新型风险,如欺诈风险、敏感信息泄露风险等。

随着银行线上业务的快速增长,平台化、场景化、批量化的获客模式深入发展,各类风险扩散更加快速、隐蔽,对银行风险管理的敏捷度和精准度提出了更高要求。银行依靠人工审核和专家策略等传统风控措施,难以适应线上信贷业务风险防控的需求,这也从客观上要求银行推进数字化风控体系建设。

#专栏作家#

汤向军,公众号:营销数字化转型(ID:Fi-Digital),人人都是产品经理专栏作家。专注于银行数字化转型。

本文原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益