消费金融产品线上体验场景中的服务设计

消费金融贷款线上业务体验场景的服务设计要“以客户为中心”,要不断对“APP自助服务”流程进行优化,降低“自助”的难度,让客户感到舒服并提升体验效果。

根据《消费金融公司试点管理办法》的规定:

当前消费金融公司的主要业务包括个人耐用消费品贷款及一般用途个人消费贷款,但不涉及房地产贷款和汽车贷款。

前者通过经销商发放,后者直接向借款人发放。随着互联网及智能手机的普及,大型消费金融公司纷纷通过自有APP或以微信、支付宝为渠道向客户提供便捷的线上贷款服务。

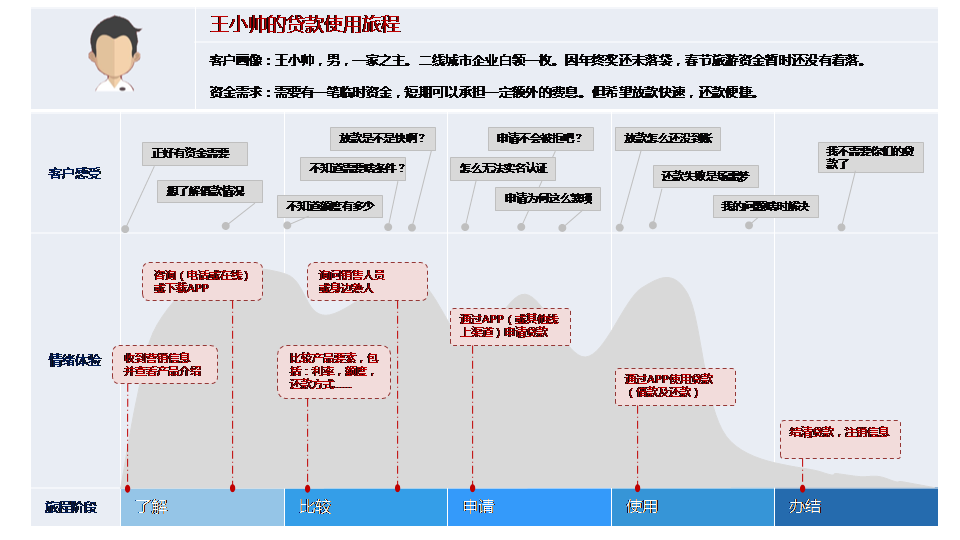

一般来说,贷款类APP都具备贷款业务全流程的各项功能,包括注册、认证、申请、还款、结清等,其中涉及了很多登录、申请、还款及结清等体验场景。下图为消费金融线上客户的贷款使用旅程:

客户可以通过互联网渠道(如微信)或常规渠道(如短信)获知贷款信息(或业务活动资讯)。经过自行选择与比较后,可选择下载、注册APP并申请贷款,通过审批后即可接受贷款。如需还款即可通过APP随时偿还或结清。

虽然APP中设计了大量的显性按钮、页面标签,用以引导和提示客户按既定流程与规定申请和使用贷款,但固化其中的业务流程并不一定能完美解决客户会遇到的问题,不当的提示和功能有可能对客户体验造成不良影响。

在客户眼里,“自助贷款”就是想申请的时候就能方便申请,想还款时也能便捷还款,即“功能要便利、流程更快捷、服务不伤神”。

传统意义上的“以产品为中心”的服务设计思路,更多的是“让客户完成满足流程管理要求的动作”,但忽视了客户的真实需求,为此我们提出“以客户为中心”的服务设计思路,站在客户角度设计我们的服务,让服务流程、APP功能及对客服务符合客户的真正需要。

一、重置密码中的服务设计

贷款类APP属于典型的低频应用,很多贷款产品规定采用等额本息的还款方式,还款时只需在绑定的银行卡上按时划扣,因此客户成功获得贷款后,只要没有还款问题,基本无需进入APP,因此常有客户遗忘登录密码。

某次业务营销活动后,我们发现申请密码重置客户数量出现了大幅攀升,其中申请人工重置的比例也很高。调查结果显示:大部分遗忘登录密码的客户再次登录APP的目的是想借款或急着还款。

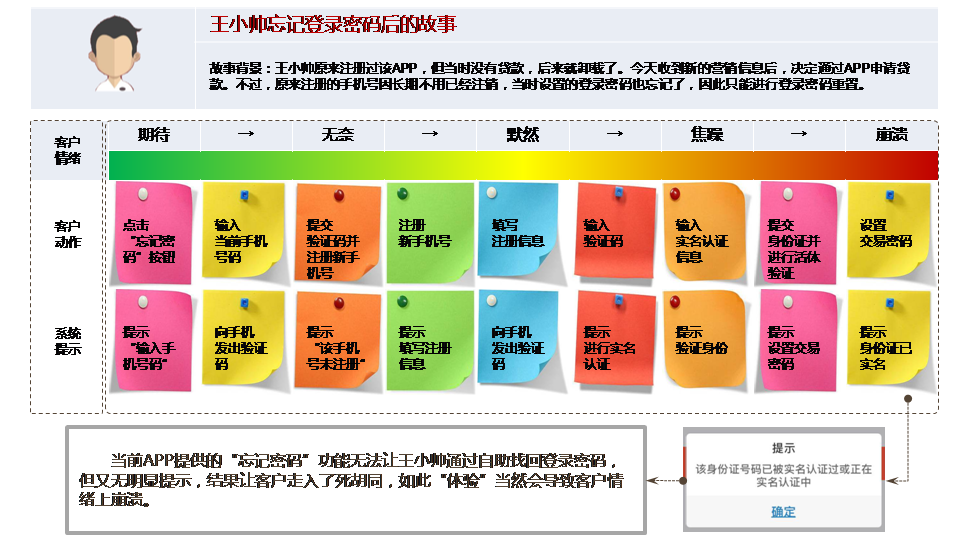

毫无疑问,营销活动让客户对产品产生了兴趣,一些“睡眠”客户也纷纷通过APP申请贷款。APP中设计有可以让客户自行通过“忘记密码”进行快速重置的功能,为何很多客户会选择“人工重置”这样的慢速方式?我们仍以王小帅的经历来分析一下。

设计服务场景时,一定要理解我们的客户会用不止一个逻辑(或方式)去完成任务,因此我们需要从不同的维度去思考客户体验服务的诸多环节,确保场景和故事无遗漏。

对于上面的案例,不难发现:密码重置流程并没有预置“手机无法接受验证码”的解决方案,也无明显提示,客户只能按照遗忘密码的一般场景进行重置,最终走入了“流程的死胡同”,最终此类客户只能选择向客服提交人工重置申请。

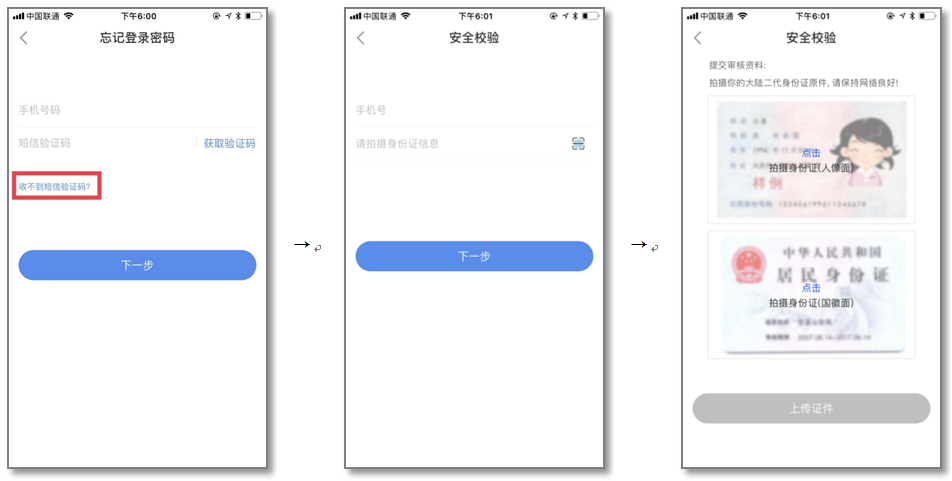

从客户的角度来看,只要能证明“另一个手机号是我的且是正在使用的有效号码”,验证码就可以发送到新手机了。APP的新流程通过采用“人脸识别”技术,增加活体识别功能实时验证了更换手机的是客户本人,避免了流程中反复客户注册、填写资料却被告知无法找回的尴尬情形。下图为某APP中设置的“收不到短信验证码”功能:

二、异常提示中的服务设计

从客户的角度来说,虽然不希望遇到问题,但出现问题后能及时收到有效的提醒且能根据提示快速的自助解决问题,也不失为是一种良好的体验。但从实际过程来看,如何提示客户并让客户快速知晓问题的快速解决路径,其实并不简单。

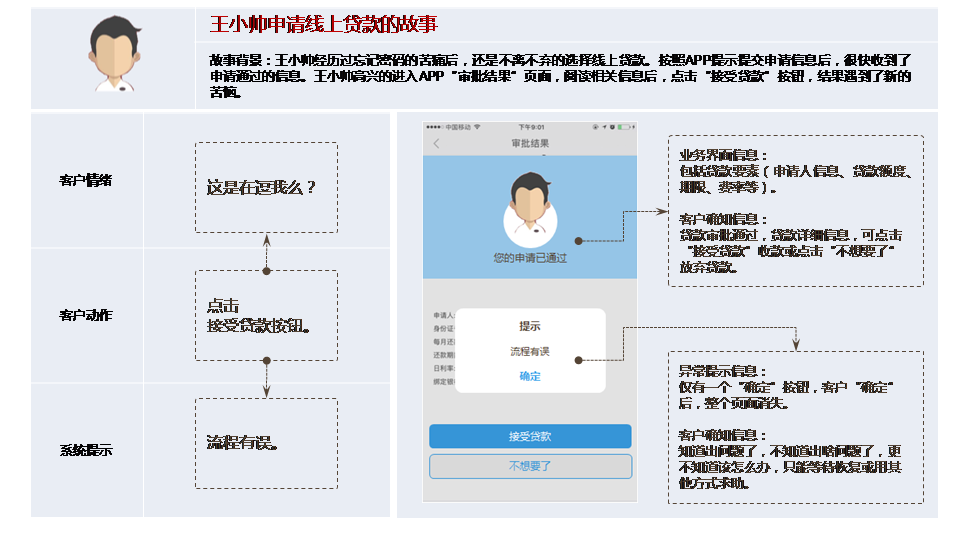

下面这个客户故事中,客户按照APP页面指引点击“接受贷款”按钮却出现了异常情况。从客户王小帅的角度来看,有两点体验很不舒服:

- 提示框内容的指向不清晰。提示所说的“流程有误”,如果是指我的操作流程有误,那么我就不明白了,明明是按照APP指引进入审批结果页面提示点击“接受贷款”按钮,何来步骤有误?但如果是指你们的系统出了问题,那么这样的提示为何要展示给我?

- 提示框形式的引导不恰当。提示内容采用弹窗形式,并强制终止了交互过程,且弹窗上只有一个“确定”按钮。在这种情况下只能点击“确定”,但却又跳回到原窗口。多次重新点击“接受贷款”后仍然出现相同提示,你们这样子究竟是几个意思?

在这个故事中,客户看到这样的“提示”,只知道出问题了但不知道出了啥问题,除了退出APP再重新进入页面外,根本不知道该怎么办,客户体验已经非常不好了。这种情况下,愤怒的客户会放弃接受贷款,稍微理智一点的则会联系客服,但如果客服人员对此类系统问题也不了解而告知客户“退出重试”或“稍后再尝试”,客户体验就会降到冰点。

三、在线服务中的服务设计

既然APP连通了商家与客户,那么客服也应顺理成章的入驻APP(当然APP只是服务渠道之一),这样客户寻求服务与帮助时就会更加方便。在“互联网+智能服务”时代,机器人客服通常是在线服务的首选。相比传统的人工客服,机器人客服具有诸多优点,这里不讨论智能机器人需要的功能,只谈谈客户体验这个问题中机器人客服可以做的事情。

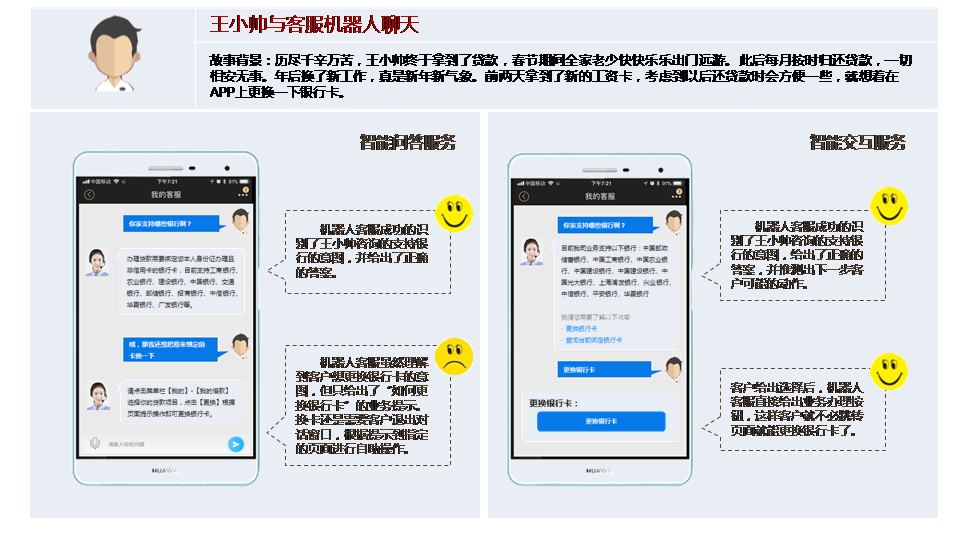

下面这个案例中,王小帅向机器人客服咨询银行卡的事情,机器人准确的识别了问题要点并给出了准确答复。王小帅看到答案后,再次表达了自己的意图,但这次机器人仍然只是识别出客户的字面意思,准确告诉王小帅可以跳转到其他页面进行银行卡更换。虽然王小帅知道了答案,但他的体验却不是最好的。

由于消费金融公司的客群相对银行下沉较大,一些客户(特别是对互联网及智能手机不是很熟悉的人群)甚至会对机器人客服给出的“【我的】-【我的借款】”提示内容摸不着头脑,这是个啥东西?

客户需要的不是问题的简单答案,而是快速彻底解决问题,因此设计机器人客服提供的服务时,不能仅停留在识别客户用语的“智能问答服务”层面,而要有针对性的将业务系统与机器人交互过程对接,利用机器人“服务响应快、服务时间长”等优势,在互动中置入业务办理入口,引导客户进入服务流程,这样的“智能交互服务”设计才是洞悉人性、瞄准痛点的。

四、以客户为中心设计线上体验场景

互联网让我们的生活更加便利,越来越多的人已经习惯于通过APP寻找服务。客户申请线上贷款,除了对贷款本身额度及费率有期望外,还有很多人对贷款过程是否快捷(业务流程)、还款是否便利(APP交互)、问题是否能快速解决(对客服务)等方面非常在意。

如何让客户体验更好,不能仅盯在APP有多少功能、机器人后台有多少条知识(甚至是机器人多么风趣),而是要从客户视角看产品要素是否是有效符合客户需求、服务流程是否能快速解决客户问题,尽量减少不必要的流程审批过程。

我们常说的“服务能力”除了要体现在解决客户的显性问题(如我怎么贷款、怎么还款等、怎么换卡)外,还要体现在提供无干扰的隐形服务。前文中客户王小帅想换卡,向机器人问了银行卡的事,机器人回复的答案正确,但给出的答复是换卡要客户去翻查APP页面。从答案本身来说,正确的回答了客户的问题,但从客户体验来说,体验得分或许只能算“一般”。

消费金融贷款线上业务体验场景的服务设计要“以客户为中心”,很多类似的体验场景(诸如查账、结清销户等)可以设计成“隐形服务”的形式,多以推送、引导等方式减少客户不必要的翻查、选择甚至记录等动作,并针对“APP自助服务”设计服务流程,降低“自助”的难度,让客户感到舒服并提升体验效果。

本文由@王小帅 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 pexels,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

这个也是好傻

不管是什么原因,都应该是金融产品服务设计中的八阿哥哦 😉

没看懂!

嘿嘿,这个服务有设计缺陷呀