金融产品经理之债券产品设计

本文笔者将从金融产品经理实际工作中遇到的一个小的工作点,进行一个实战的分析。讲述:如何设计一个可转化债券的金融产品?如何判断我们目前设计好的这款金融产品是否合适?

这几天看了一个某公众号的一个漫画:

内容是面试官问一个应聘者:“你会开发吗?“,应聘者说”不会“,面试官又问”会测试吗?“,应聘者说”不会“,面试官又问”那运营呢?“,应聘者还是说”不会“。这时面试官说,”那你来做产品经理“。

当然这只是个段子,实际工作中的产品经理门槛其实还是很高的,像张小龙作为微信产品的产品经理,基本上可以说是用产品改变了世界。认为产品经理不重要的,那只是自己的视野和格局还没有达到一定的认知层次。而现实中,发展的很不错的公司,都是非常重视对产品经理培养,并且非常重视产品经理的工作。

对于产品经理而言,其实需要做的工作内容很多,产品经理的本质其实是价值创造和价值发现,并不简简单单写个需求。BRD、MRD、PRD这些文档,仅仅是一种表现形式,最根本是要解决实际问题。

本文是从金融产品经理实际工作中遇到的一个小的工作点,进行一个实战的分析。因为现实工作中,我们总会遇到各种各样的场景,大的场景,往往可以拆成若干个问题点,把各个问题点解决,整合一下,基本总体的解决方案也就出来了。

所以,产品经理在实际工作中所遇到的问题,肯定每次的实际场景都不一样,所以就需要产品经理在遇到实际产品场景时,具备分析问题,解决问题的能力。

实战

1. 背景

有一家上市公司,发展比较不错,找到你们公司,说是需要筹资1个亿,从而加速公司的发展。

初步接洽后,领导对你说,来给这个公司设计一款金融产品,来满足这家公司的需要。1个亿不是小数目,产品设计的好与坏,肯定关系到公司收益的多与少。你就是负责这个金融产品的产品经理,你打算怎么做?

公司发展势头不错,希望资金的期限给的宽裕一些,同时由于数目比较大,所以我们可以采用制定公司债券产品的方式进行募资。相当于我们金融产品的范围和方向就已经明确。

接下来,我们就要考虑:如何设计这款债券产品?

可能到这一步,大家会觉得,这有啥难的,随便制定一个债券的收益率,投入到市场上不就可以了?

实际情况有这么简单吗?你的债券给的收益率太低,没有竞争力,投资者会不会去买你这个产品?收益率太高,企业压力太大,这种产品投入到市场后又有什么价值?

所以,好的金融产品,一定是同现实中的消费品一样,受到消费者(投资人)的喜爱,同时又能给企业带来价值。

2. 分析

设计一款好的产品,调查研究这一步一定是少不了的。没有调查就没有发言权,好的产品需要有数据来支持,设计的金融产品是否能满足市场要求,也需要用数据来证明。产品经理要想说服他人,脾气大解决不了问题,只能让别人觉得你素质差。你有理有据,自然而然有人信服你。

所以,分析工作是产品经理设计产品必不可少的环节。

经过调研,我们知道:这个公司目前股价是20元/股,公司股票预期增长率是6%。

同时,我们研究发现:目前市场上长期公司债的利率是8%,而如果我们设计的金融产品也是按8%的收益来的话,很明显产品的竞争力不大。可能发售出来这个金融产品,都销售不出去,那这个金融产品设计的就是没有意义。

这个公司是上市公司,其实我们可以用可转债的思路来设计这款产品。可转债有一个特点,就是具有股权和债权的双重性质,如果公司发展良好,股价上升,债券价格也随之上升。而股价下跌,债券本身也有一定的收益率。

所以,设计一个可转化债券的金融产品,和市场上的纯公司债券产品进行差异化的策略,一方面可以差异化竞争,另一方面也可以一定程度上降低企业的融资成本,提升产品的竞争力。

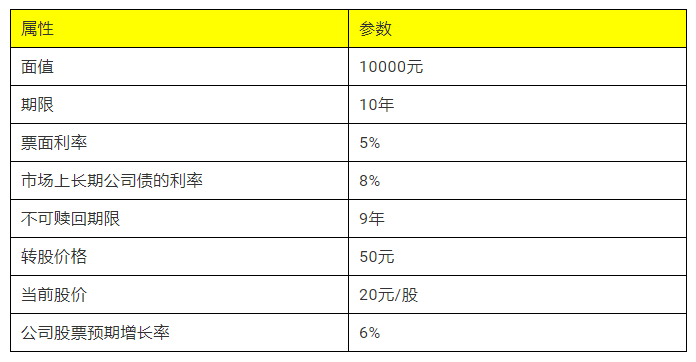

我们初步设计债券的金融产品属性如下:

金融产品的属性我们已经定义好,如果就按这个进行产品配置,投放市场是可以的。但这款金融产品是否是一款合格的产品,是否具备竞争力,产品参数设计是否合理,如果到市场上再去验证,就已经太晚了。所以,我们在投入市场前就要进行数据论证,对于不合适的参数进行再次调整和优化。

如何判断我们目前设计好的这款金融产品是否合适,我们可以从以下维度进行分析验证:

(1)分析我们设计的这款金融产品税前的融资成本。

我们知道,转换比率=面值/转股价格,所以我们这款金融产品的转换比率是:10000/50=200(股)。

第9年年末的转换价值

=股价×转换比率

=20×(1+6%)^9×200

=6757.92(元)

第9年年末纯债券的价值

=未来各期利息现值+到期本金现值

=(10000+10000×5%)/(1+8%)

=9722.22(元)

因此,第9年年末的底线价值是:6757.92(元)

我们设税前融资成本为M,于是我们可知:

10000=10000×5%×(P/A,M,9)+6757.92×(P/F,M,9)

我们知道,可转换债券的税前融资成本应在普通债券利率与税前股权成本之间。

我们设M=6%,则:10000×5%×(P/A,6%,9)+6757.92×(P/F,6%,9)=7400.85(元)

我们设M=7%,则:10000×5%×(P/A,7%,9)+6757.92×(P/F,7%,9)=6933.48(元)

然后,我们使用数学中常用的内插法,有:

(M-6%)/(7%-6%)=(10000-7400.85)/(6933.48-7400.85)

解得:M=0.44%,也就是我们的融资成本。

(2)分析我们设计的这款产品票面利率是否合理。

很显然我们设计的这款金融产品税前资本成本是0.44%,远低于市面上已发行的债券产品8%的利率。这样的产品对投资人来说,根本没有吸引力——也就是说,即便是花精力投入到市场,都没有人买的,浪费时间。

那我们需要将设计的这款产品的票面利率调整为多少呢?

我们设票面利率为R,于是有:

10000=10000×R×(P/A,8%,9)+6757.92×(P/F,8%,9)

即:10000=10000×R×6.2469+6757.92×0.5002

得出:R=10.6%

也就是说,我们至少要把这款金融产品的票面利率提升到10.6%,产品才会具有竞争力。

3. 结论

到此为止,我们这款金融产品就设计好了,可以向领导大胆的去汇报了,而且有理有据。因为我们设计的这款金融产品是可转债类型的。

为了更好的掌握我们所设计的这款产品的属性,其实在我们初步设计前,也可以计算一下我们最初设计这款产品的发行日每份纯债券的价值,如下:

发行日每份纯债券的价值

=10000×5%×(P/A,8%,10)+10000×(P/F,8%,10)

=500×6.7101+4631.93

=7986.98(元)

而我们调整后的发行日每份纯债券的价值是多少呢?

10000×10.6%×(P/A,8%,10)+10000×(P/F,8%,10)

=1060×6.7101+4631.93

=11744.62(元)

我们知道债券价值其实就是投资者预期可获得的现金流入的现值。投资者自然也知道债券购买的价格低于债券价值时,这个债券才值得购买。这个和我们现实中购买商品的逻辑是一样,我们愿意买一件商品,是因为这件商品能给我们带来价值,所以才愿意消费。而如果两件商品给我们带来的价值一样,我们理性情况下,肯定是会选价格相对低的。

结语

本文实战的这个金融产品虽然设计完成,但这仅是金融产品经理日常工作中的一个小点而已。而“设计”出这款金融产品,文档的编写看似也仅需要不到1天的时间。

但实际中,了解客户的需求,分析产品的背景,识别各种可能的风险,市场竞品分析,以及后续各种法务、业务的沟通与协调,占用了大量的时间。而至于最终的产品参数设置,其实计算机就可以完成。就像是很多大型的连锁企业,要决定是否在一个地方开店,只要把需要的数据输入计算机,计算机就可以给你一个结论。但这数据的来源,可靠性,还是需要人去实地考察。

所有接触起来感觉困难的工作,只要逐步把工作内容分解成小的工作项,把各工作项的难点逐个解决,整体看下来,解决起来就容易多了。本文今天所描述的,正是实际金融产品经理日常工作中拆分开的一个细小的工作项。当我们所负责的产品做到一定程度,已经成为瓶颈时,我们想再突破再发展,就要上升到发展战略的高度,是外部发展(并购)、内部发展(新建)还是进行战略联盟。

时代在发展,市场也不可能一直不变,所以产品经理的思维也要再上升一个层次,以防被竞争者降维打击。我们不要去追一匹马,用追马的时间去种草,待到春暖花开时,就会有一大批骏马任你挑选。做产品如此,做产品经理也是如此,做公司更是如此。

作者:王佳亮,中国计算机协会(CCF)会员。微信号公众号:佳佳原创

本文由 @佳佳原创 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

技术知识、行业知识、业务知识等,都是B端产品经理需要了解和掌握的领域相关的知识,有助于进行产品方案设计和评估

技术知识、行业知识、业务知识等,都是B端产品经理需要了解和掌握的领域相关的知识,有助于进行产品方案设计和评估

不要把张小龙这类人纳入到普通产品经理的范畴,我相信99%的所谓产品经理与张小龙在做着完全不同的工作。

再普通的产品经理,也要把目光和格局放的远一些。不要因为自己普通,而失去自己成长为张小龙的理想。

券商投行发债日常吧….

发债日常也会有一套标准的金融产品做支撑的。

这个算是产品业务设计,和普通的软件产品经理还是不一样

产品经理的工作范围很广,并不仅仅是写个软件产品的需求,只会写需求太基础了。