Bank4.0时代,银行产品如何定义与创新?

随着各类科技技术的迅猛发展,银行与客户的联接不再局限于银行所提供的金融产品,而是融入我们的日常生活,无处不在。那么在这一背景下,未来的银行产品如何定义与创新呢?

一、引言

国际畅销书作家、演讲家、评论家,全球顶级金融机构资深顾问布莱特·金(Brett King)在他的“银行X.0”系列丛书中将银行的发展阶段划分为“银行1.0”、“银行2.0”、“银行3.0”和“银行4.0”。主要概括为:

“银行1.0”阶段(1472年至1980年):当时的银行主要以物理的银行网点开展银行业务。

“银行2.0”阶段(1980年至2007年):计算机开始应用于银行业务。由于计算机技术与网络技术的发展,经历过这个年代的人大家肯定都有体会,最直观的一点是由原来存取款的纸质存折,变成了带有磁条的银行卡,可以跨城存取款。

“银行3.0”阶段(2007年至2017年):银行业务移动化。随着智能手机和通信技术的发展,智能手机开始流行。很多企业都由电脑Web转向了手机App。银行也推出了自己的手机银行,人们可以随时随地通过银行提供的手机银行App进行转账、购买理财、支付等金融业务。银行业务移动化。Always banking,never at a bank。

“银行4.0”阶段(2017年至今):现阶段,随着AI(Artificial Intelligence,人工智能)、AR(Augmented Reality,增强现实)、BD(Big Data,大数据)、CC(Cloud Computing,云计算)、IOT(The Internet of Things,物联网)、5G等新技术的发展,极大地延伸了银行的触角,为银行的服务模式带来了新的变革,使得银行与客户的联接不再局限于银行所提供的金融产品,而是融入我们的日常生活,无处不在。Banking Everywhere,never at a bank。

基于银行4.0,未来的银行产品如何定义与创新,这是我们需要思考的问题。

二、银行产品的本质

谈到产品的本质,我们先简单分析一下目前和大家比较熟悉的奇虎360和腾讯产品的模式。

奇虎360杀毒软件是免费的,以及奇虎360很多产品都是免费的,奇虎360靠什么获得收益?

我们通过分析360的2019年-年报可以获知,互联网服务收入是奇虎360的第一大收入来源,而互联网服务,又包括了在线营销服务(Online Marketing Services)、搜索引擎转介服务(Search Referral Services)、互联网增值服务收入(Internet Value-added Services)等。

包括我们分析360金融2019年的年报可以获知,360金融在2019年撮合贷款总额1986.67亿元,360金融净收入为92.2亿元。这就很明显了,奇虎360的很多产品虽然是免费的,但最终由这些免费的产品将客户引到了广告导航、游戏以及金融贷款。通过广告分成、游戏收益以及金融服务费获得收益。

腾讯微信、QQ是免费的,以及腾讯很多产品也都是免费的。而我们分析腾讯的2019年-年报可以获知,腾讯的营收主要来源也是广告业务、网络游戏、金融科技服务及云服务。这也说明,腾讯通过免费产品获得流量只是表象,而这些免费产品的本质则是为了服务于隐藏在其背后的付费产品。

银行的业务主要是负债业务、资产业务和中间业务。

负债业务,通常来说就是吸收存款,可以获得低成本的资金,资产业务和中间业务创造收入。贷款业务是资产业务中很重要的一项,我国商业银行最主要的收入来源便是贷款业务。很明显银行利润的主要来源便是存贷的利息差。很明显,银行产品的本质,通俗地讲,便是如何能吸引更多客户的存款,如何能吸引更多优质的客户为其提供贷款。

谈到这里,肯定会有人疑问,银行赚取利息差,银行的价值到底在哪里?

还是用一个常用的通俗故事给大家举例:

一位游客去到一家小镇的旅馆,拿500元给付给店主挑了个房间。他上楼时,店主拿这500元给屠户支付了欠的肉钱。屠夫去猪农那还了猪钱,猪农去饲料商那里还了饲料款,饲料商又回到旅馆还了之前欠的房钱。这500元又到店主手里。过了一会儿游客下楼说房间不合适,店主退还了这位游客的500元。大家表面上似乎都没啥变化,但全镇的这几个人的债务都还清了。

银行的价值在于提升了社会资金流动率,从一定程度为资金需求方提供了流动性,从而解决一些需求方的实际问题。资金需求方对资金的需求是多样的,有些是需求比较急,要求放款速度快,但愿意承受较高利率,有些需求方是对资金数额大,但资金需求并不是特别急迫,但希望获得较低利率。但归根到底,都是需要钱!

银行从1.0阶段,到目前的4.0阶段,银行产品的本质从未发生过变化。如何更能提供更加满足客户需要的银行产品,这才是关键。

三、银行产品的定位

如果现在让大家快速说出自己心目中认为做的比较不错的银行的名字和产品。大家脑海中会闪现出哪些银行?又会闪现出这些银行的哪些产品?

根据中国银保监会公布的数据显示,截止2018年末,我国总共有4588家银行业金融机构法人。如果各银行产品之间同质化程度较高,则客户使用便呈现出一定的随机性。而我国金融市场在逐渐对外资银行开放,未来银行间的竞争也会变得更加激烈。没有特点的银行和银行产品,会逐步失去客户粘性,从而失去市场。

再举一个汽车市场的例子,大家现在能随口说出的几辆车的品牌,很明显应该是定位明确的汽车品。为什么BBA(宝马、奔驰、奥迪)销量相对其他品牌车型的销量总是好很多?除了品质之外,主要还是在于品牌定位,宝马主打操作、奔驰主打豪华、奥迪主打科技。这就使得客户想买车时,总会优先想到这几个品牌。

不难发现,客户心智是银行产品定位的核心价值。

你的产品想为什么样的客户服务?你的产品想为哪些客户留下哪些印象?可以借助于SWOT分析,来明确银行产品定位。

每家银行都有自己特有的渠道,每家银行的基因不同,产品风格理论上也会有所不同。所以在Bank4.0时代,银行产品首先要找准自己的定位。先去做对的事情,然后把事情做对。

四、银行产品的模式

认清银行产品的本质,明确了产品定位,在Bank4.0时代,对于银行产品的模式,我们也就有了明确方向,无非是什么样的产品可以吸引到客户的资金,以及如何获得更优质的资产。不仅仅是银行业,资产质量的好与坏,决定着金融业务的成与败。请看一个简单的公式:

银行利润=银行发放贷款收入-银行利息支出-坏账-运营成本

而有些时候,在开展业务时,往往更加注重贷款的获客数量,认为只有客户数足够大,即便有坏账,坏账率也不会显得太高。由于传统的销售报销统计较为笼统,在风险披露方面存在严重的时滞。但是,如果以按MOB(month of book,账龄)的vintage 分析方法进行分析时,就不得不更多地去关注资产质量。

而我们之前为客户提供支持各种银行业务的手机银行App,为用户提供增值服务,开展各种烧钱的营销活动,无非是单纯的获得客多客户,增强客户粘性,从而将客户转化为存款客户或是贷款客户。新技术的应用,虽然在提升银行获客数,节省银行运营成本带来了一定的效果,但是对于客户质量的甄别以及客户行为的深层次认知上,仍然存在一定的滞后。

因此,对于Bank4.0时代的银行产品,我的需要更多思考的是,究竟我们能为我们的客户提供什么样的服务,从而同客户建立长久的信任。

虽然移动化解决了之前客户使用银行业务不便捷的痛点,但是银行仍然较为被动。用户需要转账,打开银行App;用户需要查账还款,打开银行App;用户需要要贷款,打开银行App;银行需要理财,打开银行App。似乎银行产品所嵌入用户生活的深度还不够。

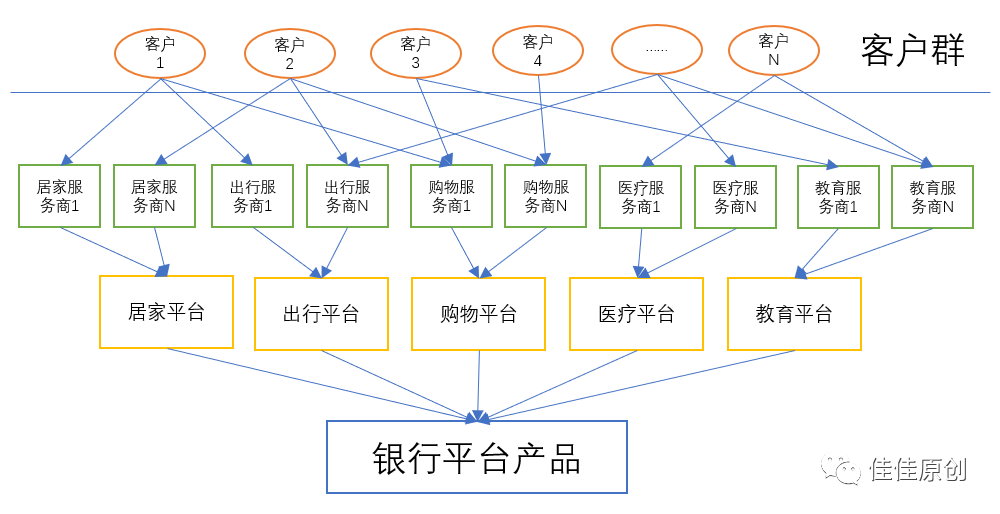

因此Bank4.0时代的银行产品,表面上定义是嵌入生活的智能银行服务,但其实是需要打造金融生态。

现在很多产品都很重视平台、生态。像小米,除了手机,还有很多家电和智能穿戴产品,这些产品都在小米的平台上连接。又如格力,除了空调,也有很多智能家具产品。本身目前有很多科技公司、软件公司都在做平台化、生态化的产品。银行需要也去销售手机和小米、华为竞争吗?完全没有必要。这些专业领域的平台生态,专业领域的公司已经做的很专业了。银行产品是需要做的是平台上的平台,通过同这些专业的平台合作,从而共赢。

银行产品回归银行产品本质。以牙刷这个居家必备但又非常微小的产品为例,银行无需推出一款智能电动牙刷来获得客户流量,而是同智能电动牙刷生产厂商合作,定制银行与智能电动牙刷的联合产品,共享用户数据,联合为客户提供服务。这就对银行的数字化经营水平、渠道整合能力和软件开发实力要非常高。而更重要的是,需要有这种独特视角的产品经理与产品理念。

五、总结

Bank4.0时代的银行产品,之所以描述为“Banking Everywhere,never at a bank。”,更多的是给大家一种理念。

银行网点未来是否有必要存在?银行网点去做什么?

其实银行网点未来可以存在,银行网点未来可以是咖啡馆,也可以是俱乐部,还可以是车友会,甚至也可以是一个牙科诊所。

银行就像水一样随处可见,普通但不平凡。

作者:王佳亮,中国计算机学会(CCF)会员。微信公众号:佳佳原创

本文原创@王佳亮 发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益