金融产品之借款流程设计

本文分析了金融产品借款流程设计的业务背景、借款设计流程、接口文档以及通知的发送,与大家分享!

在借款签署协议时,你是否注意到某些协议内容含有“您同意并委托某平台投保个人贷款保证保险?”

你可能会想:“我都通过银行授信了,为什么还要买保险呢?”

实质是因为:银行虽然认可助贷机构的业务,但不认可客户未履行或未完全履行还款义务时,助贷机构有能力代客户还清借款。

于是拉上保险机构为该笔交易担保;若保险事故发生,保险公司将为此承担赔偿责任,从而保证银行资金的安全(保险公司在其中起作用是担保,该角色同样可以由担保公司或者再担保公司扮演)。

一、业务背景

该项目源自某城商行认可我们公司的助贷场景。但由于该场景属于新兴细分领域,发展时间较短且双方首次合作,银行无法验证我司的核心数据指标。

加之城商行本身对资金的使用比较谨慎,因此拉上某保险公司为该业务提供担保。

二、借款流程

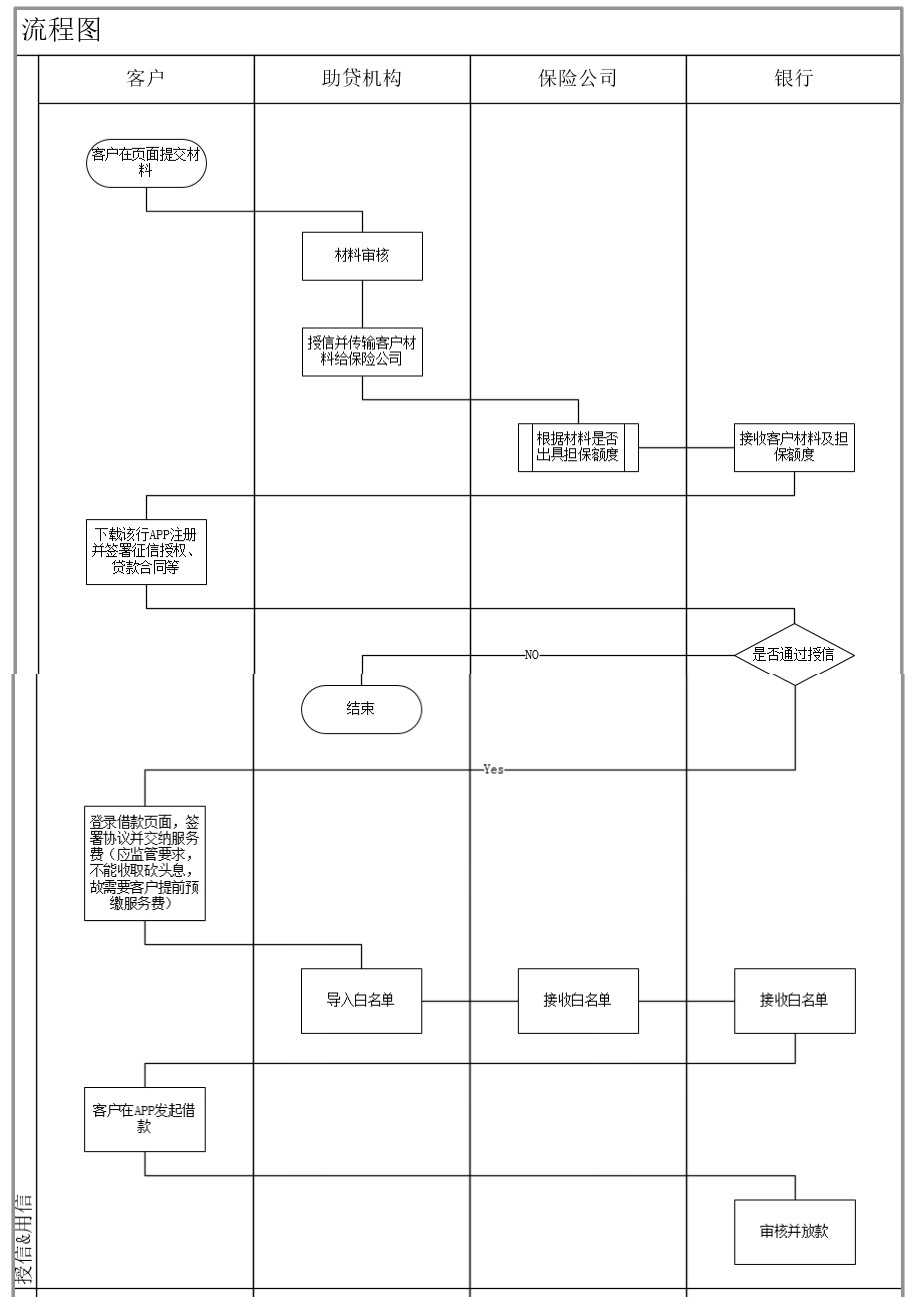

大致流程如下:

- 客户在我司页面提交授信材料,我司材料审核及授信后将客户信息、我司对客户的额度传给保险和银行;

- 通过保险公司担保后,下载银行APP完成认证并签署征信授权等操作;

- 若通过银行授信后,需要预缴服务费。因为后续银行直接放款至客户的账户上,不受我司控制(有些公司是在放款时从客户的本金中收取一部分作为服务费,这部分钱称之为“砍头息”,是国家明令禁止的)。我司在每个月固定时间根据客户的再贷余额出具服务费账单并划扣服务费,这样就避免了触及合规性问题;

- 关于保险公司出具保单的事情,在本项目中,保险公司根据授信额度一次性出具保单。有遇到过其他保险公司会根据每次借款金额出具保单,这样整个流程就会被拉长;

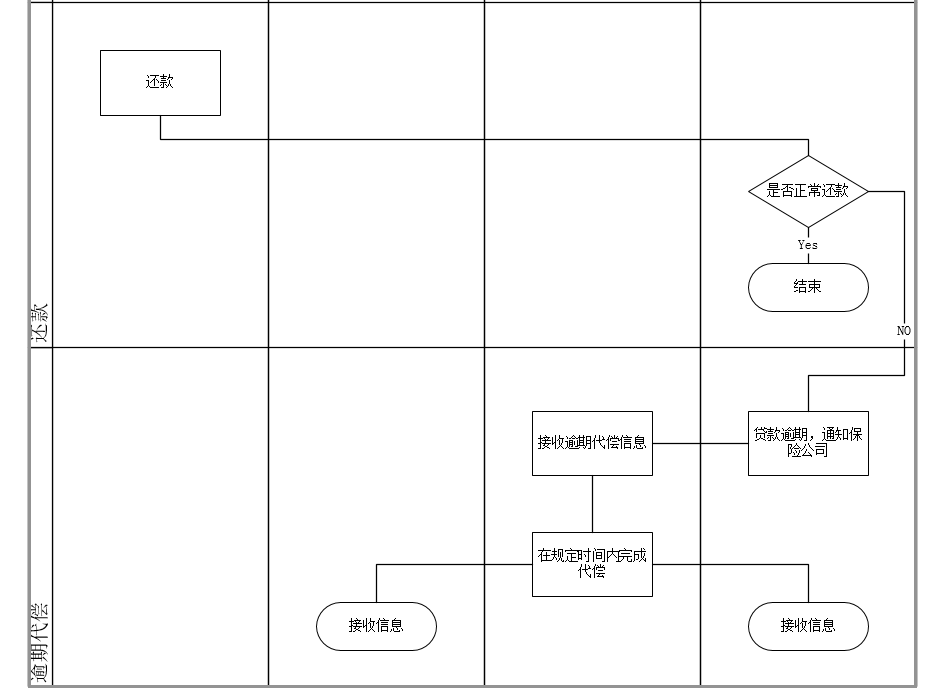

- 客户正常还款,整个借款流程就结束了。若逾期超过规定天数就会触发代偿机制,保险公司就会替客户将未偿还的本金、利息、罚息还给银行,随后银行将债权转让给保险公司。

三、接口文档分析

接口文档一般指的是与外部交互的文档。

需要注意几点:

- 了解清楚双方传输的字段名称、数据类型,最好给出示例(避免双方理解不一致);

- 整理出交互时序图。在什么业务场景下,满足什么条件向合作伙伴推送、查询文件或数据,一天多少批次等;

- 校验从合作伙伴方面获取到的数据、状态是否正确。如有问题,及时发出预警。这一点务必重视,发生的概率虽小,但其破坏力巨大。

四、通知

- 在什么业务场景下触发短信邮件通知?另外,通知要及时,避免客户操作发生断层;

- 通知的内容主要是告知客户接下来要做什么事情,要准备什么材料等注意点。若有平台登录链接可以放到通知内容中,提高用户体验;

- 为提高转化率,若客户超过一定时间未操作,可以适当再通知客户一次。

五、小结

在设计金融产品时,合规性是最重要的!其次是信息流与资金流要对应,形成闭环;最后考虑异常情况发生后如何处置。

为减少遗漏,建议采用相互独立,完全穷尽的MECE法则。

本文由 @九牧 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

第一段流程中,1.用户需要先在你们的页面上提交申请。2.完成材料审核后下载银行app签署协议。3.然后回到你们页面上交保费。4.再转到银行app上提款。这么复杂, 客户不会流失吗?

太浅了,这个实际讲,不算借款流程设计,只是简单的业务梳理,甚至没有达到接口级别的梳理,继续加油~

细讲会涉及到公司内部信息,所以做了个概括;还望理解哈~