互联网金融之信贷三部曲:贷前

编辑导读:谈到互联网金融,大家脑海里是不是都浮现出“骗子公司”四个大字。其实我们用的微信支付、余额宝都是互联网金融的一部分,通过互联网进行信贷服务就称之为互联网信贷。跟传统信贷服务一样,分成贷前、贷中、贷后三部分。本文将从第一部分展开分析,希望对你有帮助。

一、什么是互联网信贷

在与朋友聊天时经常被问到的一个问题是:你现在做那方面的工作?我通常都会回答,互联网金融。然后朋友都是一副懂了的表情说“哦(拉长尾音) P2P啊!”

之所以会产生这样的误会,大多是因为最近几年P2P暴雷闹得沸沸扬扬人尽皆知。所以P2P成了互金的代名词,但其实P2P只是互联网金融的一个细分领域。

那互联网金融究竟指的是什么呢?

百度百科对互联网金融的定义是:“互联网金融(ITFIN)就是互联网技术和金融功能的有机结合,依托大数据和云计算在开放的互联网平台上形成的功能化金融业态及其服务体系,包括基于网络平台的金融市场体系、金融服务体系、金融组织体系、金融产品体系以及互联网金融监管体系等,并具有普惠金融、平台金融、信息金融和碎片金融等相异于传统金融的金融模式。”

由此可看出互联网金融的是指互联网技术与金融的结合,也就是说互联网上具有金融属性的业务都可以称作互联网金融,我们常见的有:微信支付、余额宝,P2P、花呗,京东白条、以及各类理财产品等都属于互联网金融的范畴。所以答应我当你的朋友回答你,他从事互联网金融行业时,千万别再一脸了解的表情的说:P2P啊!

知道了什么是互联金融,那就容易理解什么是互联网信贷了,相信大家从名字就能看出他的含义,对的,你想的是对的,就是通过互联网进行信贷服务。

用户从授信到借款到还款都依托互联网完成,不需线下接触所以互联网信贷与传统信贷相比有以下特征:

- 申请便捷:通过手机APP填写个人信息就能申请

- 审批快:提交申请后一般实时都会反馈审批结果

- 放款快:申请借款后基本上都是当天到账,快的可以做到几分钟到账

- 还款方式灵活:可以提前部分还款、提前全部还款。

与传统信贷一样互联网信贷也是分为三个阶段:贷前、贷中、贷后,此系列文章也按信贷的三个阶段来写,分别讲述每个阶段都需要做些什么。

二、贷前之信息收集

贷前指的是用户贷款之前需要做的事情,用户需要先向信贷平台发起授信申请,信贷平台的通过用户提交的信息经过后台审核给出授信结果,审核未通过则显示拒绝,授信通过则会给出授信额度及利率。

咋一看是不是很简?,如果你真的这么认为,那我只能说,少年你还是太天真啊!来我们拆解一下贷前的流程和调用的外部能力系统。

2.1 信息收集流程

互联网信贷是极大的提高了用户申请便捷程度,但系统背后做的事情一点都比传统信贷少,甚至还更多,让我们先看一下授信的流程。

相信大家都见过类似的授权页面,不管的是你的支付宝,微信,还是饿了么、美团等各种各样的APP都需要我们授权才让我使用,信贷也同样的需要你的授权,只是授权的内容不同而已。

接下来是需要客户提交身份证信息:

然后是人脸识别或活体认证:

然后就是绑定银行卡。

提交后就等待授信结果流程及走完了,最终会得到这样一个页面或显示拒绝。

2.2 系统能力调用

是不是想说挺简单的啊!别着急 来 我们盘盘这里面在你看不到的地方都调用了那些能力系统。

2.2.1 电子签章

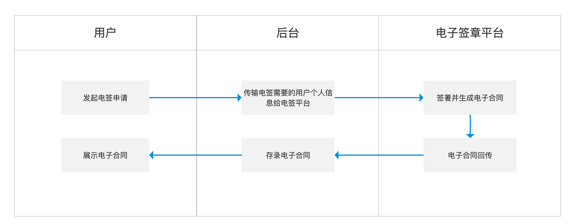

电子签章在此流程中用于签署信贷平台和用户的之间的授信等相关协议(借款时的借款合同也会用到,总的来说只要需要签名的地方都会用得到)。

什么是电子签章:电子签章是电子签名的一种表现形式,利用图像处理技术将电子签名操作转化为与纸质文件盖章操作相同的可视效果,同时利用电子签名技术保障电子信息的真实性和完整性以及签名人的不可否认性。

电子签章怎么签:在用户授信后通过用户在前端前端把用户填写的个人二要素信息传到后台,后台通过接口传给第三方签章公司进行盖章,需要说明的是合同模板是事先做好上传到签章平台的,签章平台的只需要把信贷平台传输的信息按类型填充到固定位置即可。

2.2.2 OCR

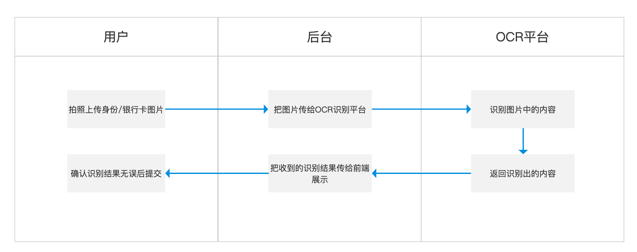

OCR主要用户上传身份证信息和银行卡信息时使用。

什么是OCR:OCR是采用光学的方式通过识别软件将纸质文档或图像中的文字转换成可编辑的文字。

OCR使用流程:用户在前端拍照上传身份证图片(分正反面),前端通过接口传给后台,后台再通过接口传给第三方OCR服务商进行解析,然后服务商再把解析的结果回传给信贷平台,平台拿到解析结果后再在前端展示给用户。需要的说明的是OCR识别的结果不是百分百准确,所有设计时要考虑给用户修改的功能。

2.2.3 人脸识别

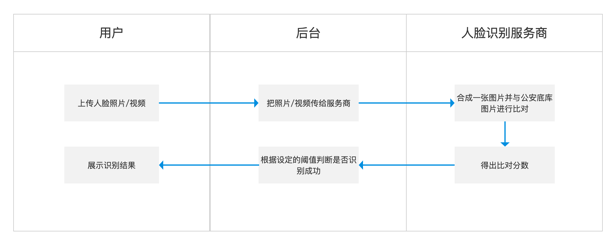

人脸识别主要是为了确认申请信息和申请人信息一致。

人脸识别的形式:主要有三种,第一种拍照识别,用户拍一张片上传就可以,但安全度相对来说不高,第二种是根据随机生成的数字拍一段读数字的视频,安全度较高,但用户体验不好,第三种是根据提示做某种动作,安全度较高,体验也不错,支付宝开启人脸识别的小伙伴应该都知道。

人脸识别的流程:用户在前端上传人脸信息后,通过接口传至后台,后台再通过接口传给第三方人脸识别服务商,服务商在把识别的结果回传给信贷平台。需要说明是的不管的使用那种形式,最终都是生成一张图片的与你的公安底库存录的照片进行比对。

2.2.4 协议支付签署

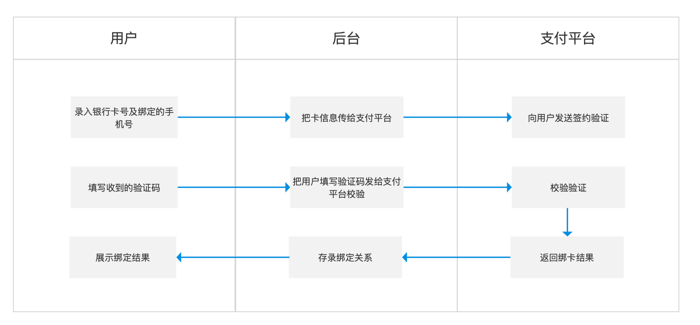

在实际流程中一般称作“绑卡”,绑卡用两个作用,一个通过绑卡拿到用户的手机号,拿4要素(姓名、身份证号、手机号、银行卡号)进行风险审核,另一个是签署成功后通过此卡放款、还款。

协议支付:用户通过支付机构提交协议支付,由支付机构通过网络清算发起协议支付申请,平台受理并通过向付款行转发协议支付申请,由付款行完成协议支付付款处理。若付款行处理成功,平台通过此报文异步向收款行发起协议支付申请,由收款行完成协议支付收款处理。说人话就是通过支付平台与用户银行卡的发卡行约定这个支付平台可以从用户的卡里扣款。

绑卡的流程:用户录入通过OCR识别出银行卡号,填写银行绑定的手机号,通过前端提交给后台,后台调用第三方支付平台的绑卡接口,支付平台发验证码给用户确认签署协议,用户在前端录入验证码,校验通过后完成协议签署。

三、贷前之授信决策

信息收集完成后就进入了授信决策阶段,这个阶段用户看到的信息通常是一个授信中的页面。此时后台会收集用户的信息进行授信决策。

3.1 准入规则

准入规则一般是放在授信授信决策的第一步,这里一般都是一些硬性条件,如果不满足准入规则会直接被拒绝。

例如年龄,一般年龄较小或较大都不太容易通过,因为这部分群体的还款能力相对来说较弱。

例如地域,有些地方性银行因为经营范围有要求,只能在部分地区经营信贷业务,所以会拒绝允许经营范围地域以外的客户。

例如分期商品价格,这个一般会用在分期消费场景贷中,信贷平台会设置最低可分期金额,低于设定值会被拒绝。

3.2 反欺诈

3.2.1 黑名单筛选

通过准入规则后系统从用户填写资料收集信息进行反欺诈识别,用户申请时填写的三个要素/四要素:姓名+身份证号+手机号+银行卡号。通常在你申请的时候互金机构还会抓取用户设备指纹和IP,以这6个信息为索引条件进行黑名单匹配,命中即拒绝。黑名单一般为以下两类:

- 公安、检察院、法院公开的失信、申诉、被执行、吸毒等。

- 各类征信数据联盟的不良名单。

3.2.2 多头借贷

通过个人信息查询在不同平台申请的频率,一台设备或IP短时间内集中申请,通场会被理解为中介,而以身份证、姓名为条件进行多次申请则会认为是高危人群,也会被放在疑似欺诈中。

3.2.2.1 勾稽规则

通过对比进行校验,用户填写的收入、工作、住址、借款目的等等都会和平台能够抓取到的数据进行对比,有硬性的对比,比如学历、性别、年龄等。也有模糊对比如收入等级、居住地址和单位地址(通过经纬度)等。

举例来看:假设用户填写的“工作地点”为变量X,收入水平”为变量Y,申请时IP地址的“所处区域”为变量Z“。从X+Y的维度来看,倘若用户填写的Y月收入有数万元,X却显示在某个偏远的工厂,我们会怀疑用户隐瞒收入。若从X+Z的维度来看,倘若X变量显示用户工作地点在上海,Z却显示申请时IP地址在四川,或者频繁更换IP地址去申请,我们会考虑金融欺诈的风险。若结合X+Y+Z的维度来看,若X变量显示客户在上海陆家嘴工作,Y变量显示月入10000元,IP地址、申请地点都在上海,通过三个变量数据的交叉验证,可以初步推断申请人是常住上海的中等收入白领。

若再增加更多变量例如填写手机号码常用通话地点等,就能从更多的角度验证出数据的可靠性。通常为了防止申请人填写错误、数据错误、特殊情况(噪点)导致的误杀,勾稽规则这一块采取命中后给予风险分值,分值累加后计算是否超过阀值的方式处理,达到一定阀值自动拒绝。通常这些分值也会和多头产生的疑似欺诈分值进行累积。

3.2.2.2 社交关系

通过你的通话记录,进行处理,呼出呼入的电话中是否有其他失信人员、黑名单人员、催收公司电话等等,数据足够大的情况下如腾讯甚至可以做到多层关联,比如你直接联系人是黑名单为一级关联、你的朋友的联系人里有黑名单,那你就是二级关联(由于合规的要求通讯录的获取也会被逐渐放弃)。

当用户通过反欺诈识别后会进入下一步风险定价。

3.3 风险定价

业界常用的信用评估方式通常是以A卡(Application scorecard)形式表现。过程是通过查得用户的身份信息:年龄, 性别,地址,婚姻,学历等;信用信息:历史贷款申请信息,还款记录,逾期记录等;消费信息:银行卡消费水平,消费能力,高风险行为等 ;行为信息:手机使用状况、出行记录、电商平台交易数据。入评分模型跑分,最终得出一个分数。

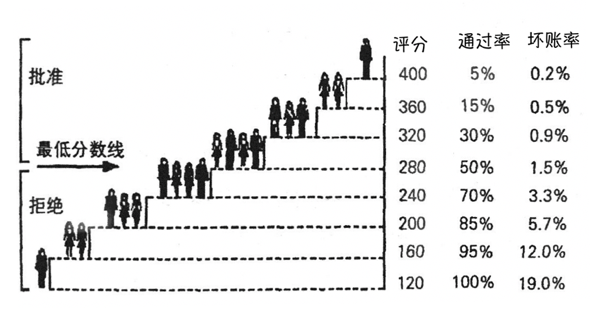

如下图所示,对于全部的申请客户,按照评分从高到低进行排列。评分越低的客户风险越高,边际坏账率越高。如果我们希望达到50%的审批通过率,那我们就必须接受坏账率为1.5%的这部分客群;如果边际坏账率是可以接受的,那么其所对应的280分就是可以设定的分数线了。

对于准入的人群则可根据分数对客户进行风险定价,需要给予不同资质和需求的客户以不同的额度。通过评分预测出的还款能力越强、还款意愿越高以及欺诈可能性越小的客户,给予更高的额度。

最终用户会看到这样一个页面:

四、结语

这样一看,你还觉得互联网信贷的贷前简单吗?本篇主要聊了聊互联网信贷贷前主要做了那些事情,以及系统的能力调用,下篇我们聊聊互联网信贷贷中主要做些什么。

本文由 @Mr.Yan 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

太棒了!

好文,正需要这方面的基础知识