中小微企业产品授信额度管理

编辑导语:产品授信额度应该如何去设计,才能合理的进行管理呢?本文作者从额度出发,为我们做了详细地解释。并且,通过列举三个额度管理业务的场景设计,帮助我们更好的理解中小微企业的产品授信额度管理流程。

中小微企业(以下简称企业)确认卖货订单后,先发货,客户一段时间后付款,导致企业资金被占用。

企业买入原材料或货物,先预付定金给供应商,企业一段时间后收到原材料后再生产或收到货物后再分销,导致企业缺乏经营周转资金。为解决资金紧张,企业向金融机构申请贷款。

企业将与客户的订单、合同、经营状况等资料提供给金融机构,希望获得资金,支撑日常经营或扩大业务规模。

金融机构为企业选择合适的贷款产品,并核定该企业的产品授信额度(以下简称额度)。企业在已核定的额度下申请使用额度来获得贷款,金融机构批准后为企业发放贷款。

一、什么额度呢?

本文的额度定义为企业的授信额度,是金融机构评估的企业当前的还款能力,将当前的还款能力量化为可借给企业的最高贷款本金限额,企业的经营可持续性印证了企业的还款能力。

企业的经营可持续性体现在销售规模在正常范围、销售收入可实现货币回笼、产品符合法规和市场需求、实际利润率为正或有转正趋势、企业尚有偿债能力等。

企业经营可持续性明显,说明企业的经营发展是良性、稳定的,则企业的还款能力是强的。企业经营可持续性减弱,即存在经营可持续性风险,则还款能力不足,引发企业的信用违约风险。

金融机构对额度的管理,本质上是动态的,是对企业经营可持续性的跟踪监测,动态判断企业的还款能力,从而对给企业核定的最高贷款本金限额做出调增/减、冻结等决策。

因此,金融机构需从企业申请贷款到发放贷款完成、发放贷款后,全流程做额度管理。

额度管理是金融机构对额度金额、额度状态的管理,额度金额的管理,是指金融机构对企业经营可持续性(可拆解为经营、财务状况、营业收入等指标)的评估后,对现有额度金额做出提升、调减的决策。

金融机构对企业(含其订单的付款责任人)经营、财务状况、营业收入现金流进行监测,若发现代表营业收入现金流等的指标明显低于获得额度时的指标,则需调减当前额度。

若代表销售状况等的指标较获得额度时明显好转,金融机构可主动了解企业经营措施的变化、新的业务投资意向,是否需要资金支持满足业务发展,进而提升当前额度,并安排企业后续使用额度。

企业也可主动提出提升额度的需求,由金融机构了解经营情况后决策是否核定更高的额度。

额度状态的管理,是指金融机构对企业借款履约能力进行风险预警评估后,对现有额度做出冻结、解冻的决策。

若企业出现借款履约能力的风险事件,如营业收入现金流出现问题、企业的产品/服务的市场需求下降、不按合同还款、主营业务的经营环境、企业品质有重大变动等预警信号、违约事项、突发事件,则经综合评估后后将企业的额度冻结。

在额度有效期内,上述风险事件的影响终止或发生根本好转,则解除企业额度的冻结,即解冻。

金融机构对企业进行额度管理,从企业申请贷款到发放贷款后,对企业经营可持续性、借款履约能力进行全过程了解与监测,监测到企业经营可持续性明显好转等变化,则为生产规模日益壮大的企业,通过调整额度,给予企业资金支持,从而增加金融机构利润。

同时,监测到企业不利的重大变化,及时调减或冻结额度,避免贷款损失。

二、产品设计这样做

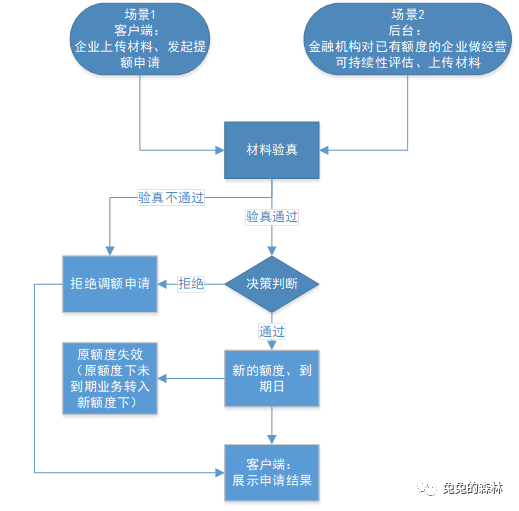

围绕着额度管理业务的3个场景设计额度管理模块,这3个场景是:

- 企业提出提升额度申请,金融机构做决策;

- 金融机构主动决策:提升或调减额度;

- 金融机构主动决策:冻结解冻现有额度(授信额度、敞口额度)。

3个场景分别涉及了额度金额(①、②)、额度状态(③)的变更,因此,额度管理模块,设计为后台的额度变更(金额变更)、额度冻结解冻两个子功能的集合。

额度变更,是变更额度金额和额度到期日的变更,以变更申请工单作为任务的流转对象,工单要素包括授信准入材料(以下简称材料)、原有额度、申请的额度、原额度到期日。具体的工单任务如下:

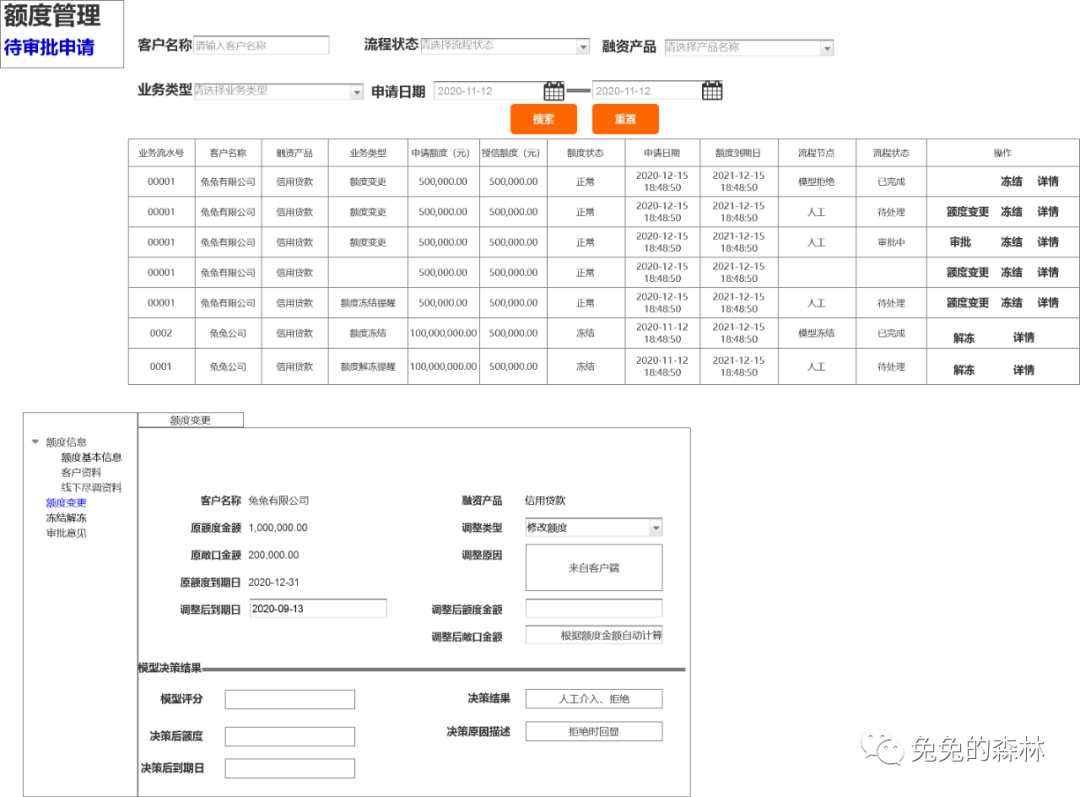

设计额度变更列表,作为变更申请工单的载体。工单的生成由企业在客户端触发并上传材料,后台收到后展示在变更列表中;或由金融机构主动发起变更工单并上传材料,展示在变更列表中。

变更申请工单包括变更申请信息和决策结果页、材料页,按授信准入材料的类型,设计影像、文本等不同的材料子页签,后台自动或肉眼定性对材料验真,并展示验真结果。

设计决策结果展示页,后台将验真后的材料结合第三方征信信息综合决策,将决策后的结果展示。后台将决策结果主动通知给客户端,供客户端展示(其中,客户端、可查企业经营的监测结果不在本文的后台设计范围)。

边界限制的设计,在于工单发起时,不允许占用原额度支用贷款。工单完结后,若已核定新的额度和到期日,在新的额度下占用新的额度支用贷款。

1. 场景1

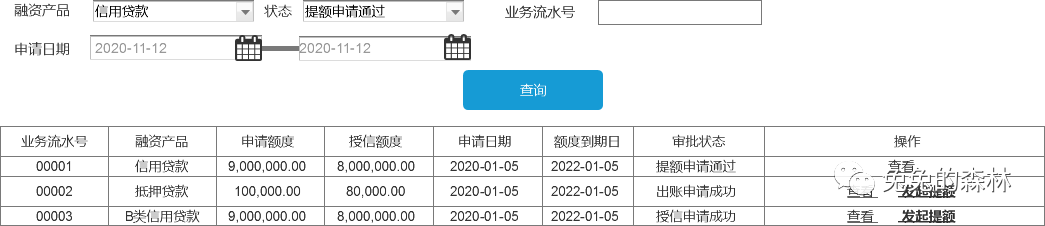

企业的操作员在客户端的【额度列表】中找到需要变更的专项额度,点击“发起变更”,跳转【提交资料】页,填写信息、上传准入材料、勾选签署相关协议后,点击“下一步”,提交给复核员,复核员审批通过后,客户端将变更申请指令发给后台。

后台收到指令后,经过机器模型自动决策,若自动拒绝,则展示在后台【额度管理列表】中,如第1行所示。

若模型通过,则人工介入审核,如2行所示:

点击“额度变更”,进入“额度信息-额度变更”子页签,查看模型决策结果,输入变更额度要素,再点击【审批意见】子页签,输入待审批人;

点击【提交】按钮,变更申请工单按照审批流流转到下一个审批人,如第3行所示,直到完成审批新的额度、到期日在客户端的【额度列表】、后台的【额度管理列表】刷新。

2. 场景2

人工在后台的【额度管理列表】中,找到需要调整额度的企业专项额度信息,点击“额度变更”,如第4、5行所示:

进入“额度信息-额度基本信息”页签,点击“线下尽调资料”子页签、“客户材料”子页签,分别上传材料,进入“额度变更”子页签,填写相关要素,进入“审批意见”。

此时选择待审批人为“系统决策”,点击“提交”按钮。若模型通过,则工单由人工分发给下一阶段的待审批人,直到完成审批。

新的额度、到期日在客户端的【额度列表】、后台的【额度管理列表】刷新。

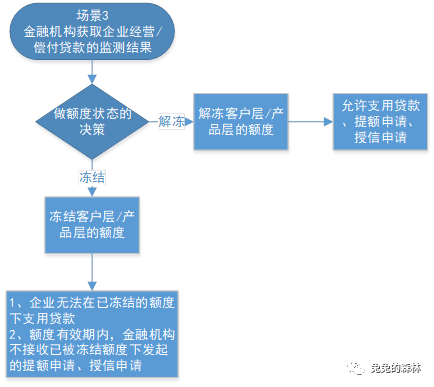

额度冻结解冻,是对额度的正常状态经过操作“冻结”指令变更为冻结状态,额度的已冻结状态经过操作“解冻”指令变更为正常状态。

以冻结/解冻工单作为任务的流转对象,工单要素包括当前企业经营和偿付贷款的监测结果、授信额度、敞口额度、业务类型(冻结、解冻)、冻结/解冻日期。具体的工单任务如下:

沿用“额度变更列表”,作为冻结/解冻工单的载体。工单的生成由金融机构主动编辑发起冻结/解冻。

结合第三方征信信息和企业的信贷资产分类给出综合决策结果,设计冻结/解冻工单,展示综合决策结果,包括前述的工单要素。

边界限制的设计,企业的额度冻结后,金融机构不接收已被冻结额度的企业发起的提额申请、授信申请(含本金融机构其他产品);企业在授信额度下无法再支用贷款。

3. 场景3

1)冻结

人工在后台的【额度管理列表】中,找到需要变更额度状态的企业专项额度信息,点击“冻结”,如第1~5行所示,进入“额度信息-冻结解冻”页签,可查看模型决策结果,“调整类型”输入“冻结授信额度”。

再点击【审批意见】子页签,输入待审批人,点击【提交】按钮,变更申请工单按照审批流流转到下一个审批人,如第3行所示,直到完成审批,客户端不展示额度被冻状态、后台的【额度管理列表】刷新。

机器模型每日监测企业,若触碰零容忍规则,则自动冻结企业的专项额度,展示在后台【额度管理列表】-模型冻结,如第6行所示。

若触碰预警规则,则展示在后台【额度管理列表】-额度冻结提醒,由人工定性判断是否冻结。

2)解冻

人工在后台的【额度管理列表】中,找到需要变更额度状态的企业专项额度信息,点击“解冻”,如第6~7行所示:

进入“额度信息-冻结解冻”页签,可查看模型决策结果,“调整类型”输入“解冻授信额度”,再点击【审批意见】子页签,输入待审批人,点击【提交】按钮,变更申请工单按照审批流流转到下一个审批人,如第3行所示,直到完成审批,客户端不展示额度解冻状态、后台的【额度管理列表】刷新。

机器模型每日监测企业,若监测到企业各指标好转,则展示在后台【额度管理列表】-额度解冻提醒,由人工定性判断是否解冻。

今后的额度管理,会向着数智化发展,逐步过渡到模型自动决策提升额度或调减额度、模型自动决策额度状态的冻结、解冻。

本文由 @藏天 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

作者大大,有一个问题:就是这个客户的冻结或者变更金额还在审批中,那如果要知道这个客户当前的授信金额是多少的时候,应该取那个时刻的值呢

冻结或调额审批中时,客户不可提款。授信额度和可用额度、已用额度为审批发起前的额度,审批完成后更新新的授信额度、可用额度、已用额度。冻结和调额,说明了客户的资质和还款能力的变化因此需重新评估客户风险敞口,重新评估风险敞口的过程中不允许资金流出,比较安全。

牛逼阿,我不是来看你拆解和怎么产品设计的

打错我是来看您拆解和怎么进行产品设计的,思路满满!