互联网广告内容审核专题(四)——信用模型

编辑导读:随着互联网的发展,人们在网上获取信息的速度和丰富性都在不断加强。但是,各种不良信息在网上的大肆扩散,尤其是商业广告的劣质内容,给社会造成了负面影响。平台是否可以通过对用户的行为进行系统分析从而助力审核工作呢?文章对广告内容审核中信用模型的应用进行了介绍,一起来看看~

前几篇文章介绍了如何建立审核机制和能力来识别风险内容。那么除了内容本身,我们是否可以通过归纳一个人的行为,来判断这个人是否可信,并针对性采取审核机制进行应对。本文就来谈谈信用模型在互联网广告推广中的建设与应用。

信用模型最早是金融风控中为了保障金融安全而设立的一种关于人身金融权限的划定模型。根据客户的信用历史资料,利用一定的信用评分模型,得到不同等级的信用分数,根据客户的信用分数,来决定客户所可以持有的金额权限,从而保证还款等业务的安全性。

也就是说,如果一个用户是黑用户,那么他的行为极大概率是存在异常的。在互联网广告推广中也是如此,黑用户的目的都是为了提升转化和获利。当我们识别出一个用户的性质,便可以预测风险,针对性采取措施进行风险管控。

一、信用模型数据维度

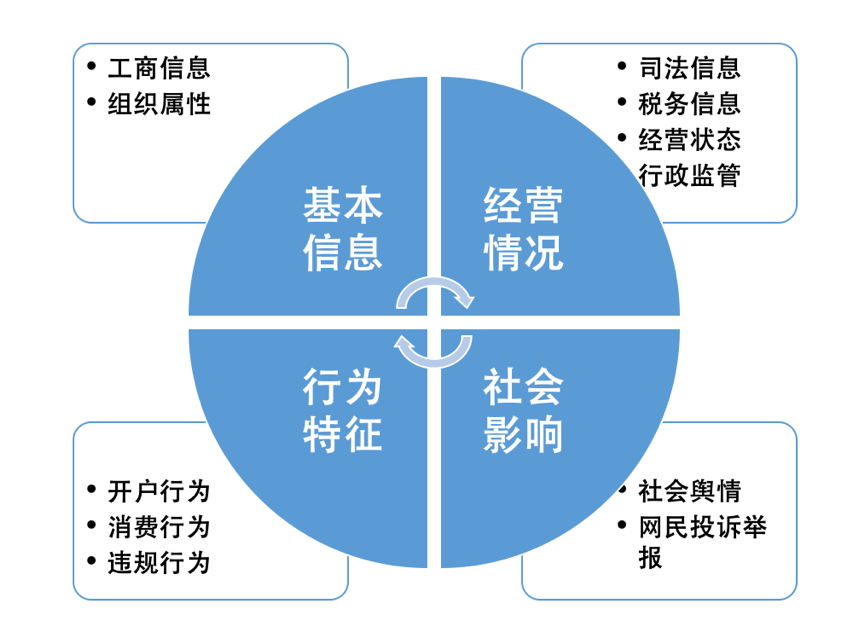

评价一个推广客户的信用,可以基于以下四个维度的数据,建立标签化体系。

1. 基本信息

基本信息是指广告主的工商信息和组织属性。工商信息,包括企业的注册资本、企业类型(国企、个体、外企等)、企业经营方式和范围、行业分类等;组织属性,是指大陆企业、香港企业或是事业单位等。这些基本信息可以在企业信用信息平台如企查查、天眼查中获取数据。

对于规模越大、从事低风险行业的国企客户,自然信用分值相对会更高。

2. 经营情况

经营情况是看客户的经营状况是否良好,如客户的司法、纳税、行政监管信息,是否存在司法执行记录、纳税信用问题或行政处罚记录;经营状态是否为停业、吊销执照等不良状态。

3. 行为特征

行为特征是看客户在实际广告推广中的行为是否存在异常:

- 开户行为,客户所开推广账户行业是否与其实际经营行业一致,是否存在重复开户行为。

- 除了开户行为外,还需要观测其消费行为,如近一个月的消费天数、夜间消费占比等;

- 最后,可以参考其历史违规行为数据,如审核被拒率、高风险行为发送次数等。

3. 社会影响

除了客户实际推广行为,还要观测其社会影响和口碑。如社会舆情发生的等级和次数,网民投诉举报量级等。

以上列举了一些常用的可用于评估推广客户信用的基础数据,此外,还可以根据具体的业务场景进行数据收集、标记和分析。

二、信用数据在广告风控中的应用

有了客户数据和标签,要如何应用呢?

1. 信用模型

通过数据建模,建立信用模型,来划分客户风险等级。

首先在推广成本上的调控,对于相对优质的客户,可以给予其更多权益降低其成本;对于相对劣质的客户,提升其推广成本或封禁账户不允许其推广。

在审核人力分配上的调控,对于优质客户,可以允许其先上线分发后审核,而将人力重点放在对劣质客户的审核上。

在审核时间上的调控,对于夜间消费占比高的客户,加强夜间审核力度,防止其夜间作弊行为。

2. 信用规则

注意,对于信用数据的应用,并非一定要建立信用模型。只要能满足业务场景和诉求,通过数据标签亦可以判断,不要为了建模而建模。比如,对于经常触犯低俗风险的客户,打上『低俗』的标签,将这类标签的客户统一过滤,回捞重审等,即是信用规则(标签)的一种应用。

本篇文章的内容就到这里,关于更多的审核模式、审核机制、审核业务管理方式等会在后续文章中继续和大家分享!欢迎大家一起探讨!

本文由 @Rush 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益