互联网金融之信贷业务中台大揭秘(六)

编辑导语:资金路由决策平台的合理建设在一定程度上可以保障用户借款需求的满足、资金方的诉求匹配、并满足业务的高速增长等多方面。本篇文章里,作者对资金路由决策平台的定义、建设目标、资金路由路程等方面做了总结,一起来看一下。

介绍互联网金融信贷业务中台的系列文章来到了第六篇,这一篇将介绍资金管理中心的核心:资金路由。

一、基本定义

资金路由决策平台:作为连接用户与金融机构,匹配用户借款需求与资金机构出借需求,将用户端流量变现为资产的业务分发决策平台。

二、建设目标

1)满足100%的借款需求:无论任何时间在平台上发起借款请求的用户,都有充足的资金支持借款请求。

2)服务于业务的高速增长:能够匹配业务的高速增长对应的资金需求。

3)确保资金供应平稳充足:能够满足流动性的要求,应对突发的规模增长需求。

4)维持多样化的资金来源:各类合作模式的资金,可以最大化地发挥效用。

5)最大化平台收益:根据市场风险及业务目标调整路由策略,满足风险平衡同时实现平台收益的最大化。

6)匹配资金方诉求:一定程度保证资金方的规模诉求及收益诉求。

三、路由效果评价指标

- 放款成功率(针对用户):是否用户每笔借款都能放款成功。

- 用户承接率(针对平台):是否每个用户都尽量被非兜底资金方承接放款。

- 资方满意度(针对资方):是否能满足资方的规模/风险/收入要求。

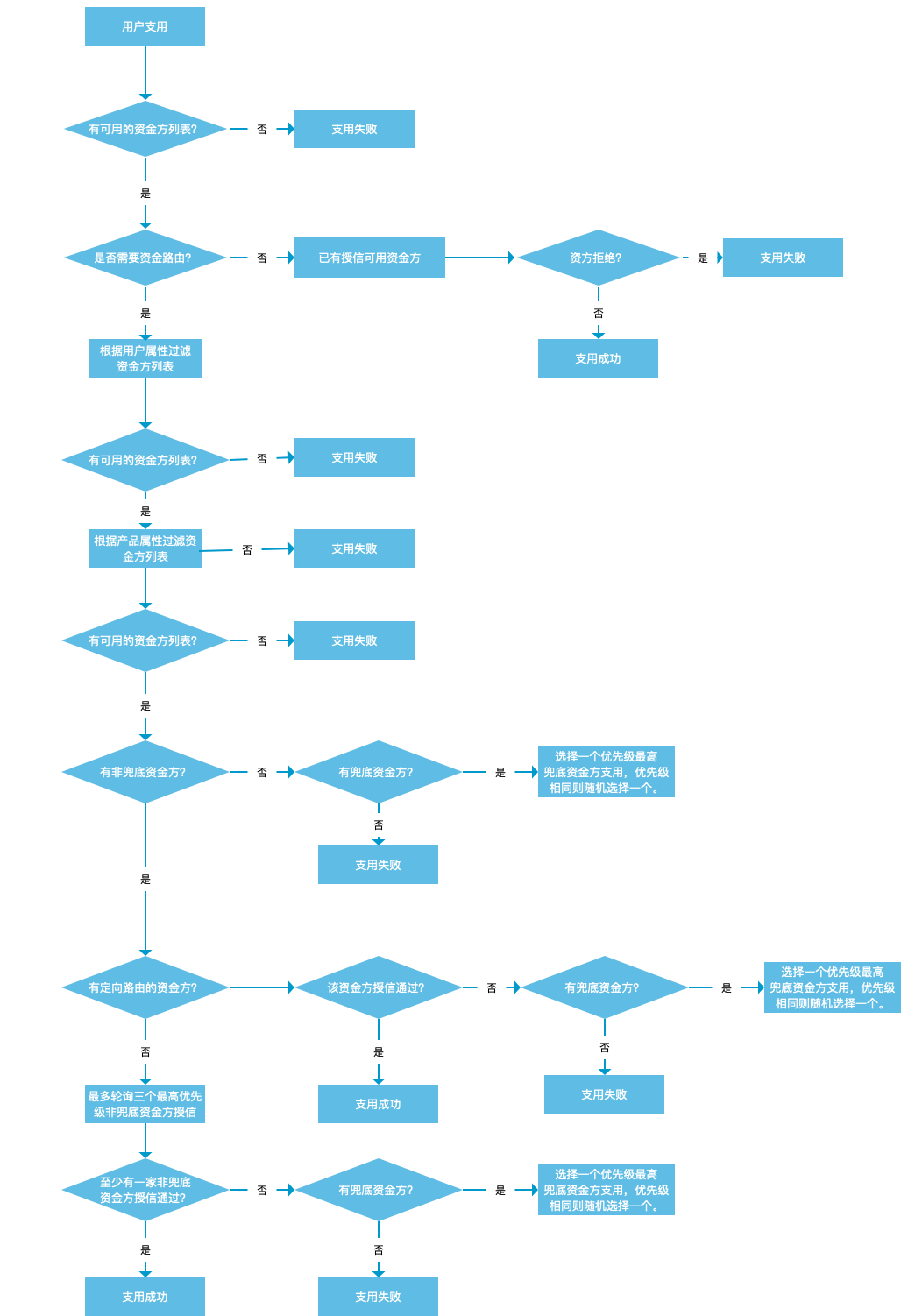

四、资金路由流程

1)如何判断“可用资金方列表”?

- 资金方剩余资金≥用户本次支用金额;

- 资金方当时是开启状态;

- 资金方放款金额未达每日约定上限。

2)兜底资金和非兜底资金?

- 兜底资金:一般是指通过率极高,以及对用户属性和产品属性兼容性强的资金方,包括平台自营资金。

- 非兜底资金:一般是指杠杆率较高的资金方,但通过率不是特别高,比如联合贷资金。

3)如何判断“需要资金路由”?

如果在至少一家非兜底资金方已支用成功,就不需要进行资金路由。或者有指定去特定一非兜底家资金方去支用,也不需要进行资金路由。只有未去非兜底资金方成功支用的用户,需要进行资金路由。

4)用户属性一般包含哪些?

一般包含年龄范围、地域来源、用户风险等级、流量来源、授信渠道等。

5)产品属性一般包含哪些?

一般包含业务类型、授信额度、支用金额、还款方式、期数、还款日、借款利率、借款费率、是否支持提前还款手续费等。

6)可以轮询最多三个非兜底资金方的原因?

因为平台方查询征信,而资金方不查询征信,就可以建立轮询非兜底资金方的机制。基于用户等待时间的考虑,最多轮询三个经过筛选后的非兜底资金方。当然也有可能经过用户属性和产品属性的筛选后,一个非兜底资金方都没有。

7)资金方优先级的设定?

目前非兜底资金方的优先级高于兜底资金方的优先级。

非兜底资金方的优先级是根据资金方的近七日平均授信通过率、近七日平均支用通过率、可支持资金量以及分润收益这三个参数评估后,人工进行设定的,一般设定为1~10。兜底资金方的优先级是根据近期哪些兜底资金方要优先支用来人工设定的,一般设定为11~20。

后续可以优化的部分,我理解有两点。

第一点将资金方优先级的设定由人工调整为根据规则自动调整;第二点为了满足资方的风险、收益的诉求,根据收益维度和风险维度还可以利用预测模型,将用户分为高风险低收益用户、高风险高收益用户、低风险高收益用户、低风险低收益用户,定向把用户导流给一些需要提高收益或者降低风险的资金方。

作者:芬太克,微信公众号:芬太克,帝都互联网金融产品经理。北京大学硕士,5年+互联网信贷领域产品经验。

本文由 @芬太克原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

B端产品经理需要更多地进行深入的用户访谈、调研、分析,而C端产品经理需要更多地快速的用户测试、反馈、迭代

B端产品经理需要更多地进行深入的用户访谈、调研、分析,而C端产品经理需要更多地快速的用户测试、反馈、迭代

如果是站在平台的角度,建议把授信路由和放款路由拆分出来,用户发起交易申请,由平台先做前置风控筛查(指定一家或多家部署征信前置机),这样对平台而言,系统的灵活度要增加不少

学习老师的内容。信贷的确需要慢慢学习。我干了8年信贷。还是很多需要学习

好好上班吧吧吧吧吧吧哈哈哈哈爸爸爸爸爸爸