基金“目标投”功能如何设计?

编辑导语:随着经济条件的发展,越来越多的居民家庭逐渐投资金融资产,基民数量也在不断增加,本篇文章作者分享了基金“目标投”功能的设计,并列举具体案例进行对比分析,感兴趣的一起来学习一下吧。

近年来,中国居民家庭资产配置正在逐渐从实物资产配置更多转向金融资产,据中金公司测算,2021年上半年新增基民人数大概同2020年全年新增基民人数相当。

截至2021年底,我国个人股票投资者已超过1.97亿人,基金投资者更是超过7.2亿人,也就是说约有一半的国民参与基金投资。

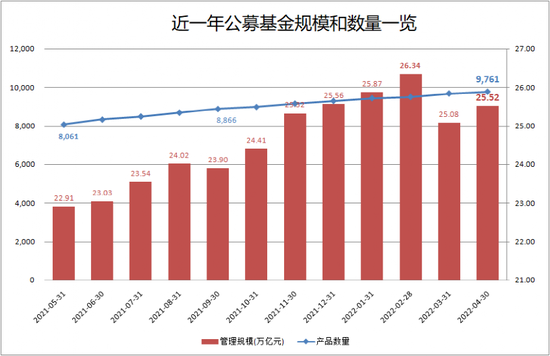

从供应侧看,截至2022年4月末,公募基金资产净值合计25.52万亿元,相较去年同期的17.78万亿元,增长了43.53%。随着国民经济水平的提升,和理财意识的普及,基金行业或将进一步发展。

其中,定投作为基金投资的一种策略,根据陆金所基金提供的数据,2021年参与定投的用户数较2020年增长24.3%,定投用户的平均持仓收益率是整体用户的1.4倍。

所谓定投,就是投资者通过向基金销售机构提出申请并约定每期扣款日、扣款金额、扣款方式及所投资的基金名称,由该销售机构在约定的扣款日在投资者指定的银行账户内自动完成扣款及申购的一种基金投资方式。简单来说,就是用户通过定时定额的方式购买基金。

这种投资方式的好处是,可以通过长期小额投资,积少成多,平摊投资成本,减弱市场的波动性的影响,不必再为入市的择时问题而苦恼。

一、目标投相对定投的优势

然而,定投只会源源不断的买买买,却缺少卖的环节,结果就是资金在获利时未及时撤离,错过止盈时机。

针对这种缺憾,目标投应运而生。2018年9月,天弘基金与支付宝共同推出的 “目标投”产品。通过该功能,用户可以自己设定投资的盈利目标,达到目标收益率后,系统将自动卖出。

截至2020年9月底,支付宝“目标投”自上线以来累计有340万人签约,通过定投达到预先设定盈利目标的累计人数超过88万人,达成盈利目标的平均用时仅65天。

可以说,“目标投”使得定投变得更容易,它在定投的基础上增加了卖出条件单,实现自动止盈,从而完成投资过程的闭环“选择-买入-卖出”,既能够避免盲目追涨,也免去投资者需要频繁关注基金波动的过程。

二、目标投如何设计

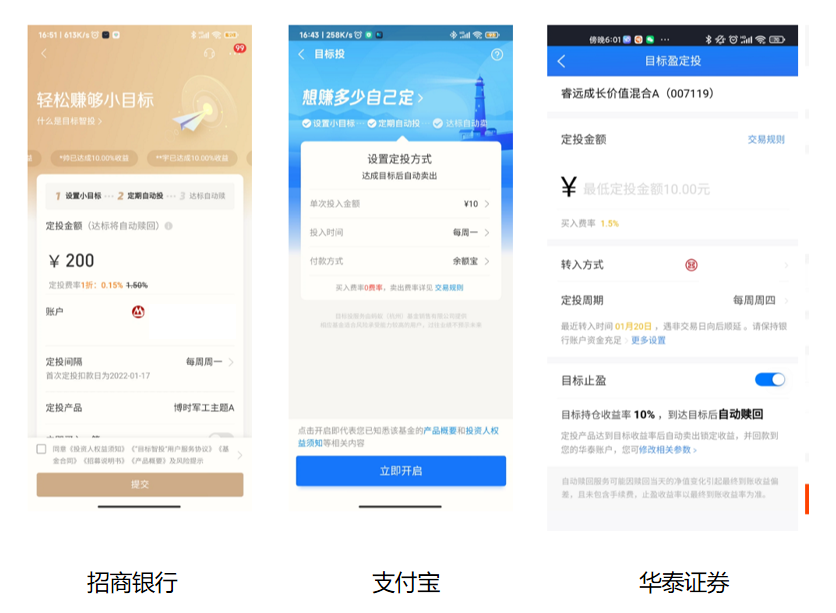

目前,支付宝、招商银行、华泰证券等都已实现目标投功能。接下来我们将对这三家的目标投设计进行详细拆解。

首先是目标投“首页”,招商银行和支付宝设计非常相似,在主功能区域均采用了3步引导式拆解投资流程。

在第一步的目标设置中,用户可以设定收益目标,系统则会自动根据投资基金的历史回测数据,默认选中达成目标达成概率最高的基金,并计算出达成目标需要的平均时间。在这点上,华泰是缺失的,它仅可以设定盈利目标和选择投资标的。

从用户体验上,招商和支付宝的设计略胜一筹,无论是“三步式”下单指引,还是达成目标平均用时的预测,都满足了尼尔森十大交互原则中的“状态可见原则”,让用户知道现在的状态,对过去发生、当前目标、以及对未来去向有所了解,不致于在产品中迷路。

在第二步的下单确认页面,招商银行和支付宝都为目标投设计了专门的页面。而华泰则是复用了普通定投的下单页,其中的“目标止盈”是默认打开且无法关闭的,如果点击关闭按钮则会提示不可关闭。

相对而言,招商银行和支付宝的设计更加简洁,使得用户免于无关信息的干扰。但从产品的复用能力上看,华泰则是更优的,它可以摆脱“目标投”功能页的束缚,以条件单的形式作用于更多的基金范围。

目标投下单之后则是显示结果页,三家的目标投结果页均是在定投结果页的基础上进行改造。横向对比来看,支付宝以时间轴的形式一目了然地展示了开启目标投后将发生的流程,且告知了资产可以到什么页面查看;招商和华泰则是将下单页中的信息再次呈现,以便用户进行复核。

交易流程完结后,用户可以通过持仓页查看持仓。

有趣的是,招商、支付宝、华泰的持仓查看均为“我的定投”,这也和我们之前对于“目标投”的描述是契合的:目标投是在定投的基础上增加了条件单功能,其本质依然为定投。

因此,目标投的持仓展示在定投中是合情合理的,为了和普通定投区分,三家都在持仓上增加了“目标投”的标签。

在持仓详情页,三家也是在定投详情的基础上增加了目标投信息。

在信息展示上,招商在定投收益率下方简明扼要地显示了是否达到目标以及目标设置情况,而支付宝和华泰仅展示该定投为目标投。

在这方面,招商的设计略胜一筹,它可以减少用户对操作目标的记忆负荷,把需要记忆的内容摆上台面。

在卖出时,支付宝不支持在基金详情页单独卖出定投份额,仅支持在定投详情页先结束定投然后卖出。

而华泰则可以直接在基金详情页操作卖出,且可以选择要卖出的定投计划。这两种处理方式,华泰的相对友好一些,但产品设计和开发的难度都将大大提升。

通常来说,券商、基金销售公司的行情、交易、账户的柜台是由第三方提供的,国内的主流柜台供应商有恒生、中金。

可以简单理解为,我们常见的券商、基金APP的交易、行情页面的要素是其自行规划的,但其中展示的字段信息,例如净资产、可用资金、持仓市值、持仓数量等却是由“柜台”提供。

如果柜台是由第三方供应,那么在一些个性化需求的实现上就存在一定困难:

- 首先,作为提供标准化经纪业务解决方案的供应商,他们需要兼顾大部分客户的诉求,过于小众的需求将会被拒绝;

- 其次,交易行情等服务对稳定性和可靠性要求极高,因此即使接受改造,耗时也会很漫长。

回到华泰的例子,柜台返回的是某券商下某客户的某持仓基金的信息,这也意味着,柜台并不会对这只基金是普通投资、普通定投,还是定投计划做区分。

比如客户A在3月4号、4月5号、7月8号以普通投资、普通定投、定投计划的方式分别购买了1000份额的基金B,又在8月9号卖出了1000份额基金B,柜台只会告诉券商该客户的基金B持仓减少了1000份额,却并不会告诉券商这1000份额减的是哪种持仓,这时候券商就要对其进行处理,而支付宝就不存在这种困扰了。

三、目标投的设计难点

目标投设计的难点,首先是需要将收益率的计算、申购赎回等数据从客户的同只基金的份额中独立出来。也就是提到的华泰的处理方式的难点。

其次是收益率的判断,因为目标投会对基金自动卖出,然而大部分场外基金的收益率是盘后更新的,这也意味着触发条件后再卖出时的收益率与用户设定的收益率会存在偏差。

招商就采用了摆烂法,难计算收益率的仅通过短信提醒。

还有一点就是,按照功能设计初衷,目标投会在达到目标收益率后将份额全部卖出,但是这个就会和基金保有量这个最终目标形成冲突,就形成了选“鱼”还是选“熊掌”的困境。

基于这个考虑,支付宝在不久前将目标投止盈处理“优化”成短信提醒,需要用户手动卖出,而这里的“优化”就使得原本大部分自动卖出的保有量转变一部分变成存量。

作者:阿宅的产品笔记;公众号:阿宅的产品笔记(PMZZnote)

本文由 @公众号阿宅的产品笔记 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议。

起点课堂会员权益

起点课堂会员权益

分析的很好,我们最近再做目标止盈,的确遇到定投收益率计算问题,导致没办法进行自动止盈;后来打电话问了恒生客服,可以通过原申请编号查交易流水,最终计算成本,再计算定投收益率,是可行的

投顾合规改造后,对于大部分目标盈(组合基金)的合规改造都在升级,设计时除了业务跑通外,一定要注意合规风险。

现在目标投是不是都放在智能定投里了

大部分是