为什么现在的电商APP都开始强调分期?

在电商平台上,我们不难发现对于大额商品,平台的商品详情页总会提示“免息”、“分期”、“月付”等字眼。购物平台强调这些,又蕴含着什么样的业务逻辑?作者从分期电商的角度,阐述这一业务逻辑,一起来看看吧。

你有没有发现,现在每个电商APP的购物流程中都多了些东西?

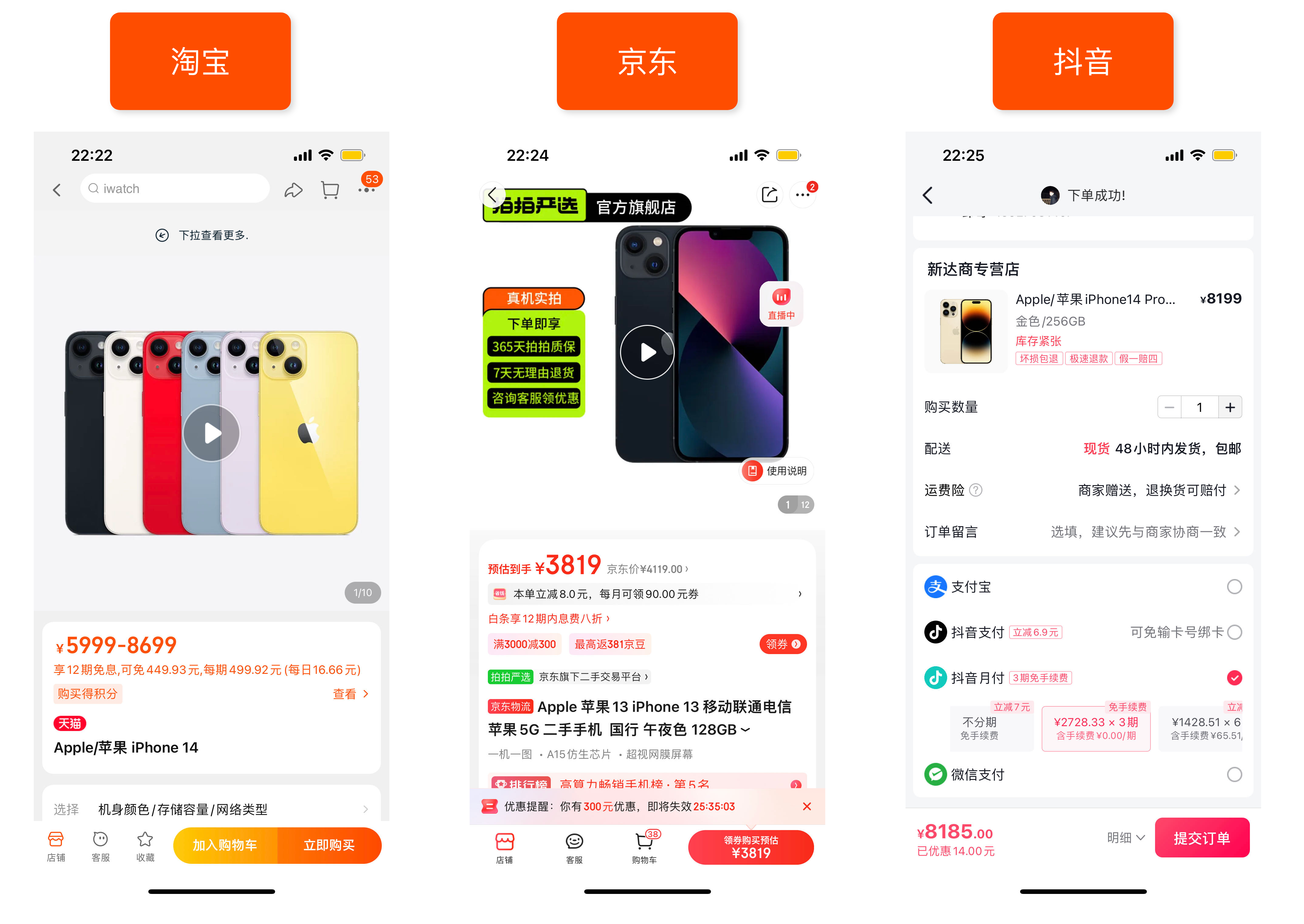

- 当我们使用淘宝购物时,会看到商详页写着“享12期免息,可免449.93元,每期499.92元”。

- 当我们使用京东购物时,会看到商详页写着“白条享12期内息费八折”。

- 当我们使用抖音购物时,会在下单页看到“抖音月付,3期免手续费”。

为什么电商APP都开始强调“免息”、“分期”、“月付”,这些又蕴含着什么样的业务逻辑?

一、分期电商的定义

分期电商,顾名思义,在传统电商的基础上,叠加了分期概念。

分期,即购物时可以分期支付,例如3000元的手机,选择分3期支付,先拿到手机,而后每月再还相应的本金和利息。他的优点是,减轻用户当前的支付压力,如果暂时资金不足,可以先分期支付,将单笔交易的金额压力,分摊到后续几个月,以此提升订单成交转化率。

实际上从2013年开始,分期电商就在国内萌芽,后续淘宝支持花呗分期付款,京东支持京东白条付款等产品陆续上线,也让分期电商模式逐渐被用户熟悉和接受。

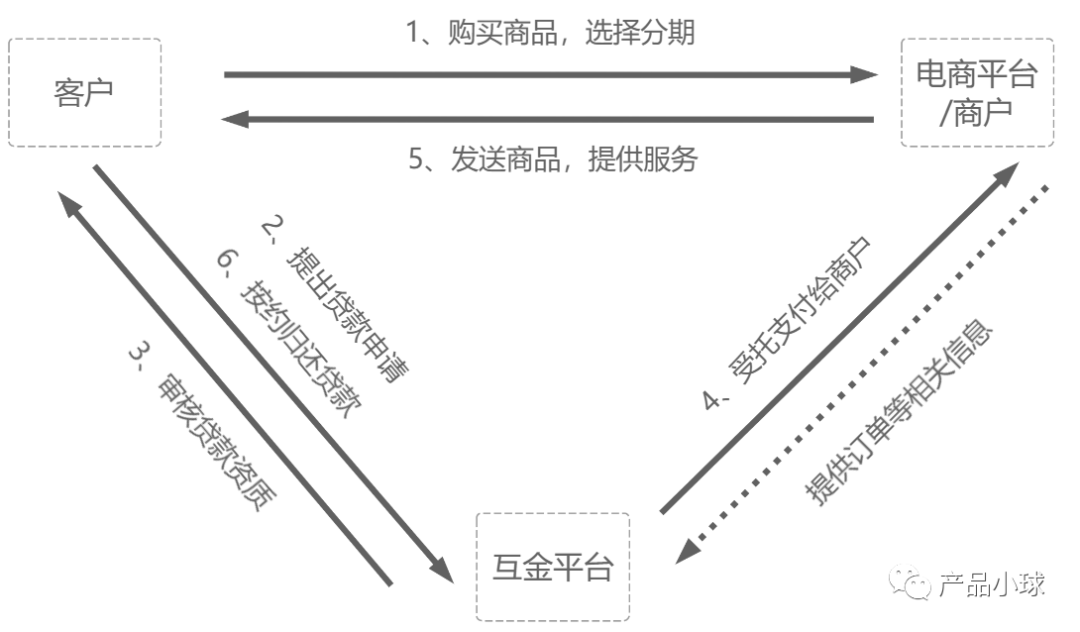

比起传统电商,用户购买商品,电商平台/商户完成订单履约的模式,分期电商多了一个角色“互金平台”。他可以是银行、互联网金融公司或者消费金融公司等,主要作用是提供这笔“分期资金”。而三方的业务模式也就变成了:

- 用户:向电商平台购买商品;向互金平台申请贷款,并使用该贷款分期支付商品

- 互金平台:审核贷款资质并受用户所托支付给电商平台,同时生成用户贷款账单

- 电商平台:收到互金平台的款项,向用户完成订单履约

- 用户:按约向互金平台归还贷款,直至结清账单

了解了业务模式后,我们可以看看在用户流程中是如何体现分期电商业务的。

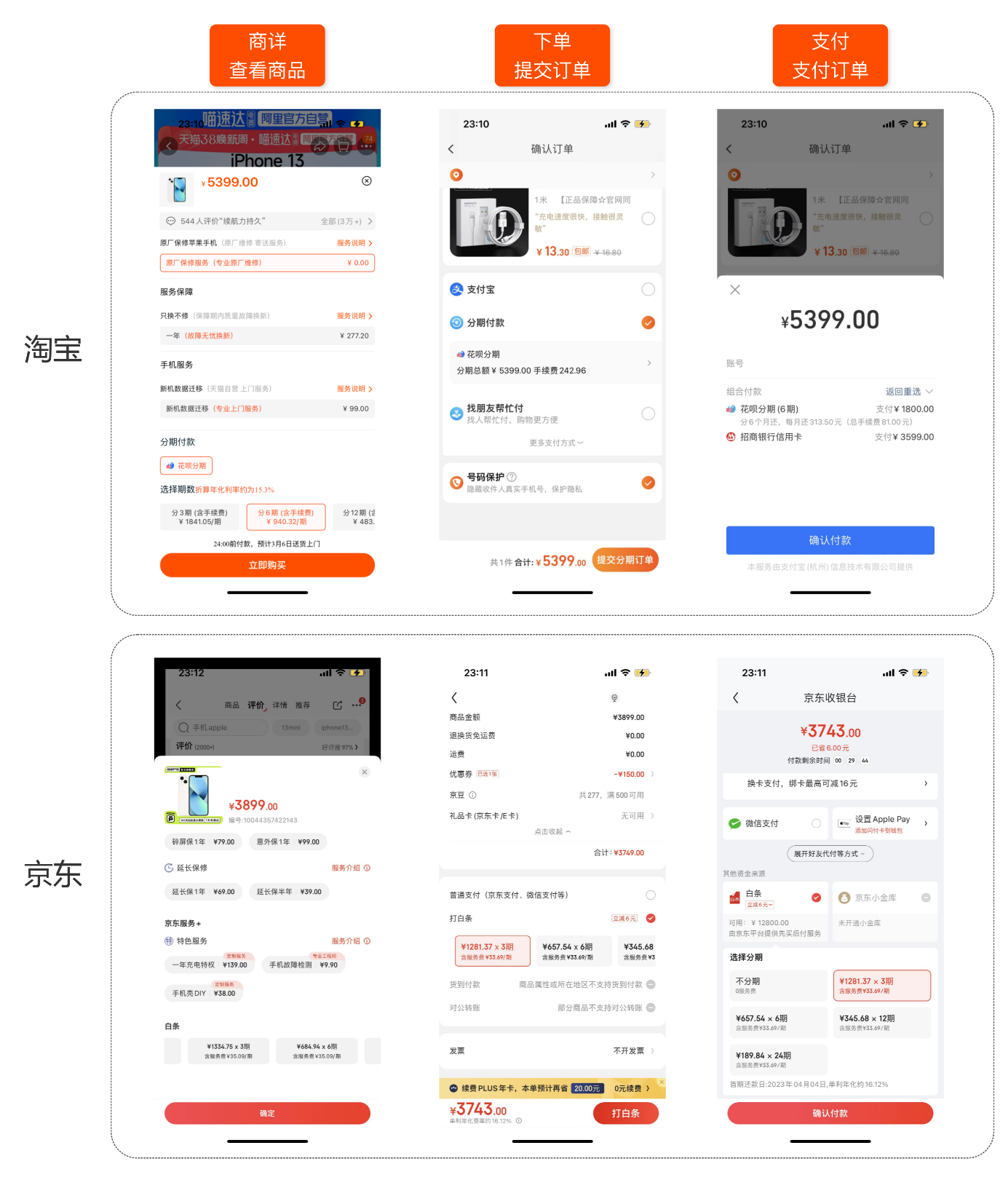

以淘宝电商为例,电商平台会提供分期支付方式,当用户提交订单后,既可以选择支付宝直接支付,也可以选择花呗分期付款。当用户选择花呗分期付款时,需要选择对应的分期数,同时可以查看此时对应的服务费(利息),最终完成支付。

对到电商平台/商户的感知,他们会正常收到订单金额的款项。但是,对到用户的感知,他实际支付了本金(订单金额)+利息。因此,用户一定会关注两个点:

- 首付值和分期数:用户选择先付多少首付以及分多少期,实际上是影响其资金压力的核心关键。对于暂时资金紧张的用户,势必愿意不付首付,尽可能使用贷款额度支付,且尽可能的长分期,这样每期的还款压力将最大化的减小。

- 定价:此处的定价非商品定价,而是用户贷款定价,因为用户实际支付的是本金+利息,所以用户也会查看利息,定价就决定了利息的多少。此处的定价也可以近似理解为我们常说的贷款年化利率。

下图为淘宝和京东在黄金流程中,如何体现分期电商的元素。

对于分期电商而言,会在用户视角的购物流程中有以下不同点:

1)商详页会展示分期试算结果,让用户查看商品时也会知道分期购买的月供金额

2)在支付时如果选择使用分期支付,让用户选择分期数并查看每个分期数对应的服务费和年化利率值

以上是用户视角的不同点,那么在购物流程的逻辑中,也会存在以下不同点:

1)用户使用额度进行分期支付,需要判断用户是否可以使用额度,即审核是否通过

2)用户使用额度支付时,是否有互金平台(资金方)可以承接该笔贷款的资金服务

以上两点是分期电商与传统电商的最大区别点,直接影响订单的成交转化率。试想一下,如果用户使用分期支付时,被风控审核拒绝,则意味着不让用户使用额度,那么用户使用分期支付失败;又或者用户可以使用额度支付,但是当前并没有资金方可以承接该笔放款,那么相当于你去银行借钱,银行没钱借给你,你还是借不了钱,电商平台没有收到款项,自然该笔订单依然是支付失败。

综上所述,分期电商的核心业务流程为:

- 授信:用户向互金平台申请额度

- 交易:用户向互金平台申请使用额度

- 融资:互金平台将贷款资金转至电商平台

- 履约:电商平台向用户提供商品服务

- 还款:用户向互金平台还款并结清账单

二、授信

首先,用户要使用额度进行购物,必须要先有额度。就好像,你如果想使用信用卡,首先需要确保银行为你提供的信用卡是有额度的,你才能使用。那么,用户申请额度的过程就叫做授信。

授信,简而言之就是,平台收集用户资料,判断用户资质,以确定是否为用户提供额度以及提供多少额度。所以,你会发现不同平台关于授信的核心就是——给什么样的客户提供什么样的额度。

2.1 用户分层

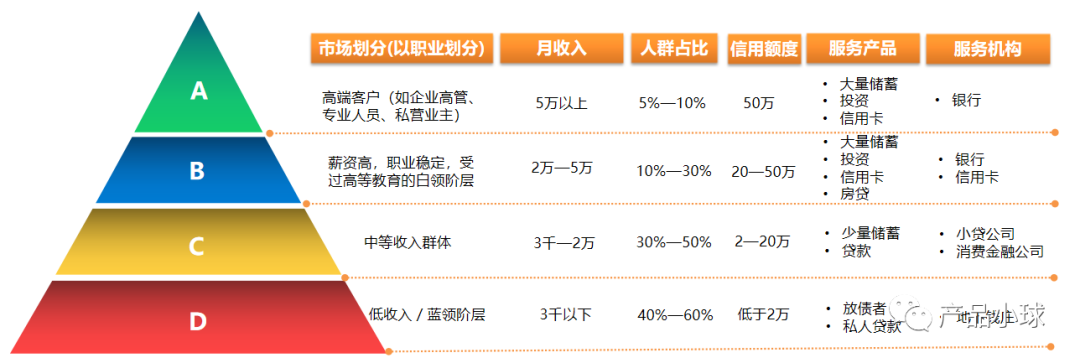

每个平台肯定都想做好的客户,但是好客户却不是人人都能做的。清楚自身的定位,圈定目标客群,并为其提供服务,才能获取利润。

那么市场上的机构又是如何区分客群的?

答案是——收入。金融机构最怕的就是借出去的钱用户不还了。收入则最能够侧面反映一个人的还款能力,再辅以所属行业以及职业,侧面背书还款意愿。

从上文我们可以看出,优质的用户,一般能拿到银行提供的信用卡额度,且信用卡额度较高。中等收入群体,则较难开通信用卡额度,此时大多由消费金融公司和小贷公司提供分期服务。而低收入群体,则更难获得分期服务,只能寻找地下钱庄或私人贷款。

2.2 额度定义

了解了有什么样的用户,我们还要了解有什么样的额度。

额度指贷方在不需借方提供财物担保的情况下,向借方提供的借贷金额。通常是指自然人向贷方借贷,而贷方依照个人的信用状况愿意提供借贷的最高金额。由于信用额度是无担保的借贷金额,通常金额并不会太高,而此金额会依照借方所提供的条件而决定。此意味着借方要有越高的信用额度,借方的各种条件都必须相当优良,贷方才会愿意提供越高的借贷金额。

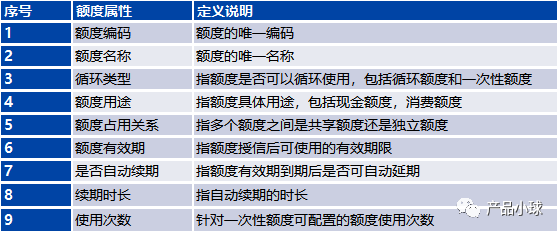

额度存在多个基本属性:

根据上述属性,多区分额度类型包括:

1)循环现金额度

2)循环消费额度

3)一次性现金额度

4)一次性消费额度

在电商业务场景中,多为循环消费额度,即用户授信成功获取额度后,可循环消费,多次使用。在某些特殊场景中,也会出现一次性消费额度,即单笔单批,这种场景一般是在单笔消费金额较大,且消费场景频率较低的情况,例如购买大型家电家具。

2.3 申请流程

我们看到的用户申请流程通常只有几个页面。

首先,让用户填写身份信息,例如姓名、身份证号、手机号,用户三要素是最基本也是最关键的用户信息。

然后,让用户完成活体认证,即刷脸,例如活体炫彩或者动作指令等,这一步骤主要是确认本次申请是由本人进行操作。

有时候,还需要用户补充相关信息,例如职业身份、联系人信息等。这一步骤主要是在前面环节无法准确判断用户风险的情况下,让用户提供更多信息进行判断。例如,用户提供的联系人姓名和手机号对应不上,所以用户可能是乱填的,那么用户存在不诚实的风险。或者用户提供的联系人本身就是个经常逾期的用户,那么根据“物以类聚,人以群分”的规律,通常会怀疑“坏人的朋友可能也是坏人”。

当然,授信申请远不仅仅是看到的几页申请页面,背后有非常复杂和庞大的逻辑地图。

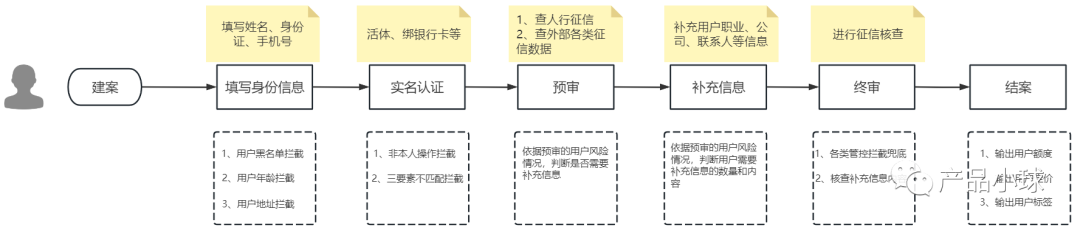

当用户进入申请流程,即为建案。

用户填写身份信息时,会依据用户填写的姓名和身份证号,判断用户基本资质。如果该用户在黑灰名单内,则会直接拦截;如果用户年龄不符合要求,也会拦截,当前分期服务机构所服务的用户年龄主要在18-55岁。同时,在进入申请流程时,绝大多数平台会申请用户授权LBS信息,获取用户当前地址信息,如果用户当前地址存在问题,也会进行拦截。地址拦截是因为贷款分期服务经常出现黑产群体聚焦现象,例如某个村或者某个聚集点,专门盗取额度且不还款,催收极其困难,因此如果判断某个用户所在地址与黑产地址一致,也会认为该用户为黑产集团一员。

接着,用户会进行实名认证,主要是验证其提供的三要素真实且为本人操作。常见的实名方式包括活体和绑卡。活体包括炫彩、指令、读数等方式,绑卡主要是绑定一张银行卡。绑卡有两个好处,一是绑卡时需要校验是否本人操作,通过所绑定银行卡的预留手机号进行短信验证,此次可以验证本次申请是否为本人;二是绑卡可以用于还款时代扣,提升还款成功率。

当获取用户基本信息后,就需要开始判断用户资质了。此次一般为专业的授信风控团队通过风控策略进行处理,例如查询用户人行征信或者外部征信数据,当征信数据分达到多少时,判定为高/中/低风险用户。外部征信数据就是民营公司记录存储的用户征信数据分,例如业内经常使用的同盾分就来源于同盾征信,同盾征信是一家民营征信公司,记录了用户的网贷征信记录和信用评分并提供给各个平台方使用。

近期常常听到的一个名词——断直连,其实就与该部分内容密切相关。以前平台经常随意收集用户的各类数据,然后提供给金融机构;也经常直接获取金融机构的数据用来做业务判断,这样很容易造成用户信息的滥用和泄露。断直连意味着,后续平台方与金融机构之间不能直接交互用户信息,需要通过指定征信公司,例如百信和朴道。金融机构将信息提供到征信公司,平台到征信公司侧统一查询。由征信公司统一管理数据。

当完成预审之后,会对用户的风险情况有一个基本判断,如果用户是优质的低风险用户,那就可以直接授予用户额度了,这样能达到最简便的用户流程,提升用户体验和转化。如果判断用户风险较高,则可以让用户继续补充信息。

用户补充信息一般是职业和公司、联系人信息(包括关系、姓名和手机号),有些平台也会让用户提供房产、汽车的证明材料、公积金和社保证明材料等。

当用户补充完信息后,就会进入终审环节。终审会对用户补充的资料进行最终审核。如果机器无法审核,也会存在由人工审核的场景。

最终,结案时需要输出用户本次授信的结果,包括是否可授予额度、授予多少额度、授予额度的定价,有些平台也会给用户打上相应的标签,用于后续业务进行判断使用。授予额度的定价可以理解为,如果你向金融机构借10万元,要还多少钱,即年化利率是多少。

2.4 额度生命周期

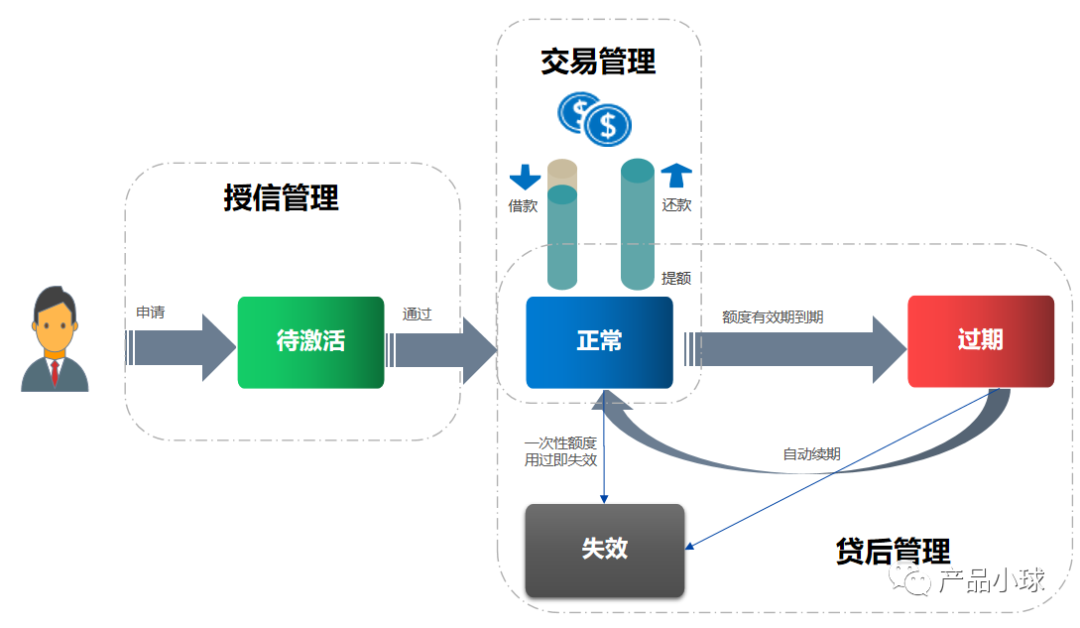

额度跟用户一样,具有完整生命周期和对应运营节点。

经过上文所述流程后,用户获取额度,则可以在交易中使用额度,并通过还款恢复额度。但同时,如上文额度属性所介绍,额度具有有效期,如果到了有效期,则额度会过期。如果循环额度支持自动续期,则额度可恢复正常使用状态,否则额度失效。而针对一次性额度,当用户使用该一次性额度,则额度失效。

需要特别注意的是,在贷后管理中,会根据用户表现,及时对用户额度进行调整。例如,用户表现活跃且都准时还款,风险表现良好,此时会给用户提额,让用户可以有更多额度用于消费。反之,如果用户出现逾期或者其他导致其风险变差的情况,即使用户额度没有用完,也可能冻结其可用额度。

还存在一种情况是,用户获取额度后长时间未进行消费,例如半年或者一年,此时用户的风险情况可能已经发生改变,虽然额度依然在有效期内,但很多平台也需要用户重新激活额度,相当于重新走一遍简易的授信流程。

在分期电商中,额度相当于用户的购买力,是用户交易的前提,牢牢依据用户的额度生命周期进行针对性的运营管理是重中之重。

三、交易

当用户成功获取到额度后,接下来就是要用额度进行交易,也就是购物。那么,是不是有了额度就一定能使用额度购物呢?

答案自然是——不一定。

最核心的原因自然是,用户授信时的风险情况,与用户交易时的风险情况不一致。有的公司会在授信流程中,用更严格复杂的风控策略,控制是否给予用户额度。但有的公司为了用户体验和转化更好,会在采用“轻授信”、“重交易”的风控策略,即授信时风控较为宽松,先给予用户额度,等到交易时再部署严格的策略,不符合风控条件的用户则无法使用额度交易。除此之外,用户是否能使用额度交易,还与其交易时选择的核心的参数息息相关。

3.1 核心参数

上文中,我们提到了在用户流程中,用户核心感知到的元素是“分期数+首付值”、“定价”。

分期数和首付值:用户选择先付多少首付以及分多少期。

定价:用户贷款定价,此处的定价也可以近似理解为我们常说的贷款年化利率。

那为什么这两个要素是额度交易的核心参数呢?

要解答这个问题,我们需要从两个角度分别理解。

首先,如果你是用户,使用额度进行分期支付,是为了缓解当下的资金压力,可能现金流不足,所以想先分期后还款。那么,你最希望的付款模式一定是“0首付”+“长分期”。0首付意味着在当下你一分钱都不需要付,长分期意味着你后续每月的还款金额可以更少,例如1000块钱分3个月,每月需要还300多,但分12个月,每月就只需要还90多了。

但是,分的期数越长,自然意味着你要还的“息费”就越多,这个就与定价息息相关了。假设你的年化利率为24%,分12期,采用等额本息还款方式,需要还的息费约为160元,但是分3期,需要还的息费约为50元。因此,用户也会衡量定价的影响,如果定价越低,意味着他需要还的息费越少。

因此,用户希望长分期、低首付、低定价。

但是,如果你是互金平台,你要考虑的就变成了如何多赚钱?毕竟公司不是慈善机构。此处就涉及到金融毛利的计算逻辑,正常情况下,金融毛利可以通过以下公式完成计算(此处还有其他对金融侧影响较小的成本暂时忽略)。

金融毛利的计算逻辑很简单,用户息费相当于能赚到的收入,再减去各类成本(资金、催收、坏账),最终就是金融收益。

用户息费由用户定价决定,所以用户定价越高,意味着潜在收入越高。首付如果越低,意味着为用户提供的贷款金额越高,那么风险也就越高。如果分期数也高,意味着用户逾期或者坏账的风险也会越高,毕竟风险表现是后置。试想一下,一个用户购买一台手机,分24期支付,当他要还第24期时,已经是整整两年后的事情了,谁能在当下知道一个人两年后是什么样的?这也是疫情爆发时,很多消金公司风控坏账率抖升的原因。所以,分期数和首付值会直接影响催收成本和坏账成本。

因此,互金公司希望短分期、高首付、高定价。

那么,对于促成用户完成分期购物的电商平台,就成为了用户和互金公司之间的调节剂。试想一下,如果电商平台依据用户要求提供服务,那么会直接导致没有互金平台愿意承接该部分交易放款,即使用户有分期意愿也无济于事。如果电商平台依据互金公司要求设置核心参数,又会导致用户无分期意愿,最终互金公司也毫无收益。

对于电商平台而言,最核心的内容就是通过对核心参数的调控,达到二者的平衡,最终实现利润最大化。

分期数和首付值:通常与用户资质、购买商品类型、购买商品金额有关。比如,如果用户风险较高,也就是更可能逾期导致坏账,那么会限制他尽可能多付首付,同时限制其使用短分期。如果用户购买的商品类型属于高套现风险商品,例如虚拟商品、黄金等,那么也会对这类商品的可用分期数进行限制。同样,如果购买的商品金额较低,也没必要让用户使用长分期。

定价:主要与用户资质相关,用户的风险情况直接影响其定价的高低。有些平台针对用户的定价也会与消费场景相关。

3.2 交易流程

当用户在平台提供的服务基础上,选择分期支付并确定相关核心参数后,就会进入交易流程了。上文已讲过,交易过程因为用户的风险情况可能较授信时已发生变化,所以也需要进行风控判断,是否可以使用额度进行交易。

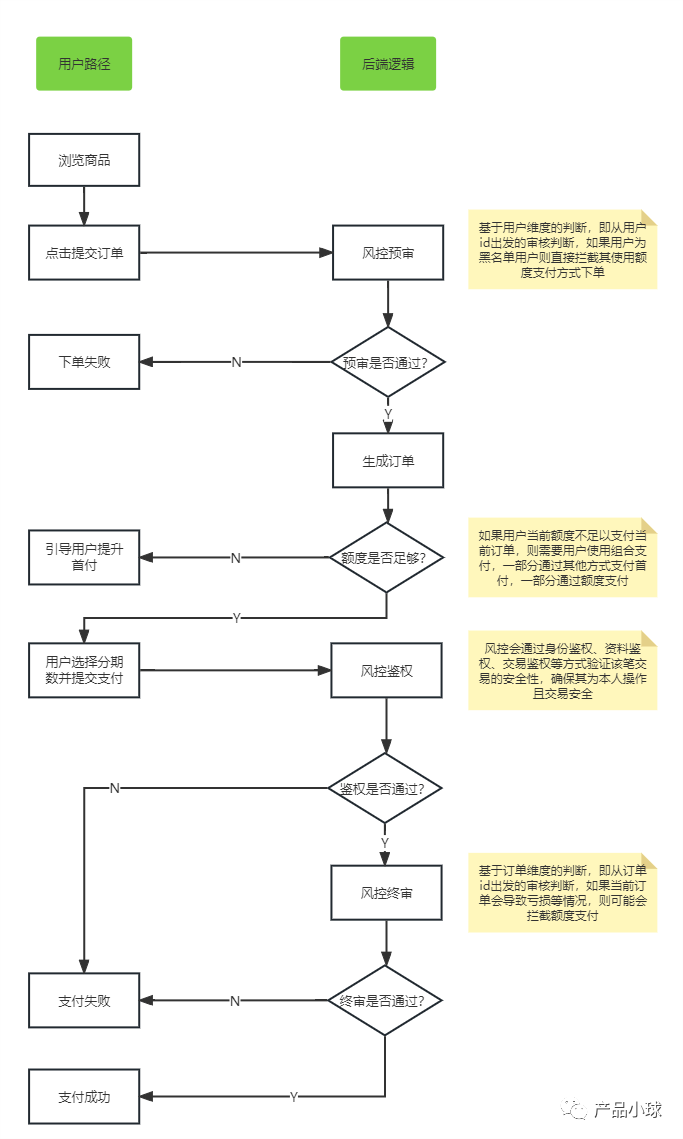

交易过程中的用户路径和后端逻辑交互,简易版流程如下,实际过程中每个节点都有复杂的策略设计。

首先,当用户提交订单时,会对用户进行预审,即从用户维度出发,此时该用户是否已经变为黑名单用户等,如果发现用户风险较高,则可能直接拦截下单。因为该流程仅对用户进行基本判断,所以处理流程较快,与用户端可实时交互。

当用户下单成功后,需要判断用户额度是否足够。如果额度足够,则可以直接使用额度分期支付。如果额度不足以支付该笔订单,则需要用户先支付一部分首付,可以通过微信、支付宝等其他支付方式,然后再用额度支付剩余部分。这种支付方式通常也被称为组合支付,一般情况下会让用户先付完额度支付部分,支付成功后再付首付部分,主要原因是额度支付有可能失败,而使用其他支付方式,例如微信支付、支付宝支付等,支付首付的成功率较高,避免用户额度支付失败后还需要针对首付操作退款的情况。

当用户使用额度支付,选择对应的分期数并提交支付后,则会进入鉴权环节。在每个电商平台,交易时都需要鉴权,像输入交易密码、人脸识别等都属于交易鉴权的方式。风控侧基于当前情况判断,可能会让用户实名认证,例如身份证过期了,则需要重新上传身份证,也可能会让用户补充资料,用于后续的风控终审判断,也可能需要用户输入交易密码或者通过短信验证码等方式,确保该用户当前交易安全。

当风控鉴权通过后,就会进入风控终审。基于该笔订单的信息,包括下单用户、商品信息、收货地址信息、订单的首付值和分期数、用户补充的资料信息等,再进行综合判断,确定是否允许用户使用额度支付。如果终审通过,则用户额度支付完成;如果终审不通过,则订单支付失败,用户只能再选择其他支付方式进行支付。

此处可能会有疑问,为什么不将风控的审核都提前,而是等到用户都操作完前面全部流程,甚至输完交易密码了,才告诉用户支付失败。

主要有以下两个原因:

1)订单的风控终审,是额度是否允许使用的最终判断环节,相当于兜底环节。此时风控需要基于更加丰富的维度信息进行更严谨的判断,因此将该环节放置在最后,也是基于获取全部信息后再进行处理的原则,确保判断的可靠性。

2)因为风控要进行复杂的判断,甚至可能要进行外部征信信息查询等,就会导致处理时效低的问题,终审结果不一定能实时返回,因此有可能需要用户等待一段时间。为了避免审核完成但用户已经离开的情况,一般把该环节放置在最后,避免用户流失。

四、融资

在传统电商流程中,当用户付款完成后,则认为该笔订单已经交易完成,将进入订单履约环节。但是分期电商流程还有一个环节——融资。

上文讲述到,用户选择分期支付,本质上是向互金平台申请一笔贷款,由互金公司将款项打给电商平台,电商平台认为用户付款成功并对其提供商品订单服务,而后用户再向互金平台还款。因此用户支付订单完成后,由互金公司将订单款项打给电商平台的步骤,就是融资。

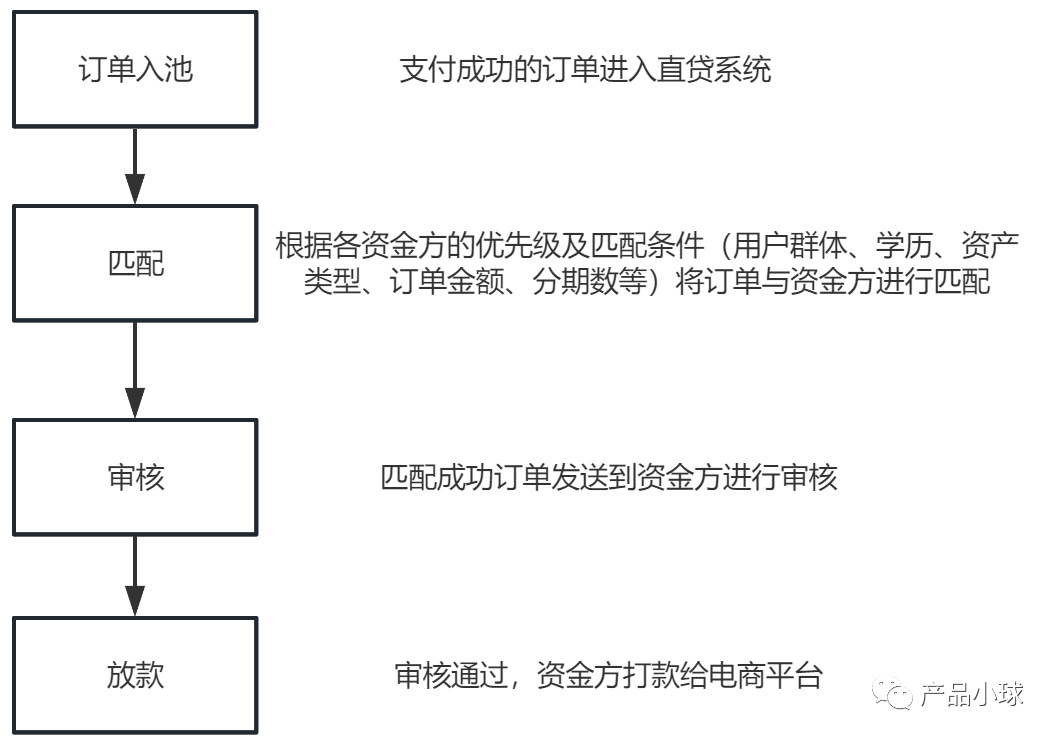

融资的模式有很多种,此处涉及更复杂的金融体系问题,仅以直贷模式进行举例。

电商交易产生的订单即为资产,这些资产需要找到匹配的资金方,才能兑现成功。因此直贷融资模式相当于平台要有一个撮合系统,为资产找到合适的资金方,撮合借款与放贷双方的意愿。撮合系统作为交易的撮合方,一端链接消费场景(资产端),另一端链接金融机构(资金端),它能够根据资产状况自动对资产进行分级、定价,再按照不同资金方提交的资产要求,将这些消费金融资产推荐给金融机构,从而完成每笔订单的融资。

当一笔订单支付完成后,进入直贷撮合系统,根据资金方提供的匹配条件,系统将订单与资金方进行匹配,最终将匹配成功的订单推送给资金方进行审核。资金方审核通过后,打款给电商平台,则该笔订单是真正意义上的“支付成功”,可进入履约环节。

不同资金方之间除了准入条件的不同,资金成本也不尽相同,上文提到的业务金融毛利的计算,其中有一项成本为资金成本。对于平台而言,要实现利润最大化,自然希望将资产路由给成本最低的资金方,所以这也是匹配规则中的重要因素。

五、履约

订单融资完成后,即可进行履约,此处订单履约流程与传统电商并无较大差异,由卖方发货,物流方提供快递服务,买方收货。但是,融资与履约的节点,却暗藏玄机。

从上文融资内容中,我们知道一笔订单资产会路由给某个资金方,那是否存在某笔资产找不到资金方承接的情况,答案是——存在。

所以,先履约后融资的模式,存在一定的风险。如果某笔资产一直找不到资金方承接,但用户已经拿到货品了,因为没有资金方承接,没有融资成功,则用户也没有对应账单进行还款。相当于电商平台没有得到订单款项,却已经将订单商品交付给用户,对平台来说是百分百的亏损。

为了规避这种亏损,一些平台采用的是先融资后履约的模式。如果融资成功,再为用户发货;如果融资失败,则告诉用户订单支付失败,不再为用户发货。

但是,先融资后履约的模式,又存在一种问题。融资成功后,互金平台即为用户生成账单,开始计息并需要用户还款。而订单发货到物流快递,再到用户收到货,可能需要一段时间,尤其是预售商品的履约时效会更长。因此,用户在没拿到商品的时候就需要还款,必然会引起用户客诉。无论对用户体验还是复购转化,都是极大的伤害。

那么有没有可能先匹配资金方,并预占资金,等到用户收货后再生成账单呢?

这种方法本质上是对用户和电商平台的最优解,但是对资金方而言则是极差的体验,意味着电商平台锁定了资金方的钱,资金方此时无法使用该笔钱,但因为未生成账单,也无法通过该笔被锁定的钱产生任何收益。对资金方来说,这是白白的损失,也因此并没有资金方会接受这种方式。

综上所述,不同平台会根据不同的情况选择不同模式。

对于虚拟商品等线上快速履约的商品,大多采用先融资后履约的模式,因为其履约时效极快,融资成功后可马上交付服务,例如为用户充话费等。

对于实物商品等履约时效不确定的商品,则更多采用先履约后融资的模式。采用这种模式下,为了规避亏损风险,一般采用自持资金保底模式,即如果未匹配到资金方提供服务,则通过自持资金进行兜底。当然这种情况下,也会增加平台方资金自持的压力。

六、还款

当用户收货完成,生成账单后,后续的操作就是按期还款并结清账单了。此处是用户与互金平台的交互,本质上与电商平台无太多关系。

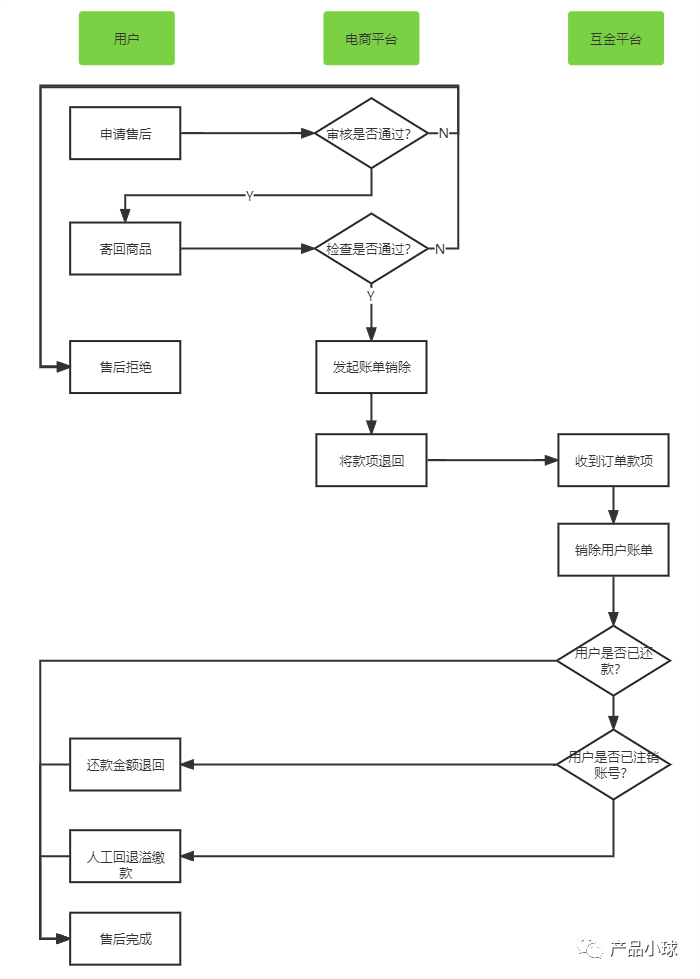

但需要注意,如果此时用户申请售后怎么办?

在电商行业中,一般订单在收货后15天内都能申请退换货,如果用户申请退货,且平台审核通过,正常情况下则由用户将货物寄回给商家,电商平台为用户退款即可。

但分期电商环节中,电商平台收到的钱是互金平台打的,因此退款也是退回给互金平台,互金平台则需要为用户销除账单,用户不再需要还钱。

但是,如果用户此时已经还钱了又该怎么办?

一般情况下,在账单销除的情况下,互金平台会将用户还款部分通过原支付方式原路退回。如果用户已经注销了账号,导致无法退回的话,则会产生溢缴款。此时一般会联系用户提供银行卡账号等,由平台将款项再打给用户。此时售后才算这种完成。

一般情况下,电商平台与互金平台的资金交互中,不会采用退款的模式。因为本身互金平台打款给电商平台,多为N+1打款模式,即第二天统一处理前一天所需打款款项。因此,如果存在需要电商平台退还给互金平台的,仅需在第二天互金平台打款时,做轧差处理即可。

综上所述,在传统电商流程中,用户申请退货,平台和商家审核通过并收到货物后,则资金原路返回接即可。但分期电商中,款项的退回需要涉及第三方的操作,由互金平台针对不同情况处理并最终销除用户账单。

分期电商中因为分期支付而引入了金融元素,现在的很多互联网公司,在发展到一定阶段后都会开始染指金融业务。支付宝会有花呗,京东会有京东白条,抖音也会有抖分期,金融既是公司业务赚钱的一把利器,但也隐藏着巨大的风险。要想规避风险,就需要知道通过什么指标来观测和衡量风险。

下一篇文章将讲述分期电商业务的核心指标以及针对性的运营方法,敬请期待。

作者:球溜溜,微信公众号:产品小球

本文由 @溜溜球 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

降低订单转化首入门槛。

不错,学到了

欢迎关注公众号“产品小球”,多多交流!

京东和淘宝,很多都不支持信用卡分期,反倒拼多多可以,而且利率低

拼多多的支付体验真的做的相当极致,流程很简单很快,支持的支付方式也很多很齐全。从购物黄金流程体验来说,拼多多是最方便高效的,要好于淘宝和京东。欢迎关注公众号“产品小球”,多多交流!

满满的干货!

欢迎关注公众号“产品小球”,多多交流!

很复杂,但个人感觉分期电商对于电商本身好处多多,提高转化率最明显

是的,电商加入金融环节,复杂性大很多,各类风控和资金环节是最复杂的部分,但还是实实在在的能提升支付转化率。欢迎关注公众号“产品小球”,多多交流!