消费金融业务场景里,结算系统该如何设计?

在现实生活中,大多数用户可能都潜在或实在地接触过消费金融业务,而在消费金融业务下,结算场景是十分常见的场景之一,它可能涉及开户、数据获取、支付等多个环节。那么,你知道消费金融业务场景下的结算系统,该如何设计吗?一起来看看作者的解读。

消费金融大家可能比较陌生,但是在购物付款时一定接触过是否选择分期付款,或使用花呗或京东白条,其实这些都属于消费金融的一种展业场景。

消费金融业务是向广大消费者发放的以消费(不包括购买房屋、汽车以及投资股市等)为目的的贷款。一般指机构或企业为个人提供以日常消费为主要目的的小额贷款产品和金融服务,单笔授信额度小、服务方式灵活、贷款期限短(一般在1-12个月)等特点,流程简便、申请材料要求简单、到款迅速。

本质是为了提前满足有消费需求,但短期无法全额付款的消费者的物质需求。用一句很流行的话来形容,就是:花明天的钱,圆今天的梦。

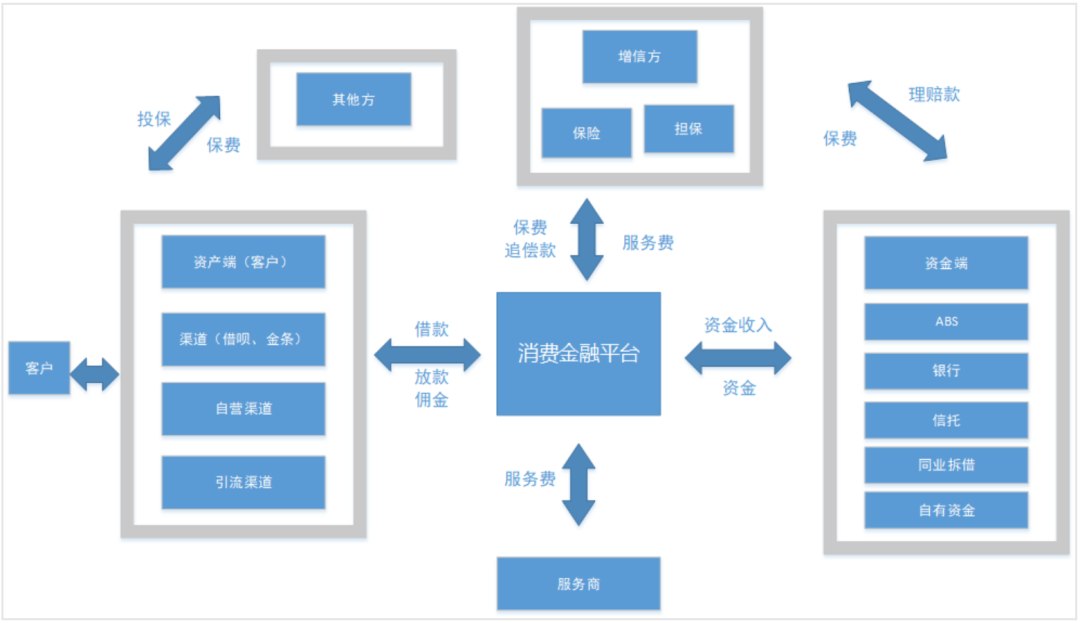

其中消费金融平台业务模式是利用自有资金或与银行、信托联合出资、同业拆借等形式获取资金,通过自营渠道(APP、公众号、小程序等)、B端合作渠道(借呗、金条等)、其他引流渠道(微信系、抖音系)等获得客户,为信贷用户和资金方搭建平台并引入增信方促成交易。

一、消费金融下的结算场景

消费金融公司结算业务主要为信贷业务中参与的资金方、增信方、渠道方、服务机构、其他方通过账务记账分账和计费系统进行收益分配后资金结算,覆盖放还款、保费、理赔、追偿款、佣金、服务费等业务场景。

名词解释:

- 资金方:贷款出资人,根据不同的模式一笔贷款的资金方有可能是单独消费金融、银行、信托,或者消费金融+信托、消费金融+银行组合模式放款。主要涉及结算承贷资金,用户还款分配,逾期后触发理赔款和追偿款,以及项目利润的服务费等。

- 增信方:为客户贷款行为进行增信的机构,如保险公司、担保公司。主要涉及结算保费、服务费、理赔款、追偿款、保证金等。

- 渠道方:为消费金融平台提供客户的机构,如各大互联网提供消费分期和现金分期业务的平台。主要涉及结算放款、还款、佣金、贴息、营销费用等。

- 服务机构:为信贷业务整体过程中提供营销、投放流量和征信查询等服务的机构。主要涉及结算营销推广费、征信查询费等。

- 其他方:为保险公司销售保险产品提供保险经纪服务或者为担保公司提供保证金拆借服务的机构。主要涉及结算保险经纪费、拆借利息和拆借资金还回等。

二、结算核心业务流程

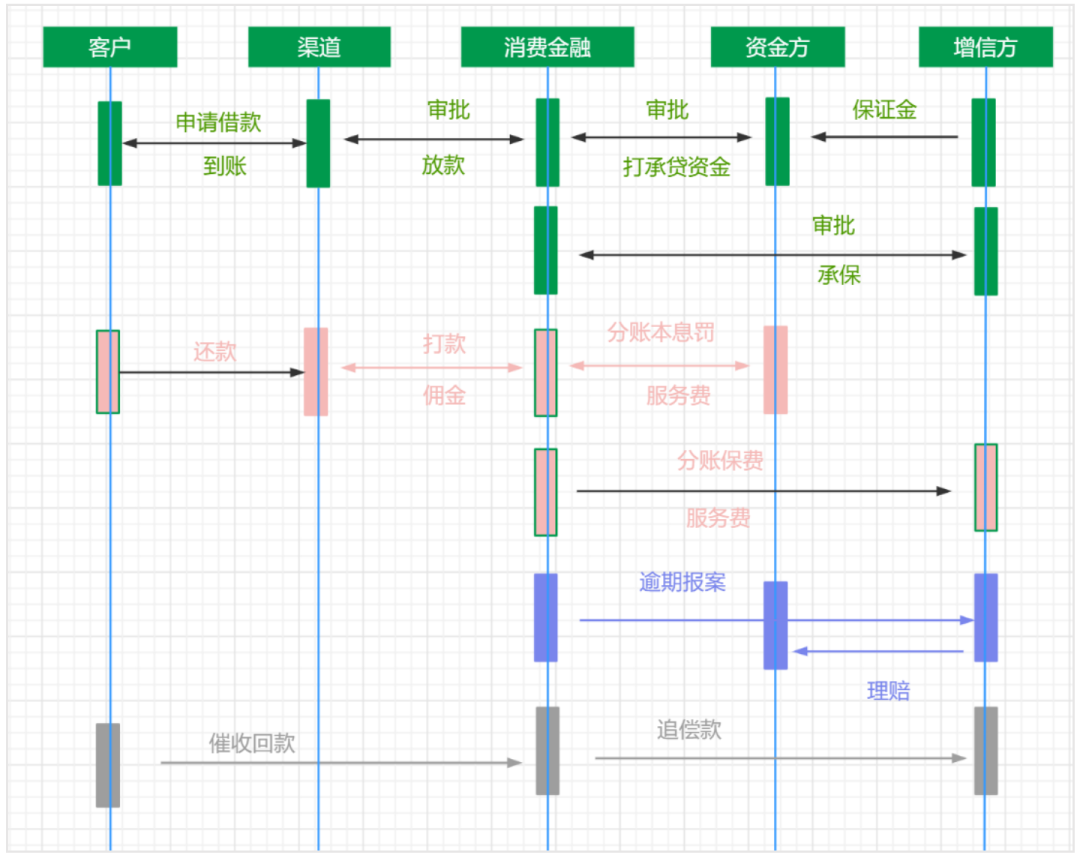

如下图消金业务,客户向渠道申请借款,渠道会将客户信息上送消费金融平台,平台会联合资金方进行放款,增信方进行承保,用户还款会拆分成各方账进行分配结算。

用户逾期时增信方会将理赔款支付资金方,债权转移,催收追偿款付给增信方,同时还会涉及到各方利润的分配。

所以,结算系统的核心业务就是根据结算规则将上游推送的计费数据严格按照协议合规前提下进行收款和付款结算,实现资金转移。

三、结算系统产品架构

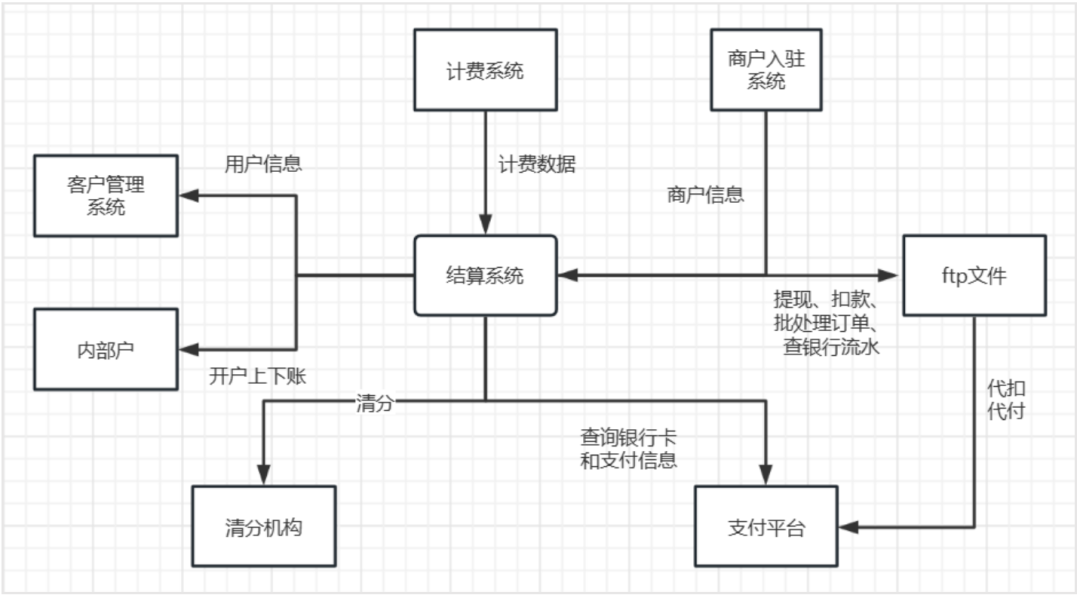

基于计费系统的结算单对商户收支结算,支持提现、扣款、收款、轧差、汇总等操作。

既然要进行结算就需要知道向谁付款或收款,通过什么路径和形式,收付款时间、周期规则以及协议依据。

对接商户系统获取收付款账号信息等进行开户,对接计费系统获取核心分账数据,对接客户系统获取客户身份信息等进行清分中注册、登账、清分等功能。

对接内部户在商户下开设虚拟户和实户映射关系实现资金管控,对接支付查询收付流水实现付款和收款自动核销匹配。

由此结算系统的核心功能主要包含账户管理、路径管理、收付规则管理、项目协议管理、交易管理等。

四、结算流程和模式

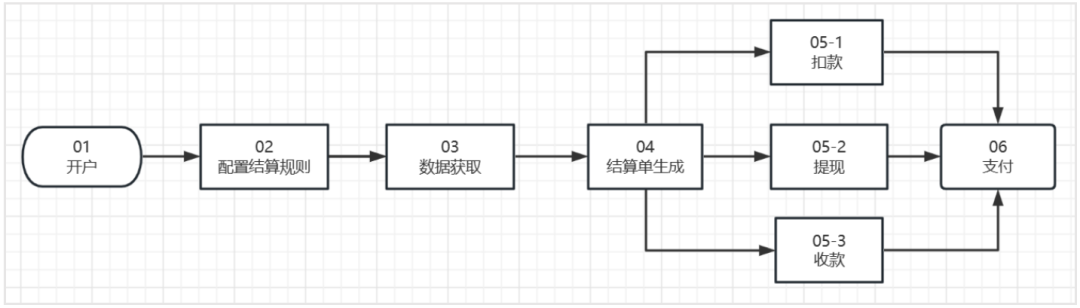

整个结算过程如下图所示:

1. 开户

结算系统需为结算商户进行开户管理,维护合作方收款户、付款户、过渡户等信息,并关联结算项目,标记业务权限和用途。

2. 配置结算规则

配置结算费项的收付规则和路径信息,提现、扣款、上下帐、收款时读取规则进行自动触发。详情参考页面原型5.2路径管理和5.3收付规则管理部分。

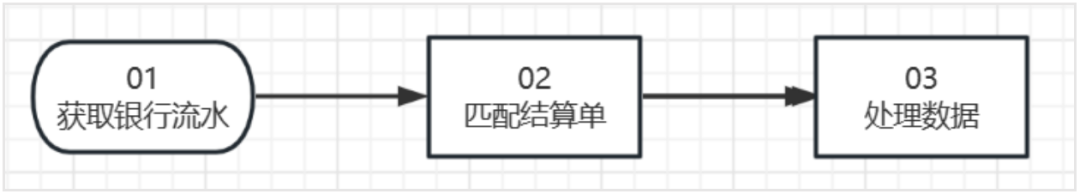

3. 结算数据获取

结算需要的基础单据主要来源于计费系统,计费系统将关联商户的结算数据按照资金类型维度推送至结算系统。如下图是计费系统推送的计费数据。

4. 结算单生成

根据结算规则处理数据进行汇总、轧差等结算操作,生成结算单。

5. 提现、扣款、收款

结算系统的核心处理流程,主要涉及交易模式和收款匹配模式:

1)结算模式

结算周期:全天实时结算、工作日实时结算、按日结算、按周结算、按月结算、按结算单逐步结算。

扣款模式:目前支持逐笔扣款,扣款轧差,按小时或按日汇总扣款。

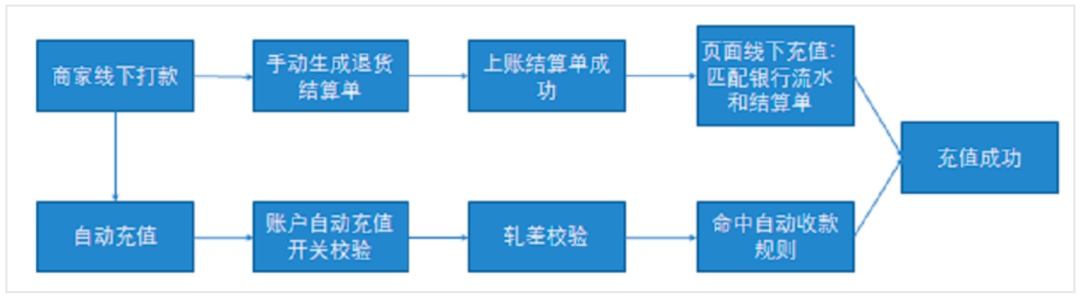

充值模式:手动充值、自动充值、识别码收款充值。其中手动充值时,结算单和银行流水金额必须完全相等,按照下图流程进行充值。

付款模式:多单合并付款和逐单付款。

2)收款匹配模式

可以进行手工匹配和自动匹配。

① 手工匹配

通常结算系统收到收款订单后,出纳拉取银行收款流水,通过打款账户、备注、摘要和收款金额等进行人工识别,匹配收款结算单,进行核销。

② 自动匹配

步骤一:生成帐号

从计费系统获取结算收款基础数据;- 验证所有结算单为同商户下,且都处于代收款未支付的状态;

- 生成识别码:10位数,从0开始生成,每次请求生成不同号码;

- 关系保存:识别码与结算单进行关系保存;

- 产出完整卡号:系统参数中基础卡号位+识别码位=25位完整卡号。

步骤二:匹配处理

- 获取银行流水:使用头寸帐号到调拨系统获取银行流水,会返回对应识别码及打款金额等信息;

- 匹配结算单:使用识别码到关系表中获取对应结算单,确认收款金额是否正确;

- 处理:对应结算单/银行流水设置为已支付,进行相关帐号下账处理(轧差及下账)。

五、系统页面及原型

1. 账户管理

与合作方结算,发生收付款交易,在项目各场景下维护对应的合作方收付款账户信息、结算方式生成对应的结算账号信息。

2. 路径管理

在路径管理中进行维护项目中每一个结算场景的收付路径,有几个付款步骤,每个步骤付款账户是什么,收款账户是什么,哪些需要代为操作,哪些由合作方自己操作,权限配置,路径生效期有无特殊限制,满足财务多步骤付款的诉求。

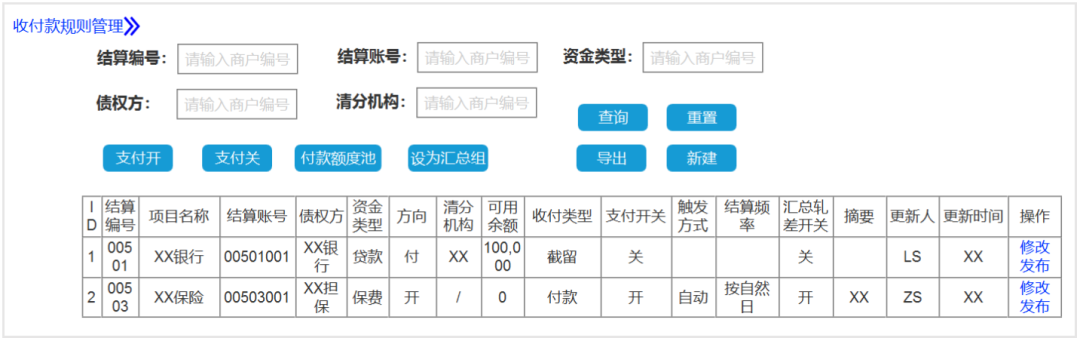

3. 收付规则管理

在实际业务中,需要给合作方付款也会收款,合作方会提出形形色色的收付款要求。例如有的要求按日付,有的要求按周付,有的要求收款费项和付款费项轧差后按净额付,有的担保公司对接不同资金方项目产生的费用分别支付,有的要求所有项目汇总支付,基于上述业务场景收付规则管理统一进行维护。

主要维护:收付款频率、轧差模式、汇总收付维度、特定摘要、付款额度规则(保费池额度)、规则有效期、是否走清分、截留模式等。

1)收付款频率

- 全天实时结算:收到结算单,立即提现。

- 工作日实时结算:收到结算单,在工作日10:00-17:00立即提现。

- 按日结算:帐户打开自动提现时,每日10:00-16:00,每小时提现一次。(需要打开自动提现、支付开关)多个结算单。

- 按周结算:在帐号配置提现周几。打开自动提现后,每日触发检查,满足即进行提现。

- 按月结算:在帐号配置每月几号,打开自动提现后,每日触发检查,满足即进行提现。

- 每日:帐户打开自动提现时,每日10:00-16:00,每小时提现一次。(需要打开自动提现、支付开关)按结算单逐步结算。

2)轧差模式

轧差是指利用抵销、最终取得一方对另一方的一个数额的净债权或净债务,如市场交易者之间,可能互有内容相同,方向相反的多笔交易,在结算或结束交易时,可以将各方债权在相等数额内抵销。

- 收款轧差,通常指应收款-应付款=净应收款。

- 付款轧差,通常指应付款-应收款=净应付款。

3)提现轧差类型说明

- 默认轧差:即表示同商户编号下帐号进行轧差。

- 指定轧差:可以在结算帐号配置指定的轧差帐号,如货款指定轧差退货款。

- 全账号轧差:指多贷多借轧差,并进行提现。

4)汇总收付维度

针对不同结算费项之间或同一债权方不同项目之间有汇总结算的业务进行配置。

4. 项目协议管理

所有结算依据都是用印协议,运营对账核算、财务审批都需要严格按照协议内容规定进行审核。当协议内容进行变更时,系统中维护的对应内容应及时更新,避免结算和付款错误,造成资金风险。因此此功能主要将协议标记项目信息关联资金方、增信方、资金类型等信息,并根据协议内容复核系统配置参数,确保收付信息正确。

5. 交易管理

主要提供查询结算交易相关信息:包含支付流水、收款流水、收款认账、账户交易和余额等查询。支持线下充值和收款匹配等操作,实现资金上下帐操作。

- 交易类型:结算、调增、调减、退货、调减、提现、自动扣款。

- 交易方向:上账、反向交易、下账。

专栏作家

陈天宇宙,微信公众号:陈天宇宙,人人都是产品经理专栏作家。多平台支付领域专栏作者,十年资深产品;专注为10万支付产品经理和支付机构以及企业提供深度支付内容和服务!

本文原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益

产品经理的不可取代的价值是能够准确发现和满足用户需求,把需求转化为产品,并协调资源推动产品落地,创造商业价值。

产品经理的不可取代的价值是能够准确发现和满足用户需求,把需求转化为产品,并协调资源推动产品落地,创造商业价值。