供应链金融:聊聊数字债权凭证

在解决企业与供应商之间的应付账款等问题时,数字债权凭证产品在过程中就起到了一定作用。那么,数字债权凭证产品具体是如何设计的?本篇文章里,作者总结了数字债权凭证的优势、及产品框架等方面,一起来看一下。

一、数字债权凭证介绍

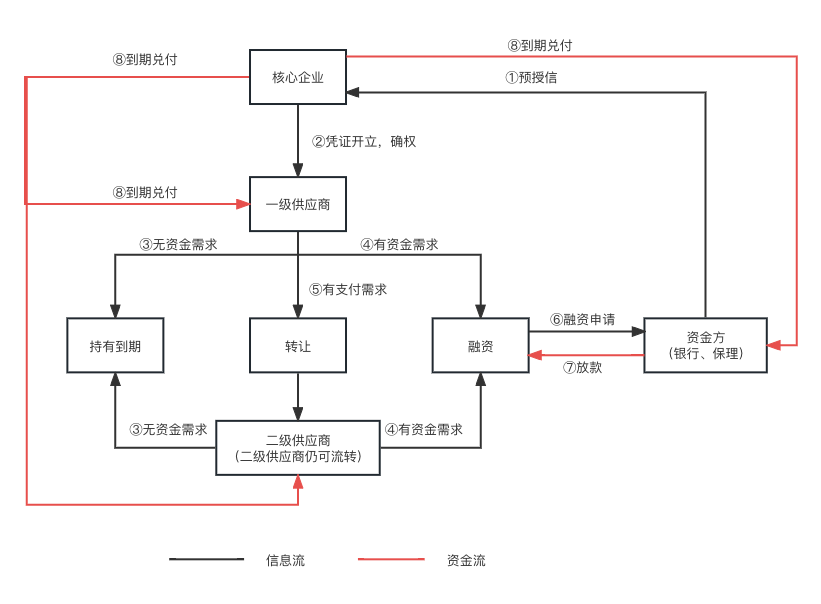

数字债权凭证产品是解决核心企业与供应商之间的应付账款,以核心的主体信用作为依托,银行给核心企业进行授信,得到总体授信授信后,核心企业开立凭证给供应商。供应商可拿着凭证进行融资或转让给其他企业。

数字债权凭证交易结构

二、数字债权凭证优势

1. 无追索权与利率低

利用核心的信用作为担保,供应商持有凭证进行融资时,利率相比于普通银行产品利率较低,融资金额较高。并且一旦银行接受这笔债权,供应就与这笔业务无关,一旦核心企业违约未兑付给银行,与银行无关。

2. 可拆分和可流转

数字债权凭证与传统的应收账款(或传统商票、银票)相比,可以任意拆分成多个凭证进行流转,没有任何的限制,同时可以根据不同的场景进行融资或转让等操作,实现多个参与方之间的交易和清算。

3. 高效

数字债权凭证可以通过数字化技术实现快速、高效的交易和清算。在数字债权凭证的平台上,可以实现自动化的交易流程,避免了传统交易方式中的人工干预和操作时间,大大提高了交易效率。

4. 可追溯

数字债权凭证可以通过数字化技术实现可追溯性,确保每一次凭证流转和交易数据的真实性和可信度。在数字债权凭证的平台上,可以实现对交易数据的全程追踪和监控,避免了数据篡改和虚假交易的风险。

5. 安全

数字债权凭证可以通过数字化技术提供高度的安全性保障,保护交易数据的安全和隐私。在数字债权凭证的平台上,可以采用先进的加密算法和安全认证机制,避免数据泄露和非法访问。

三、产品框架设计

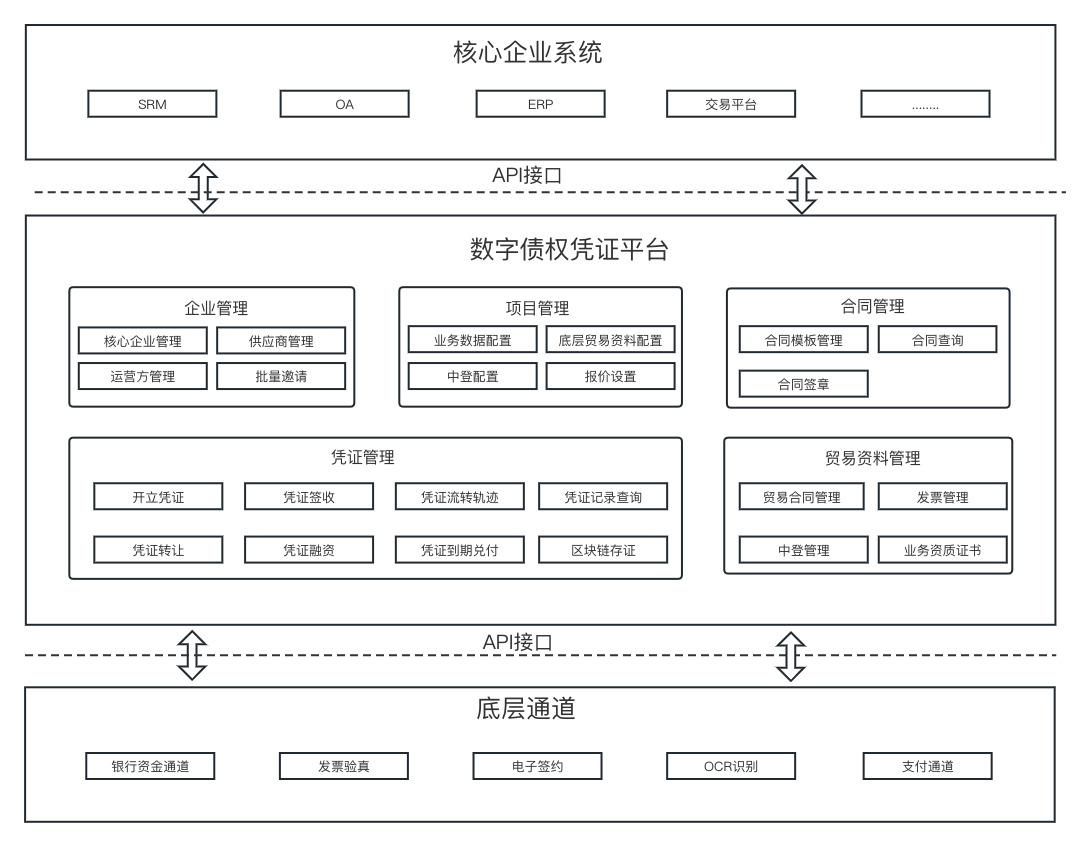

数字债权凭证平台设计的是SaaS,核心企业就是租户,以核心企业为主导,链接其供应商。平台定位是协助核心企业构建整个供应链金融体系。

整个产品体系分为最上层外部API网关层、业务层、底层通道层。

API网关层提供相关的API接口给核心企业系统进行调用,相互数据进行传输。主要是部分核心企业数字化程度较高,需要将债权凭证系统与核心企业相关的ERP、SRM、OA等平台进行对接。

业务层主要给核心企业、供应商、运营方(部分代运营渠道)进行使用,管理相关的企业信息、项目配置、凭证等模块。 其中项目配置根据不同的核心企业和资方要求进行相关个性化配置。抽取常见通用的需求形成配置模块,适配不同的个性化需求。

底层通道主要相关的资金通道、电子签章、支付通道等通道相关的管理,这部分的有些通用的功能可以提供给其他业务系统使用,比如电子签章与OCR识别等功能。

四、相关业务流程

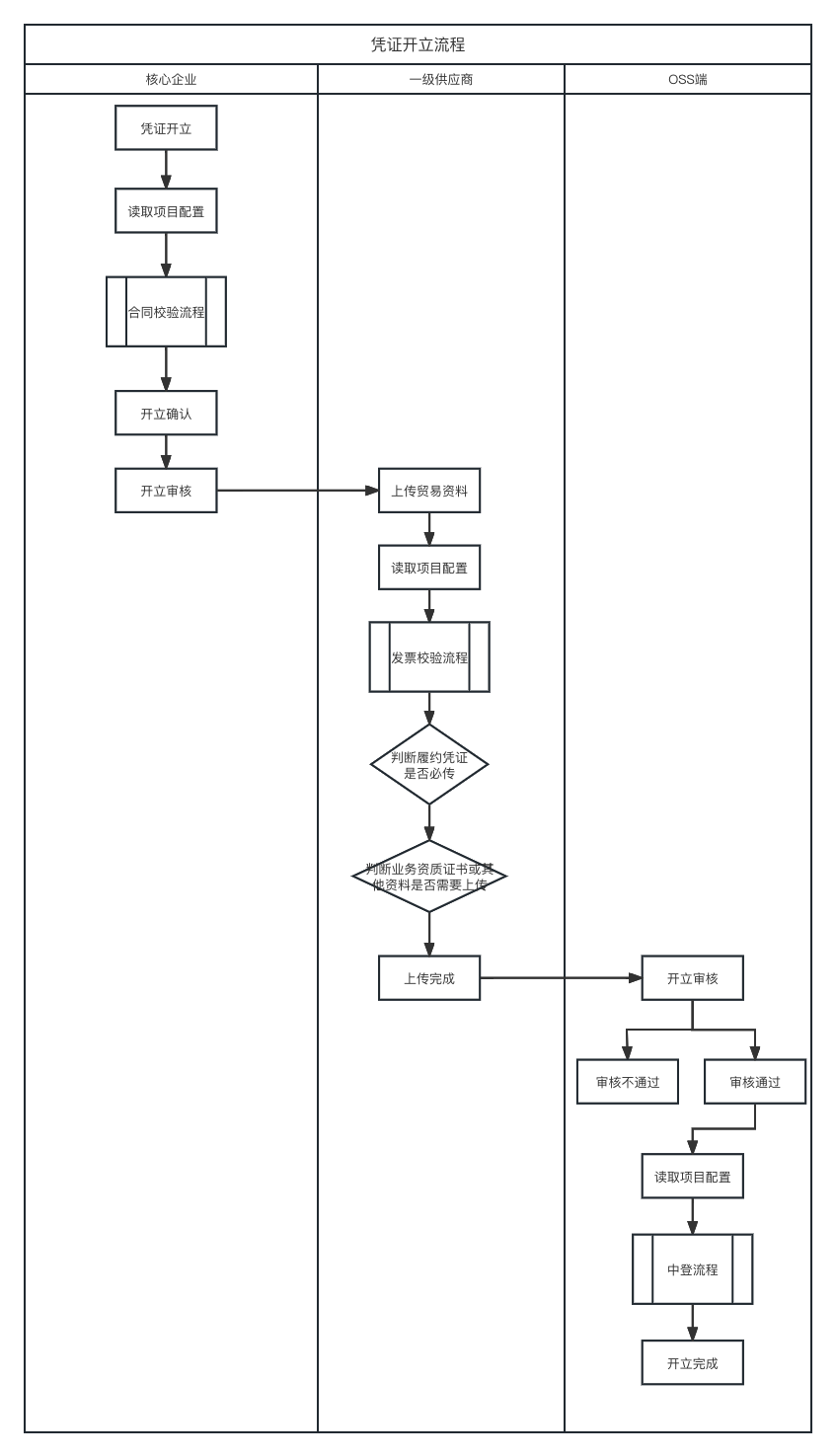

1. 凭证开立流程

凭证开立主要是核心企业开立凭证给最初始的一级供应商,供应商在接收凭证后上传相关的合同、发票等贸易资料,这部分贸易资料也可以由核心企业上传。 供应商上传后由平台运营人员进行相关数据审核,审核的目的是防止后续融资阶段出现错误或虚假的信息。

PS:OSS端即SaaS的运营端。

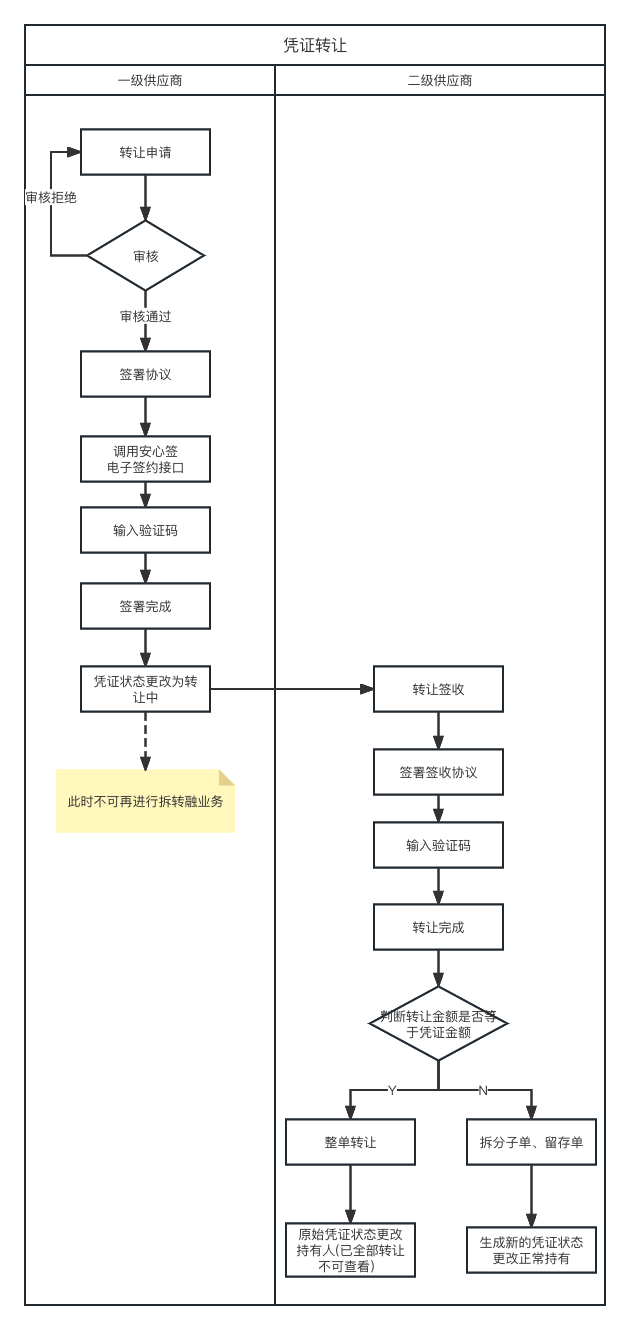

2. 凭证转让流程

凭证转让是可以在1-N级供应商之间有支付需求的时候,可以进行相互转让,让供应商的应收应付都可以双出表(资产负债表)。转让过程可以分为全部、部分转让。根据实际贸易金额转让即可。

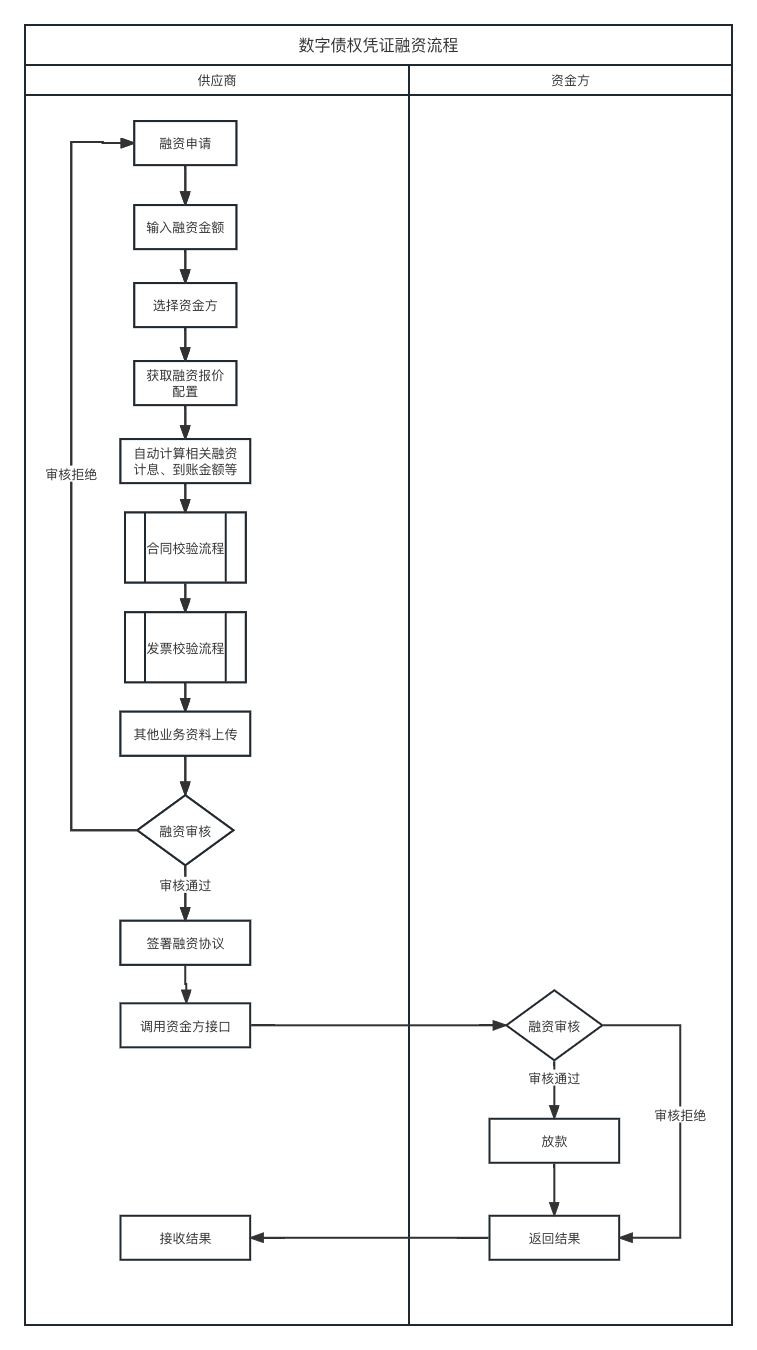

3. 凭证融资流程

凭证融资是供应商拿到凭证后,急需要现金,但是凭证未到兑付日期,所以供应商会拿着凭证进行融资操作,支付相关的利息后获取资金,最后由核心企业兑付给资金方。 相当于供应商是将核心开出的欠条进行转让给资金方了。

五、总结

数字债权凭证产品的出现,一方面解决了供应商与核心企业之间的债权债务问题,另一方面也解决了银行等资金方的资产配置问题。核心企业通过将自身的信用转化为数字债权凭证,实现了自身的现金流优化。

供应商通过持有和流转数字债权凭证,享受到了低息融资和高效交易的好处。资金方也通过参与数字债权凭证市场,实现了资产的多元化配置。

专栏作家

LQM,人人都是产品经理专栏作家。多年的支付结算、供应链金融产品经验。

本文原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

B端产品经理需要更多地关注客户的商业需求、痛点、预算、决策流程等,而C端产品经理需要更多地关注用户的个人需求

B端产品经理需要更多地关注客户的商业需求、痛点、预算、决策流程等,而C端产品经理需要更多地关注用户的个人需求

非常出色。