聊聊基金产品经理必会:基金转托管业务及交互流程

基金产品经理如果想了解基金转托管业务和交互流程,可以从哪些方面切入?这篇文章里,作者从转托管背景、转托管定义、转托管对象、转托管类型、转托管方式等维度切入分享,一起来看看吧。

在开始写基金转托管之前,我们先聊点别的,本想在最后单独写篇文章来聊聊,但还是先简单提下吧,以便大家明白笔者写文章的主要脉络是什么、围绕什么?目前正围绕它一块块展开和填充,于是有基金认购、基金申购、基金赎回、基金转换、超级转换、基金分红、基金转托管及后面的基金定投等等业务模块的文章。

不必多说,现把脉络图即基金产品业务架构图呈现出来。绿色块代表目前正在写,灰色模块代表暂未开始着手整理。简单说说交易平台的功能(此基金业务架构图非最终版,后面再优化):

用户在各种终端对基金进行各项操作,基金开户、开通三方存管(绑卡)、基金产品信息浏览/查询/比较、基金产品认/申购、基金转换/超级转换、基金转托管、基金定投、持仓查询、基金赎回等一系列操作。

基础服务层即业务中台为前端应用层、支付通道、资金处理层、客户管理层和运营支持提供了数据,其它底层业务模块为中台提供了底层的逻辑关系处理等。基础服务层仍可再细分,如合同、产品、消息中心、柜台、资金清结算、估值、智能投顾等等,后面一块块展开来聊,现在就到此吧,先一块块业务展开。

言归主题:网上关于基金转托管的文章非常多,文章质量参差不齐,看来要讲好讲透是件不容易的事情,文章可能会有不足之处,欢迎大家给我多多提意见、留言反馈和补充,如有错误之处,请大家指正,我们评论区见。

要吃透基金转托管这项业务可从:转托管背景、转托管定义、转托管对象、转托管类型、转托管方式、转托管流程、转托管费用、转托管办理所需资料、LOF基金为例聊基金托管事项、转托管限制条件、转托管后收益计算、转托管估值、转托管会计科目、转托管接口、转托管涉及系统、转托管和转换的区别等方面入手。让我们一点一点的切入,一块一块的展开,从入门逐渐到精通之旅吧。

一、基金转托管背景

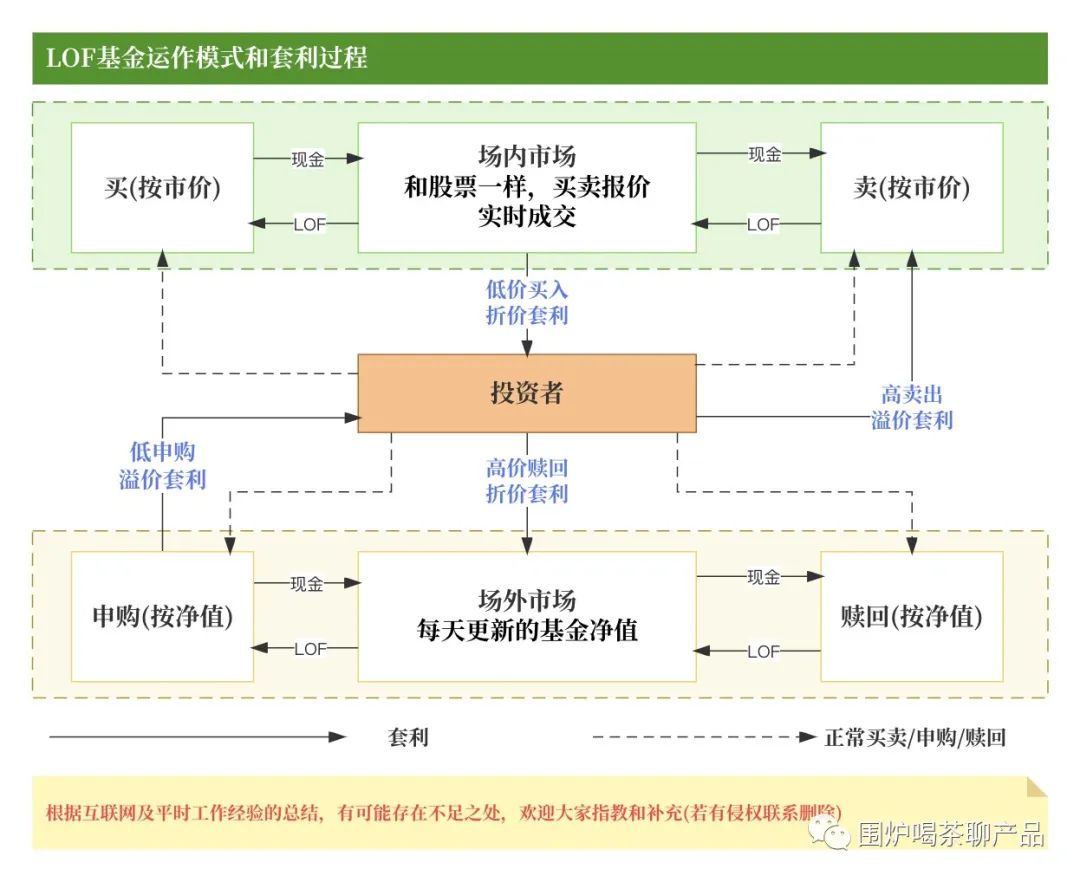

1)由于场内基金的交易机制,出现基金场内外的溢价套利机会,通过价差来套利。如LOF基金,场外和场内的价格不同从而产生“溢价”和“折价”,卖掉贵的买入便宜的,即高抛低吸赚取利润。

2)投资者在场外购买的基金,通过转托管转入场内后,扩展交易方式、减少交易费用、在交易速度上有提升。

小结:天下熙熙皆为利来,天下攘攘皆为利往,套利是基金转托管最为主要动力,套利源于价差,它又有两个价格:一个场内的交易价格(和股票一样,有买卖报价,实时成交的),另个场内场外一致的基金净值(一天一个,每天更新后的基金净值)。请大家思考下,普通投资者如何利用价差进行套利?LOF套利需投资者审时度势、对盘面有一定的判断能力。

二、基金转托管定义

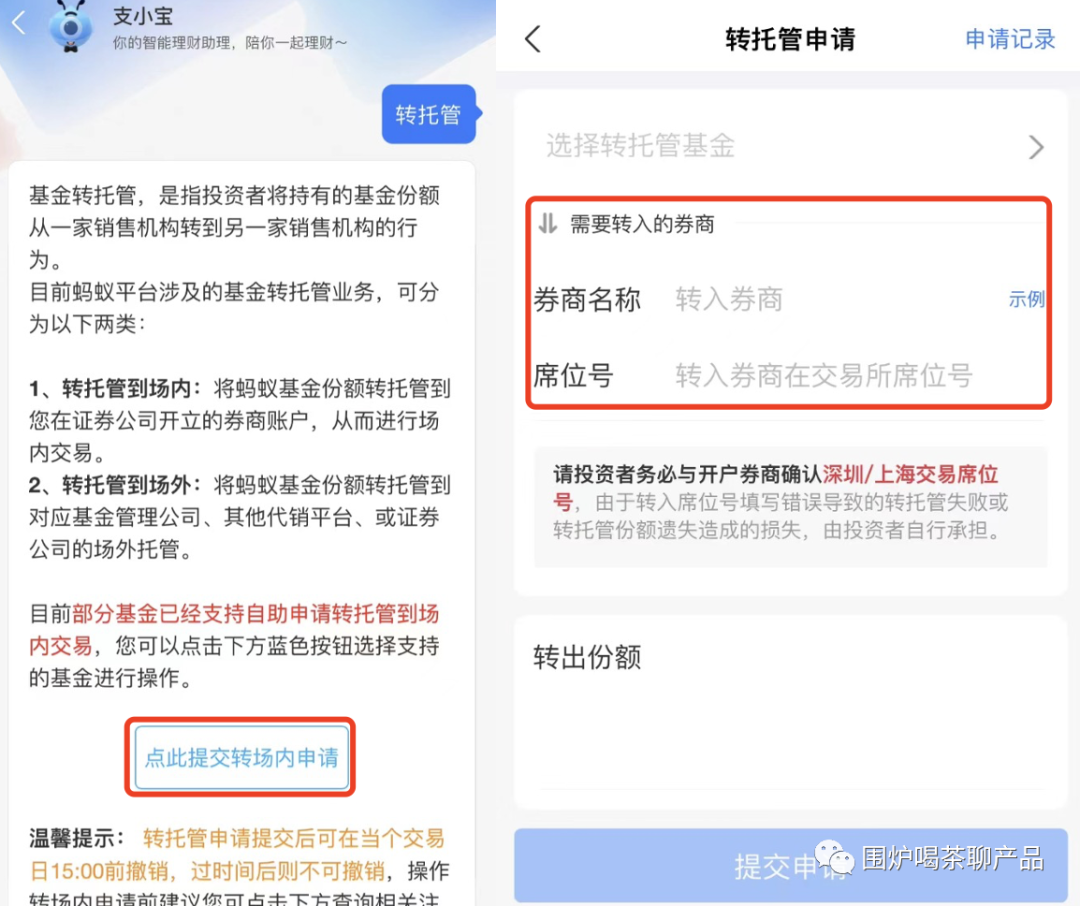

1)官方定义:基金份额持有人申请将其在某一销售机构交易账户持有的基金份额全部或部分转出并转入另一销售机构交易账户的行为,也可以说转托管是指同一投资人将托管在一个代销机构的基金份额转出至另一代销机构的业务。

2)通俗定义:基金转托管是指投资者将基金份额从其基金帐户所关联的A帐户转移到该基金帐户所关联的B交易帐户。

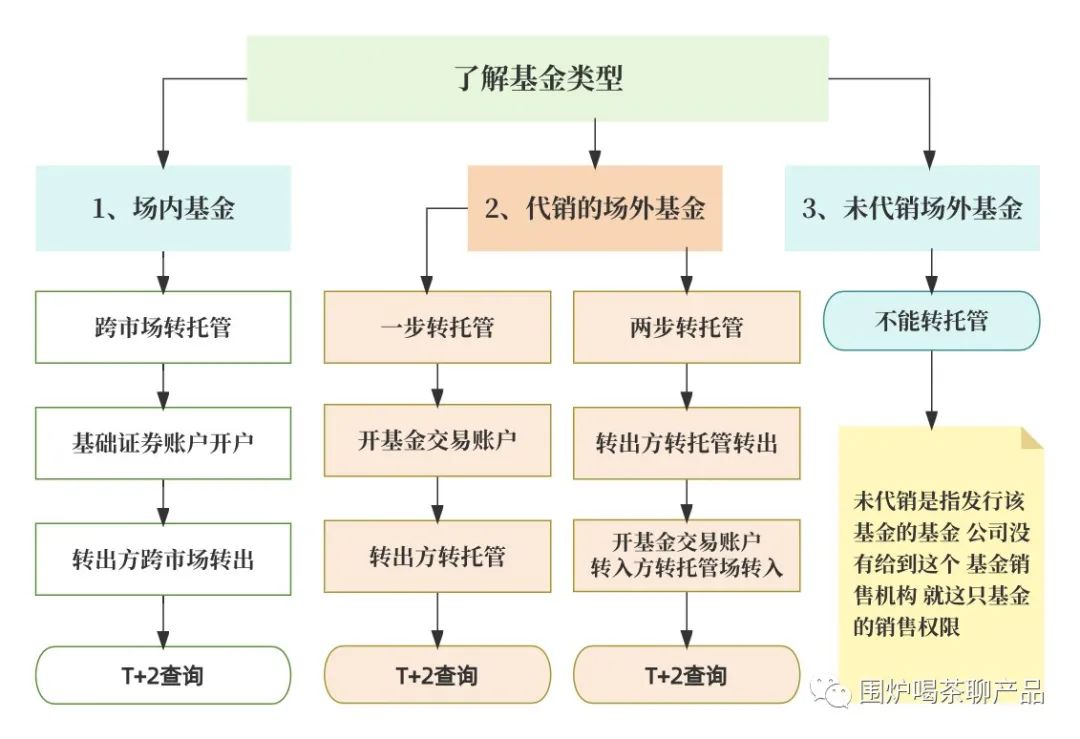

三、基金转托管对象

1)可转托管基金有:LOF基金,封闭基金,公募REITs基金。封闭基金和公募REITs基金在封闭期间不能申购,基金转托管用得最多的是LOF基金,部分可以场内交易的封闭基金和公募REITs基金可以办理转托管手续。(注:ETF只能场内交易、ETF联接是场外交易,不可以在场内交易,也就不可以转入到场内。)

2)转托管之前,需了解几个概念,先是场外和场内、LOF基金(中文名字叫上市型开放式基金)。需了解场内外账户请移步至:一文梳理:基金账户体系(定义、种类、体系、结构)。标准的LOF基金认购期可以同时认购场内份额和场外份额,场内份额既可以买卖又可以申赎,场外份额只能申赎不能买卖,场内场外之间可以互转,还能实现套利交易。

小结:基金转托管转的是基金份额,非基金金额,转托管后基金份额保持不变,但基金金额可能会变。基金转托管是把在场外的份额通过转托管到场内证券账户,是基金份额所在账户的一个变化,跟基金金额并无关系。请大家思考下:场内外封闭式基金两者互转时TA账户上有什么对应关系吗?

四、基金转托管类型

类型分为两种:跨系统转托管和系统内转托管。

1)跨系统转托管:持有人将持有的基金份额在注册登记系统(此处指中登TA)和证券登记结算系统之间进行转登记的行为。

2)系统内转托管:基金份额持有人将持有的基金份额在登记结算系统内不同销售机构(网点)之间进行转托管或证券登记系统内不同会员单位(席位或交易单元)之间进行指定关系变更的行为。后面以场外持有LOF基金为栗子结合转托管方式、托管流程和图形展开聊聊。

五、基金转托管方式

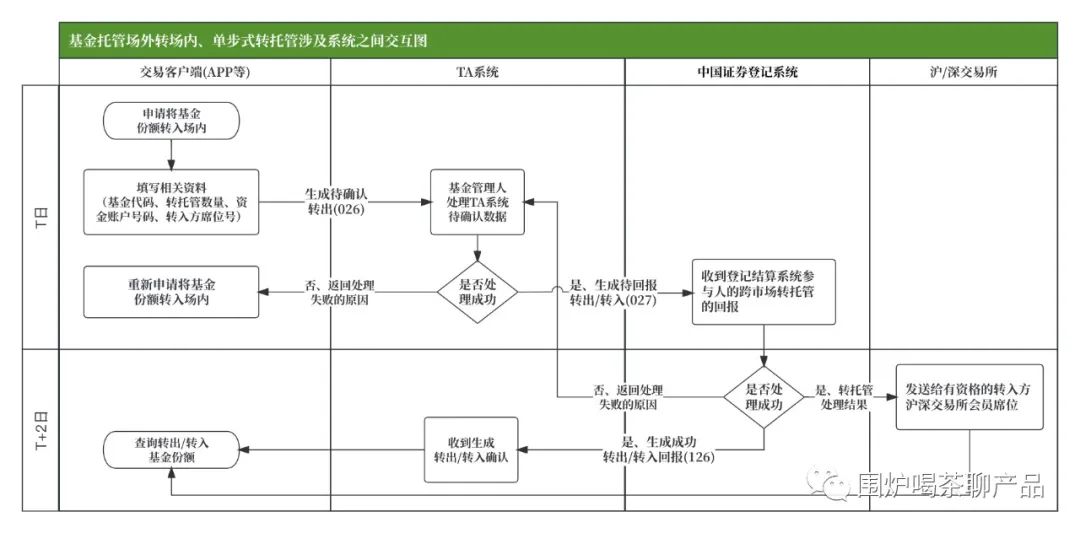

方式分为单步转托管和分步转托管。

1)单步转托管(常见业务办理方式):投资者应先在待转入的销售机构(网点)办理登记基金账号业务,再到转出方销售机构(网点)办理转托管出(T日)。

2)分步转托管:须先在转出方销售机构(网点)办理转托管出(T日),经基金注册与过户登记人T+1日确认成功后。投资者可于T+1日在转入方销售机构(网点)办理登记基金账号业务和转托管入,正常情况下,基金份额于T+2日到达转入方销售机构(网点),投资者可于T+3日起赎回该部分基金份额。后面以场外持有LOF基金为栗子结合转托管方式、托管流程和图形展开聊聊。

六、基金转托管流程

七、基金转托管费用

1)系统内转托管:场外之间互转20元/笔,场内之间互转30元/笔。

2)跨系统转托管:场内转场外30元/笔,场外转场内免费。

注:基金转托管费用一般由转出方收取,部分银行如建行转入也会收到费用。

八、转托管办理所需资料

1)客户身份证:如未开证券账户,需用身份证先开证券账户,然后建立对应关系。

2)转入方的席位号码:客户需到拟转入券商处,将证券账户与中登基金账户建立对应关系,并获知转入方的席位号码。

九、LOF基金为例聊基金转托管事项

经上面讲述了基金转托管类型、转托管方式、转托管流程、托管费用、托管办理所需资料,现结合它们拿LOF基金为例深入聊聊基金转托管流程等事项。

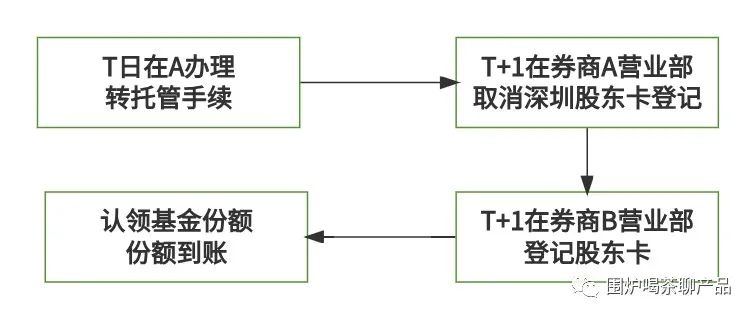

1)系统内转托管 – 场内转场内 – 同券商 – 不同营业部(不同席位)

注:需在A营业部销户后才能到B营业部挂股东卡转托管需收取转管手续费30元/笔。

2)系统内转托管 – 场内转场内 -同券商 – 不同营业部(相同席位)

注:需在A营业部销户后才能到B营业部挂股东卡转托管不收取转管手续费。

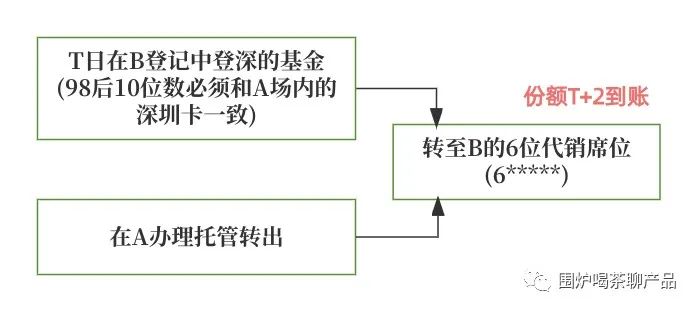

3)跨系统转托管 – 场外转场内- 不同券商 – 不同营业部(相同席位)

注:转托管不收取转管手续费。

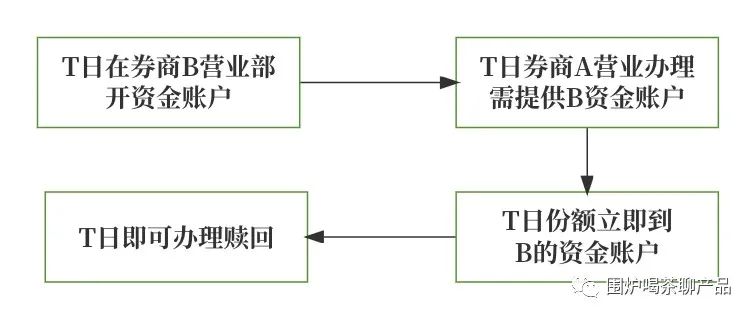

4)跨系统转托管——场外转场内

5)跨系统转托管——场内转场外

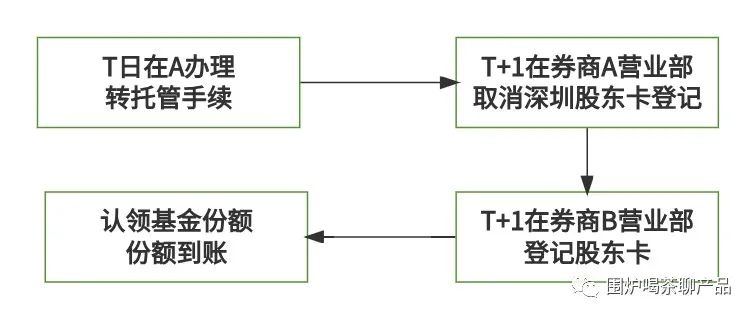

6)分步转托管流程(单步转托管的流程比较单,暂不聊了,聊下分步转托管流程)

十、基金转托管限制条件

基金在某些场景下份额不得办理跨系统或系统内转托管的场景:

- 基金发售期间。

- 处于募集期内或封闭期内的LOF份额。

- 分红派息前R-2日至R日(R日为权益登记日)的LOF份额。

- 处于质押、冻结状态的LOF份额。

请大家思考下:那些因素会影响基金转托管失败?如果转托管失败了这样快速处理?

十一、基金转托管后收益计算

基金托管的收益均是以转托管后基金所在不同的场进行计算:

1)跨系统转托管 – 场外转场内 -基金收益以场内的交易价格(和股票一样,有买卖报价,实时成交的撮合)。

2)系统内转托管- 场外转场外-基金收益以与场外的基金净值估值计算(一天一个,每天更新后的基金净值)。

十二、基金转托管估值

基金托管估值均是以转托管后基金所在不同的场进行估值:

1)跨系统转托管 – 场外转场内 -基金收益以场内的交易价格撮合交易(和股票一样,有买卖报价,实时成交的)所以不存所谓的估值。

2)系统内转托管- 场外转场外-基金收益以与场外的基金净值估值计算(一天一个,每天更新后的基金净值)。

十三、基金转托管会计科目

基金托管的会计科目设置应按基金转出/转入不同的场进行记账和设置会计科目:以下不仅供参考,可能有问题拿不准若你有这方面知识,请跟我讲讲!

借:基金投资;交易费用。

贷:基金投资——成本;基金投资——公允价值变动。

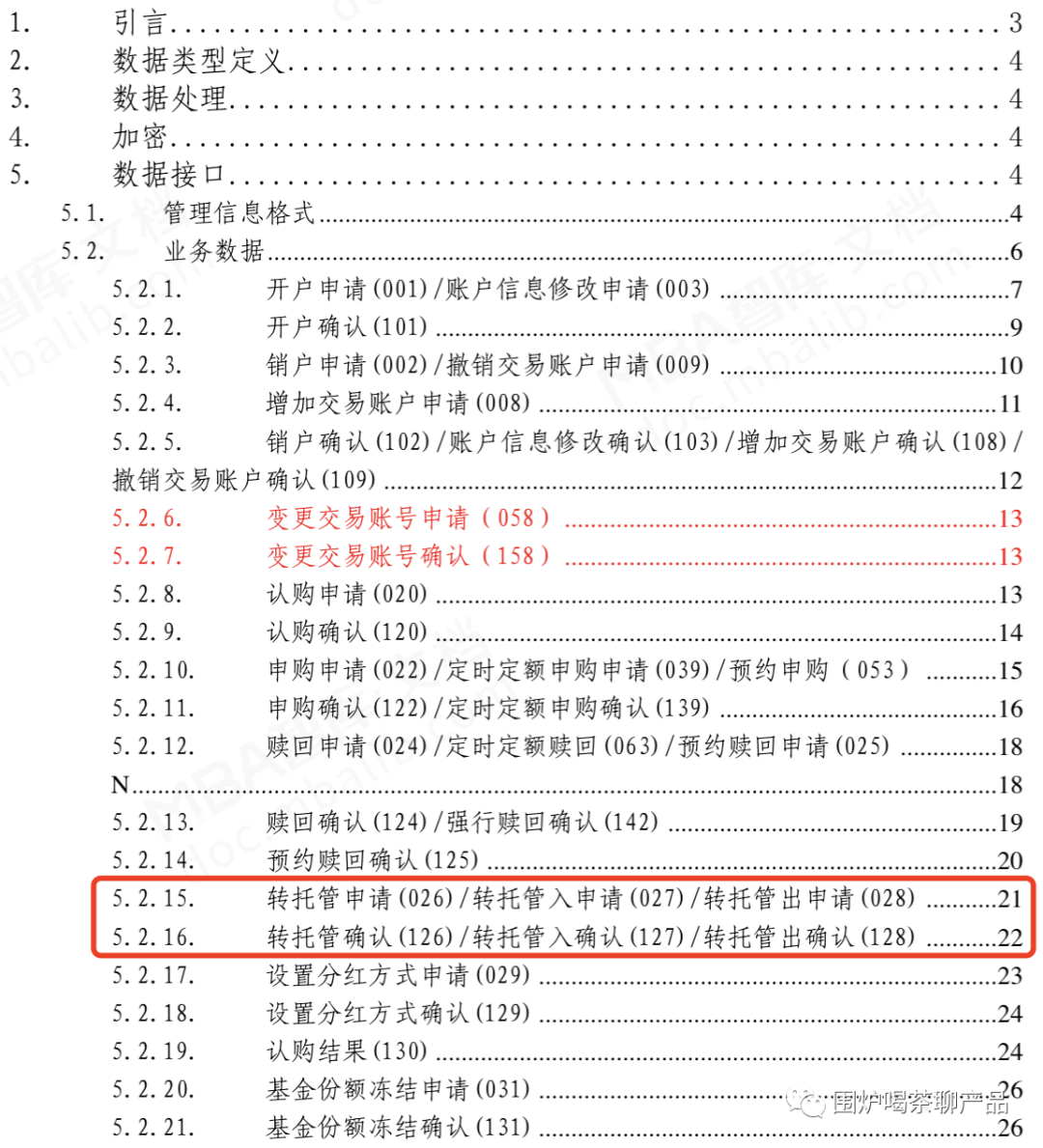

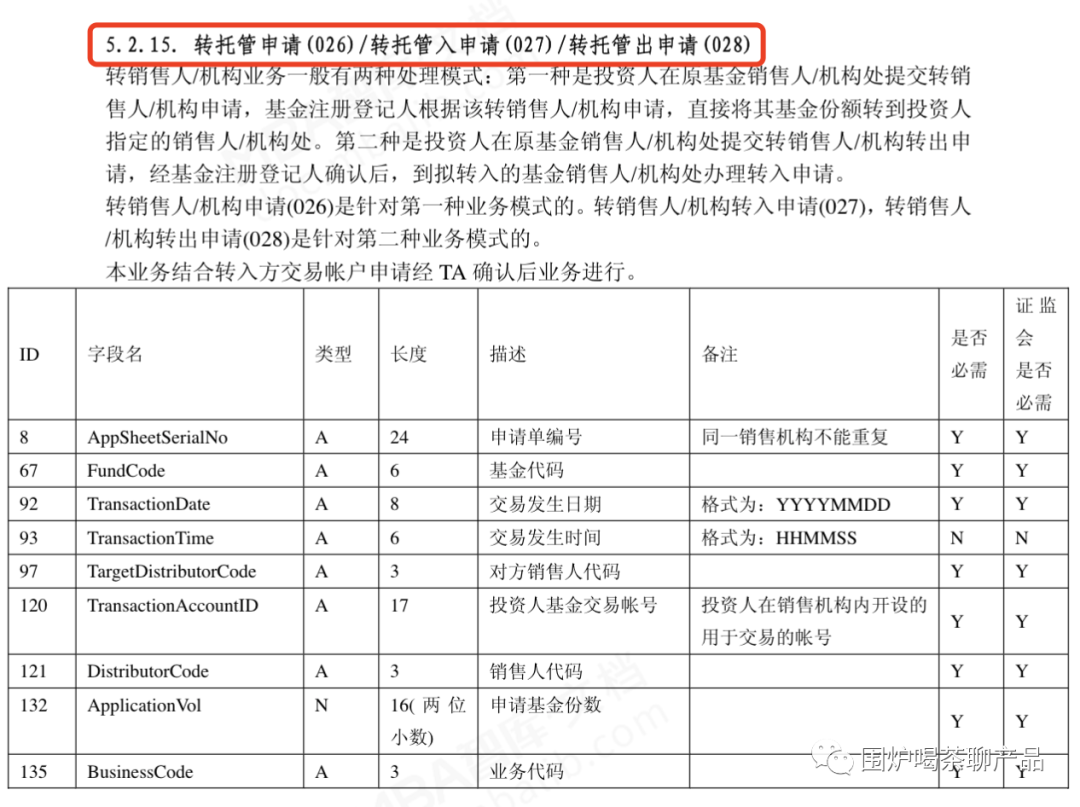

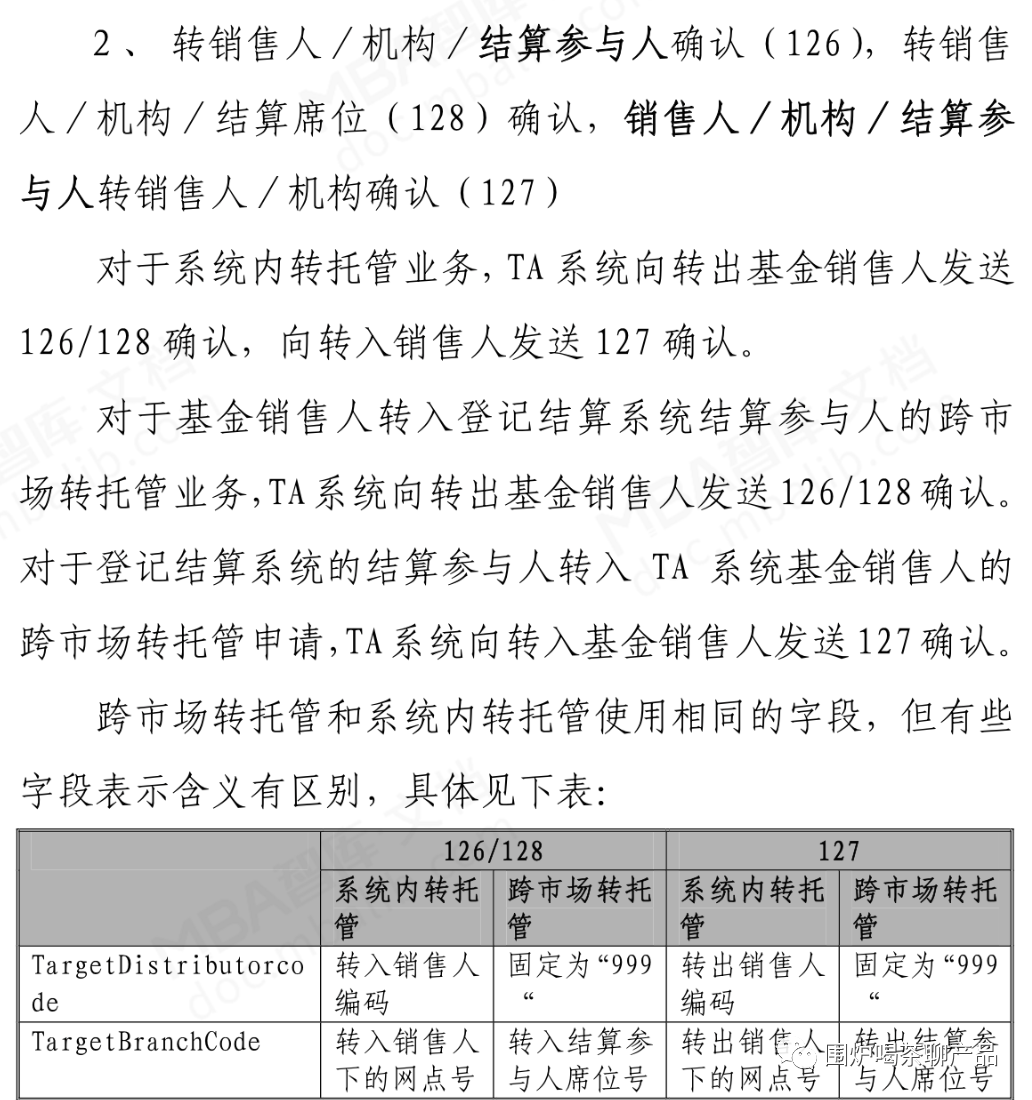

十四、基金转托管接口

以下内容从《中国证券登记结算公司开放式基金数据接口规范》截图过来,详情可以中国证券登记结算公司管方网站下载到,平时有空时多这些文档对自己理解金融业务非常有帮助,特别业务流程、业务角色、业务异常有很深了解后面对客户时可以从容面对,有时甚至帮助客户建立完整业务闭环。那么客户可以放把系统交给你或你公司去开发。

十五、基金转托管涉及系统

基金转托管主要涉及系统有:三方基金销售交易系统、TA系统(自建TA和中登分TA)、中国证券登记系统、客户关系管理系统等。

十六、基金转托管和基金转换区别

1)基金转托管:基金份额持有人申请将其在某一销售机构交易账户持有的基金份额全部或部分转出并转入另一销售机构交易账户的行为,也可以说转托管是指同一投资人将托管在一个代销机构的基金份额转出至另一代销机构的业务。办理转托管业务需携带的证件和资料种类与办理申购与赎回时需携带的相同。

2)与基金转换业务不同,基金转换:投资者在持有某一公司发行的任一开放式基金后,可将其持有的基金份额直接转换成该公司管理的其他开放式基金的基金份额,而不需要先赎回已持有的基金单位,再申购目标基金的一种业务模式。

3)基金转换只能转换为同一基金公司管理的、同一注册登记人登记存管的、同一基金账户下的基金份额,并只能在同一销售机构进行。而转托管是指同一投资人将托管在某一个销售网点的基金份额转出至(可以是不同销售机构,但须是代理销售所转托管的基金的机构)另一销售网点的业务。

参考资料:

- 《证券投资基金运作管理办法》

- 《证券投资基金销售管理办法》

- 《开放式基金登记结算系统数据接口规范》

- 《上交所交易型开放式指数基金业务实施细则(上证发〔2020〕88号)》

专栏作家

magbox勇,公众号:围炉喝茶聊产品,人人都是产品经理专栏作家。专注证券基金产品、企业数字化、财务产品设计和开发。

本文原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益