用户研究|P2P平台的三类典型用户

1 绘制典型用户的目的

步入2016年,P2P行业步入了以监管整顿为主题的新时期。新出台的监管条例让P2P行业获得了一定名分,但也给行业带来了更多的政策压力,提高了平台的运营成本。

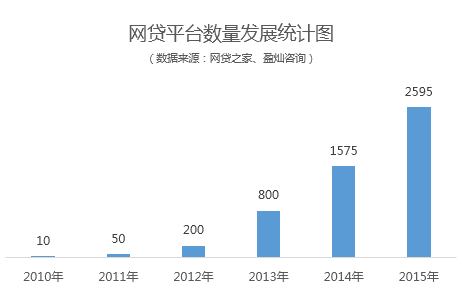

另一方面,据数据统计,截至2015年12月底,网贷行业运营平台达到了2595家,相比2014年底增长了1020家;全年网贷成交量达到了9823.04亿元,相比2014年全年网贷成交量(2528亿元)增长了288.57%。行业快速发展的同时,竞争进一步白热化,同质化问题也更加严重。

在这样的背景下,如何有效进行用户细分,进行精细化营销,从而降低获客成本、提高投入产出比,成了P2P平台必须面对的问题。

下面,我将通过对这一年在P2P行业的经验的整理,根据个人做过的竞品分析、用户调研及数据分析,对P2P行业的用户进行粗略的分类,并对其理财需求进行分析。以绘制行业典型用户画像的方法,为行业的用户细分提供参考意见。

2 两个可作为前提的事实

事实1:在理财行业,用户年龄和用户的资产规模高度相关,基本成完全的正比例关系。即是说,年纪越大,积累的资金量越大,用于理财的资产也越多。

事实2:资产规模越大,资产配置在风险资产里的比例越高。这句话可以通俗的理解为,越有钱的人,越喜欢冒险,其投资的理财产品中,高风险的产品占比越高。

3 理财产品的几个主要属性

在这里,我们避开资产标的类型的限制,对用户的需求进行归纳,从而整理出理财产品的几个主要属性:流动性、收益率、安全性。

1)流动性(又称灵活性):通俗的说,就是用户能以较低的成本拿回自己的投资金额的能力。举个例子,相对于期限固定的银行定期存款,支持随存随取的余额宝的流动性就会更强一点。灵活性一般通过产品期限、债权转让难易度等方式体现。

2)收益率:这个几乎不用解释,在目前的理财市场,收益率越高的产品,基本越受到用户追捧。

3)安全性:我们常说收益越高,风险越高。但P2P行业的用户在追求高收益的同时,还希望能够保证本金安全。

4 三类典型用户的特征

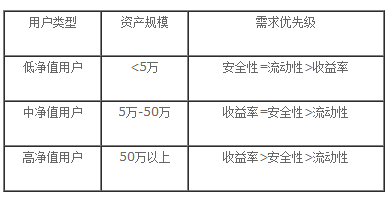

基于以上事实前提及用户需求归纳,我们以理财资产规模作为用户分类的主要依据,粗略的将用户分为:低净值用户、中净值用户和高净值用户。详见下表:

4.1 低净值用户:

4.1.1 典型代表:年轻工薪族

这类用户的典型代表是年龄在20~30岁的工薪族,每个月发工资的时候都想着能攒点小钱,因而有一定理财需求。但由于自身积累资产不足,现金流少,随时都可能有从理财账户里倒钱出来的需要,也无法承担本金亏损的风险。因此,除了产品的安全性之外,他们对理财产品的流动性有比较高的要求,对起投金额较高的产品也只能望洋兴叹。而在这之后,收益率成了最不关键的指标,只要能有高于银行定期的收益,就已经足够了。而在理财之外,这类人群伴随着互联网一起成长,是互联网的重度用户,喜欢游戏、娱乐,热爱分享,也是粉丝经济的主要受众。

4.1.2 产品偏好:宝宝类产品

经过刚刚的分析,我们可以说,本金安全、灵活存取的理财产品是这类用户的心头好,支付宝的余额宝和腾讯理财通推出不久的零钱理财都正中其下怀。另外,针对这类用户的收入特征及喜欢游戏化的特点,我们也可以在产品设计中加入对应因素。在这方面,悟空理财的月账户做得很好。

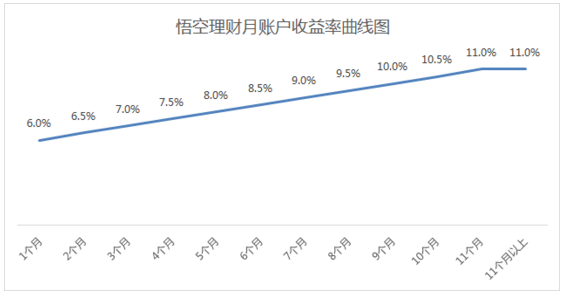

悟空理财月账户的收益规则为:预期年化收益率6%起步,按自然月逐月递增+0.5%的收益率,11%封顶。我们可以用一个折线图直观的表示其收益规律:

如上图,在前11个月,用户持有资产的时间每超过一个月,均可以获得0.5%的加息奖励,这种游戏化刺激的手法可有效促进用户资金的留存。每月1次的提现机会为用户提供了较高的灵活性,也一定程度上为平台减少了资金的流动性风险。另外,悟空理财月账户的收益是活期账户的算法,每日计算,用户每天进入平台即可看到昨日收益,这样的玩法也给予了用户更多的反馈刺激,提高了用户活跃度。

4.1.3 运营策略:富媒体互动

接下来说说针对这类用户的运营策略。由于他们资产有限,客单价不会太高,考虑到投入产出比,对他们的促销活动应见好就收。而针对他们喜欢娱乐、爱互动的特征,利用各类自媒体渠道,用各种小游戏和有趣的文案与他们进行高频互动,获取他们的青睐,可能是比较划算的手法。近年各大P2P平台接连推出自己的吉祥物,以公众号媒体、微信客服的方式与用户做互动,就是比较靠谱的做法。

4.2 中净值用户:

4.2.1 典型代表:中年股民

这类用户是P2P行业的中坚力量,无论是用户数还是投资总额都占得大头。他们的突出特征是:年龄集中在30~40岁,对互联网新事物有开放性心态,在理财生活中追求高收益,除了P2P之外也会投入其他收益较高的理财市场,如股市(啊!虽然我不认为股市可以赚大钱啊!)。

4.2.2 产品偏好:安全保障三件套+高收益

收益越高,风险越高——这是理财市场的基本规律。但普通理财用户总希望能在高收益的同时还能保本保息。相比于获取高收益标的,在安全性方面获得他们的认同是个更大的难题。因此,“如何满足这类用户的需求”这个问题可以转化成“如何展示平台的安全性”。而大部分有条件的平台,基本会备齐“安全保障三件套”:

1)风险准备金:平台自备的资金,当标的借款方出现逾期或者违约时,用于赔付给用户本金和承诺的收益。不过,由于目前的监管条例明确表示要打破行业刚性兑付的潜规则,风险准备金的玩法以后可能出现变化。

2)阳光保险:引入交易资金损失保险,对用户在充值、提现、投资、赎回等整个交易过程的资金进行保障,进一步保障用户资金安全。

3)资金托管:资金托管一开始是业内部分平台吹嘘自身安全性的利器,但随着监管条例的发布和落实,成了P2P平台必须带上的一道坎。

而当以上三件套慢慢失去威力之后,安全品牌的建设也需要一些新招数:

- 与政府部门打好关系,通过各类社会媒体打造良好的品牌形象,是宣传平台安全性的不二法门;

- 利用平台核心用户关系链,通过分享功能和邀请好友功能促使用户在好友圈宣传平台,获得更多的好感度。

4.2.3 运营策略:促销!促销!再促销!拉好友!拉好友!再拉好友!

可以明确的一点是,这类中年用户是平台促销活动的主要受众,他们对平台的促销信息敏感,也有足够的资产对促销做出响应。另外,他们的好友圈中也较容易挖出净值较高的理财用户。用各类邀请奖励来刺激他们邀请好友加入平台不失为一个低成本高收益的拉新方法。

4.3 高净值用户:

4.3.1 典型代表:银行老大妈

年龄大、资金量大,是这类用户的两个主要特征,在互联网理财兴起之前,每天早早到银行排队抢购理财产品是这类用户最常做的事情之一。没错,看到这里,你眼里已经可以勾画出一副银行老大妈的形象了——年龄40岁以上,养尊处优,穿金戴银,时不时到银行去向贵宾经理打探哪些理财产品比较好——当然,也有可能是每天都接到银行贵宾经理的拜访电话。

4.3.2 产品偏好:综合性理财服务方案

这类用户的资金规模十分庞大,庞大到需要提供一个较为个性化的综合性理财服务方案。年轻工薪族和中年股民的理财需求可以用比较标准化的产品来解决,而这类高净值用户则需要更多的理财咨询服务和个性化定制。通过风险承受能力评估来获取用户的理财偏好,通过引入足够多样化的金融产品来满足其个性化定制需求,是现今P2P平台的一大发展方向(虽然这样的发展道路会遇到各种各样的资质问题)。

4.3.3 运营策略:送油送米送温暖

在用足够专业的理财方案来帮这类用户实现资产保值增值之前,获取他们的好感和信任是必须迈过的一道大坎。在这里并没有什么互联网技术可用,通过节日问候、送礼拜访、组织线下活动等方法获得其好感是目前的金融机构通用的手法。

作者:许梓林(微信公众号:Zero_Jeek),互联网金融产品经理。

本文由 @许梓林 原创发布于人人都是产品经理。未经许可,禁止转载。

起点课堂会员权益

起点课堂会员权益

无论是低净值用户还是高净值用户,对于资金安全性的需求都是一样的,只是在资金的流动性上有所差别,不赞同你的需求优先级排序

这里的“安全性”是指本金亏损的风险,包括但不限于:P2P平台卷款跑路、投资标的亏损等等。大家都希望能保本保收益,但现实就是市场有风险投资需谨慎,而高净值用户的风险承受能力更强。

“高净值用户的风险承受能力更强”没有论据支撑

你能说出这句话,证明你不懂这个行业。我们的讨论可以打住了。

我就呵呵了

为什么高净值用户的风险承受能力更强?银行老大妈不是更怕风险吗

感觉有点打广告的感觉,我怀疑你是真的有做过P2P,还请真的用数据说话为好,自己YY的终究是自己YY的。反正怎么说呢很多不敢苟同。

从事P2P行业一年。分析数据来自老东家,处于职业道德不便公开。如果认为我是YY的,请说出理由。

高净值人群的风险偏好,竟然更高,这点真是不敢苟同啊,不过话说回来,50W+就上高净值人群,此区分应该阐明划分的背景。1亿+的资产规模,也会将收益率排在安全性前面?

高净值用户的风险偏好更好,这个是根据数据模型分析出来的。5W和50W的划分标准,借鉴的是招商银行储蓄卡的划分方式(5万以上金卡,50万以上贵宾卡)。数据基础来自于我的老东家,出于职业道德不便公开,所以看起来像是脑洞大开 ❗

❗

文章的很多观点及分类角度不敢苟同,有点像是想出来的用户画像,还是要依据数据分析,当你对投资用户进行统计分析过后就会产生新的认识,不是在这YY,你以为你以为的是你以为的。

请说出你的观点

作者只是给大家提供一个分析的思路而已,并没有非常的绝对,所以还是鼓励一下吧