智能硬件产品经理解密(一)需求定义

编辑导语:作为智能硬件产品经理,日常需要写需求。那么需求的撰写前期是需要进行一定的调研。那么,该如何进行调研呢?作者从用户调研与市场调研两个方面进行分析,希望能给你一点启发。

一、用户调研

我们分为to B的调研和to C的调研,当然也有to B to C的调研。以智能音箱举例,我们可以通过社交媒体发放调查问卷,有奖问答的方式了解用户需求,或者通过咨询公司约见用户进行访谈,或者通过我们的线下门店与目标 用户进行一对一的沟通走访。

以我之前的工作举例,我们会约见我们的各个省份的核心渠道客户,了解他们的需求,他们的需求很多时候是很多用户需求的集合,比较有代表性,再加上由于我们的销售渠道不同于正常的公开市场,我们是相对封闭的运营商渠道,很多产品是跟话费套餐业务进行打包出售的,因此我们在产品定义的同时要考虑目标的套餐包,也就是我们所谓的“营销案”,比如说我们的配套营销案是话费套餐58、88、还是128、198?每一个套餐包背后对应的用户人群画像是不同的,用户喜好和用户痛点都是不同的。

笔者负责的CMCC首个自主品牌健康4K电视

举个例子,我之前做智能电视,在江浙沪买的很好,了解了下原因,当地居民的可支配收入都比较高,因此很多在网用户都是128甚至是198以上的套餐,一般签约一个2年(24个月)或者3年(36个月)的套餐,就可以赠送一个大概价值2000元左右的智能硬件产品。

但是如果送手机的话,2000元左右的手机只能买到入门的手机而且这种用户一般都是高端机用户,手机价值在5000元左右,肯定不会想要2000元左右的手机,即使拿来送人家里可能也不缺手机,但是如果是送台电视,用户会觉得比较超值。

因为电视毕竟是中国人们传统三大件之一,结婚成家都要有“冰箱彩电洗衣机”,虽然其实现在智能电视的真实价格已经远远赶不上智能手机的成本了,但是拿电视是符合用户心中的心里预期的,用户“觉得”比手机值钱。

所以很多时候不要总是你以为、或者是站在产品经理角度、研发者的角度“科学客观”的认为,要站在普通大众的角度去理解,群体的认知很多时候是与我们专业人员的认知偏差较大的。我们需要多跟用户进行沟通交流沟通来深层挖掘。

二、市场调研

除了前期做足充分的用户调研之外,市场调研也是必不可少的,这里我们把市场调研分为两部分:上下游调研和竞品分析调研。

1. 上下游调研

上下游调研可以分为硬件/整机的供应商调研、平台服务商调研(软件、算法)、下游渠道调研(KA、NKA、线上渠道等各种渠道和市场的调研)。

(1)代工厂

合作伙伴包括代工厂,一般电子类产品的代工厂主要集中在珠三角地区,以深圳为圆心向周围进行扩散,因为早年间深圳作为离香港最近的口岸,华强北地区是曾经的电子元器件的集散地,很多国外进口的芯片都会在这里进行分销。

此外也衍生了电子产品从上游到下游的一系列服务。但是随着人力和房屋成本的逐步升高,很多代工厂逐步向内陆地区迁移,也促进了周围的产业发展。但是向一些传统的声学厂商还是集中在珠三角一代,比如奋达、通力、台德等头部音箱代工厂和二线、三线代工厂。

随着智能音箱行业发展的标准化,方案成熟化,逐步向交钥匙方式发展(turn-key),无屏音箱可以简单拆解为:包材、壳料及按键等配件、喇叭、PCB板及器件、电源、结构,一些公模(公开模具)、公板(公开板卡)方案的开源也让一些做手机的二流、三流代工厂(主要做外销机、因为国内手机市场基本被几大厂自己的工厂和头部合作代工厂吃掉了,剩下的中小代工厂或者消亡、或者转行去做海外市场,比如第三世界国家,大家感兴趣可以去查查传音)也会承接一些智能音箱的订单。

尤其是随着小度在家带火了带屏音箱的市场后,与原来做手机和平台的代工厂能力栈十分匹配,很多代工厂把带屏智能音箱看作是带了更大喇叭的平板电脑,再增加一排线性麦克风,因此改造很容易,整个行业也卷起来了,没有什么门槛。

如果按照汽车行业将供应商从tier1、tier2、tier3划分的话,智能音箱供应链行业也可以同样理解,比如直接给品牌厂商合作的方案商(软硬件一体的方案商,可以直接供货、接受账期等)、品牌厂商直接指定的核心芯片这些都可以算作是tier1,在这些tier1之后的比如说工厂、其他器件的供应商(麦克风、喇叭、包材等等)、其他服务的供应商可以算作tier2-3等。

从此处可以看到,其实芯片在智能硬件产品话语权还是很高的,主要也是由芯片在整机占比比较高导致。

(2)芯片厂

通过和芯片厂商交流可以了解很多上下游及其他友商的信息,包括一些技术方向的规划。比如说,芯片厂商会推荐跟他们合作比较多的方案商,或者他们技术支持比较多的方案商,如此可以找靠谱的方案商。

可以了解到其他友商的规划,不涉及到商业机密的,比如什么时候会上市大概什么配置的产品、首单备货的量有多少,预计全生命周期的量有多少。

很多市场咨询分析公司发布的市场报告,尤其是出货量shipment的预测一般都是通过上游核心芯片厂商或者屏厂调研、交叉验证来的,因为道理很清楚,上游核心的芯片厂就几家、比如高通(Qualcomm不太做整机成本比较低的产品,利润空间比较有限)、MTK、瑞芯微、ASR翱翔科技、展讯、amlogic几家,因为芯片的研发周期比较长、且产能也比较固定、每颗芯片又能对应相应的整机产量,每家品牌厂商从芯片厂商锁定了多少芯片又是可知的,因此出货量和市场份额market share也是可以预测的,且最终上下波动不会特别离谱。

又由于一个硬件产品的核心器件占整机BOM成本的比重是可以预估的,因此也可以通过友商选用什么芯片、什么配置把友商的成本猜到八九不离十。

此外,芯片厂商一般会提前1-2年规划未来的芯片规格,对齐运营商、客户的整体需求和规划,因此通过看芯片迭代的roadmap也可以了解整个行业未来技术的发展方向,比如Wi-Fi方面2年后支持Wi-Fi 6的占比,蓝牙是否都支持5.1及以上,CPU主频、AI算力等其他特性是否满足业务需求?

(3)平台服务商

平台服务商调研部分内容比较多,我们分成软件、算法和云服务,麦克风阵列算法、语音识别ASR、自然语言理解NLP和TTS声音合成,软件分为APP前端、音箱底层软件,设备管理后台、账号管理后台等等,云服务(百度、微软的各种BOT服务,在亚马逊叫skills)分为音乐、听书、天气、生活、智能家居控制、通话、闲聊、教育、其他娱乐等。

- 一般麦克风阵列算法、ASR、TTS一般会由一些本身擅长声学的厂商实现,比如说:科大讯飞(中科大)、云知声(中科大)、思必驰(上海交大+剑桥)、声智科技(中科院声学所);

- 软件(底软、后台设备管理系统)一般会由传统的ODM方案商来做,因为大部分都是基于linux或者是android架构;

- 云服务的话,主要还是主流头部互联网厂商,依赖海量的数据、流量,超大规模的自然语言理解模型,比如百度、谷歌、阿里、亚马逊、微软等。

- 当然还有一些专门主打家居控制中心(hub)的产品,主要依赖于完善的IOT生态,比如小米、因为拥有了海量的智能家居设备通过智能音箱作为中控进行智能家居的语音控制。

- 通话音箱(固定电话/视频通话/智能门铃等)。

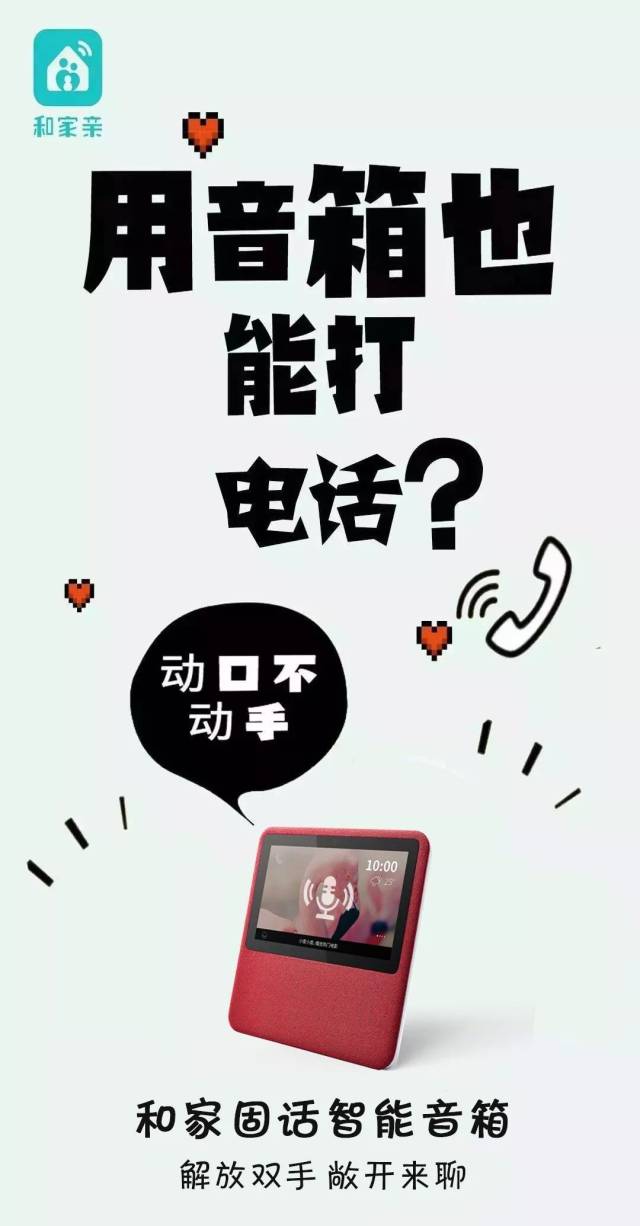

当然也有一些公司利用一些行业优势将智能音箱作为载体,比如说中国移动充分利用自己电信运营商的牌照、可以写号、发号,拨打落地电话。

因此中国移动推出的智能音箱核心支持的就是和家固话业务,相当于每个智能音箱在中国移动的网络中分配一个座机号码,平常音箱放在家里,可以直接用手机进行呼叫也可以主动呼出,对于带屏音箱就可以支持视频通话,特别适合家里有一老一小的群体用户,或者配置智能门铃使用,可以视频跟外卖、快递小哥视频通话、独具女生也可以通过音箱变声进行交互。

小度在家支持固话业务

(4)语音遥控器

此外,对于运营商来讲、智能音箱的语音输入还可以发挥另外一种作用,可以语音控制电视或者机顶盒,由于电信运营商现在是国内最为主流的宽带运营商,而中国的光纤覆盖率又是极高的。

因此办宽带送盒子、开通OTT/IPTV的套餐基本已经是标配,逐步取代了传统的有线电视运营商,但是有线电视的运营商/地方广电逐步推出有线电视运营服务的历史舞台,逐步以另外一种身份出现,即牌照方、对于电信运营商的内容和互联网公司的内容进行审核,因为众所周知的原因、内容审核在我们国家还是非常重要的一部分工作。

而现在的新生产的电视盒子,基本都会标配语音遥控器,语音遥控器就是通过在遥控器上安装一个麦克风进行近场收音、通过将用户的指令发到云端进行解析理解转化成对于电视盒子的操作,包括搜索资源、基本控制等等,这些功能通过智能音箱同样可以实现,比如小度在家就出了一系列以控制电视盒子为卖点的智能音箱以及电视盒子+智能音箱一体的盒子(爱奇艺+小度),海外亚马逊因为有自己的内容平台prime video/fire TV和语音平台alexa,因此智能音箱天然又和电视盒子结合到了一起。

亚马逊语音盒子包括一些主要以提供内容服务为主的公司,也会推出跟自己内容深度定制的智能音箱,比如说腾讯的王者荣耀系列支持游戏竞技功能的系列手办音箱面向游戏二次元用户,同花顺app定制的跟股票行情深度绑定的智能音箱,喜马拉雅内容深度融合的小雅智能音箱,专注于终身学习的“得到”跟小米深度定制的智能音箱等等。

下游市场调研:

(1)线下市场

每一类产品都有适合的销售渠道,比如说线下渠道适合毛利高的产品、因为渠道分销结构复杂,渠道合作伙伴的经营成本比较高(房租、水电、人工),因此如果是本身价格体系设定留出较大利润空间的产品、比较适合线下渠道来做,优点就是代理渠道是金字塔结构,可以逐层向下分销、可以下沉到比较沉的四五六七线市场,当然前提是你的产品能匹配4-7线用户的需求,且利润空间丰厚。

由于智能音箱本身就是个毛利非常薄的市场,从最开始的阿里499音箱每台补贴400块钱开始,各种99-199层出不穷,如此卷的价格、连代工厂、芯片厂等上游都没有什么利润空间,更别提给渠道留空间了。

因此智能音箱的下沉线下市场基本都是运营商在做,基本跟送电视的思路类似,大家如果忘了可以参考第一节用户调研。

对于线下渠道的调研方式,当然就包括渠道一般操作类似产品的利润空间、如果跟运营商合作的话,运营商有哪些套餐档位、可以补贴的金额上限是多少,需要配合运营商定制什么软件(比如支持打电话、接入运营商统一的账号平台、接入运营商设备管理后台等等)、是否需要硬件外观ID的定制、是否需要包材的定制?下一节我们会具体聊聊关于外观ID设计的问题。

有的朋友可能会问了,为什么小米之家反而很下沉且卖单价很低的IOT产品呢?

答案是小米的智能硬件产品真的毛利很高,给线下的渠道空间利润留的很充足,小米-红米的机型是没什么利润空间的只适合线上销售、但是其他小米生态链的智能硬件产品其实利润空间很高、而且之前一直线下缺少竞争对手。

因此小米的智能硬件生态连接数和用户活跃都快速增长,但是由于华为手机受阻的原因、现在全方位进攻智能硬件市场、前期走低价抢市场的策略,因此小米的智能硬件多少可能会收到一些冲击。

小米之家–利润最高的其实是智能家电

(2)线上市场

讲完线下再来聊一下线上市场,因为线上市场整体的运营成本相对低一些,再加上很多厂商都有自营的商城、因此线上非常适合智能音箱这类利润空间比较薄的产品销售。

线上主要是京东、天猫和自营商城,其中京东是最为主力的3C类产品的销售渠道,因此京东的一些条款还是比较苛刻的,比如品牌厂商要给帐期、为了保证用户的快速收货体验需要核心仓的备货、如果有问题用户想要退换货厂商准备的备机等等。

因此大家可以看到一般京东的价格普遍还是高一些,且进驻京东会给消费者有品牌和质量保证的感受。现在直播等其他段视频平台也逐步成为产品线上销售的另一个逐步兴起的渠道。

2. 竞品分析调研

做智能硬件产品最核心的还是要做好竞品分析,比如找到跟自己定价、配置接近的其他厂商的机型,进行横向拉通对比,从软件、硬件、服务几个维度进行拆解分析,比如从硬件的配置、规格、音箱喇叭个数/功率/麦克风个数/按键数/处理器能力/内存大小/包材材质等等,都可以进行拆解对比分析,从而得出竞品的拆机成本,再通过其实际的市场定价,可以分析出来渠道空间和利润率。

除了硬件层面的竞品分析外,还可以进行APP维度的竞品分析,从应用的功能、交互等等维度进行拆解,分析背后这么做的原因。包括整个云端后台的接入技能数量对比、音乐内容收费服务对比、听书内容对比、扩展技能对比等等。正所谓知己知彼、百战不待,如果真正拆解1~2款市面上很成功的智能硬件产品,并做自顶向下的充分对比分析之后,相信你对于自己的产品的差异化和卖点要怎么做就会非常有信心了。

在拆机方面比较推荐的网站是我爱音频网、在行业/产业上下游分析比较全面的是“智东西”,两家上都有关于智能音箱的专区、文章品质都非常高,非常值得刚开始着手的同学阅读学习,关于软件应用类的竞品分析大家可以在人人都是产品经理和简书上面多查阅相关资料。

作者:大仙河,7年AI产品相关经验;微信号 :大仙河知识学堂

本文由 @大仙河 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Pexels,基于 CC0 协议

专栏作家

大仙河,公众号:大仙河知识学堂,人人都是产品经理专栏作家。7年AI产品相关经验,专注AI产品化(元宇宙、数字人、全息通信等)领域,致力于构建人工智能学术和工业界的桥梁。

本文原创发布于人人都是产品经理,未经许可,禁止转载。

本文为人人都是产品经理《原创激励计划》出品。

题图来自Unsplash,基于CC0协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

起点课堂会员权益

起点课堂会员权益

学习到很多!但是(二)呢?

从硬件的配置、规格、音箱喇叭个数/功率/麦克风个数/按键数/处理器能力/内存大小/包材材质。怎么去找供应商问价格?价格会有浮动吗

可以先让他们帮你拆解一下 你再找其他公司、或者是咨询公司做交叉论证,会有浮动 尤其今年上游价格涨得厉害

加油!

加油

OK

努力