供应链金融业务模式、核心本质及切入点

文章解析了供应链金融业务的三种模式,希望本文的内容能够对你有用。

最近有好几家公司找到我想做供应链融资这块,但不知道怎么入手,在现有的业务平台基础上,怎么切入,才能把供应链做好,所以开始就从供应链这块来分析,后续我会定期与大家分享互联网电商和互联网金融相关的经验。

再谈供应链金融之前,首先要想清楚做供应链金融是为了什么,达到什么目的?

其实企业和银行做供应链金融,就是想涉足国内中小微企业融资市场,解决中小微企业融资难问题,也是目前仅有的竞争较少和市场空间巨大的蓝海,初步预估在14万亿以上。供应链金融的核心本质就是产业链上下游中小微企业依托核心企业的资信来提升企业的信用,用自偿性贸易融资方式,获得银行或第三方金融机构的授信。

供应链金融淡化了银行看中的企业规模、财务报表,这恰恰是中小微企业的弱项,而更看中企业的交易历史记录、合同执行能力和贸易的连续性,使银行跳出单个企业的局限,凭借核心企业的信用增信,对核心企业与上下游企业真实的交易进行资信捆绑,通过资金的封闭运作,降低了相对弱势的小企业准入门槛。因此核心企业的资信情况和交易关系稳定性以及核心企业的配合程度(是否愿意与提供融资的银行进行书面协议或锁定付款路径)就显得尤其重要。

对于企业或银行来说,做供应链其实就是考核对产业链的整合能力。无论是从B2B转做供应链金融还是搭建供应链金融平台,都需要银行、上下游企业、物流企业、小贷公司或担保公司多方参与,需要与多方的业务系统进行对接。梳理总结目前国内做供应链金融模式,共有三种:

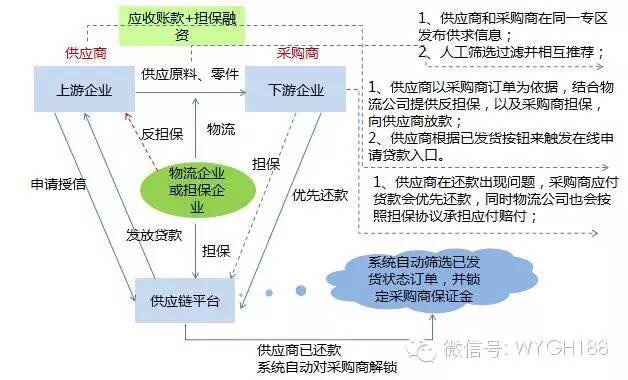

1、以产业链核心企业为中心的“1+N”模式

借用核心企业信用为N个中小微企业提供增信和担保,需要银行、核心企业和小微企业签署三方协议,小微企业是否能够顺利获得授信,更大程度取决于核心企业对银行的配合程度,其实就是核心企业对小微企业的支持力度。具体操作流程为:

1)B2B或供应链平台与核心企业、银行、融资企业、物流公司、小贷公司进行业务系统ERP或财务系统对接,实现数据同步交互;

2)融资企业(上游供应商或下游采购商)在平台发起融资申请,填写融资金额、融资用途、贷款期限等信息;

3)平台核实融资企业融资资格,符合融资资格企业,通过融资企业在平台与核心企业发生的所有交易记录、交易频次及交易量利用数据模型进行信用评估。对于下游采购商需要货物配送,还需要核心企业与小贷公司(或银行)、物流公司签署货物回购协议;

4)平台(或小贷公司)对融资企业信用资质审核通过后,数据会同步到银行端,银行或第三方金融机构对企业融资申请进行复审,复审通过即可对企业放款。如果融资企业为下游采购商,首先由银行端向物流监管仓发起货物冻结指令,物流监管方按照银行指令对其仓库监管货物进行冻结,并返回冻结状态给银行,银行根据冻结状态对采购企业放款,如采购企业在还款过程出现异常,会由核心企业按照回购协议对冻结货物进行回购变现,变现款项归还银行。

2、强调上下游交易关系稳定且连续的“N+N”模式

在“1+N”核心企业模式基础上,逐步淡化核心企业概念,扩展到只要上下游企业交易关系稳定、真实且连续,银行或第三方金融机构就可以量身为其定制融资产品服务。在实际操作过程中,与“1+N”操作不同在于,需要融资的中小微企业不需要看核心企业的脸色,融资企业在平台发起融资申请,平台对融资企业进行交易数据及资质审查,审核通过后,数据会同步到银行端,银行核实融资企业发生的交易数据,并要求关联企业对交易关系进行在线确认,确认为真实有效交易后,银行就可对其进行放款。

在实际运作过程,供应链平台协同银行对其小微企业所有交易数据进行核实跟踪,可以做到对小微企业融资的贷前评估审查、贷中核查、贷后监控的作用。

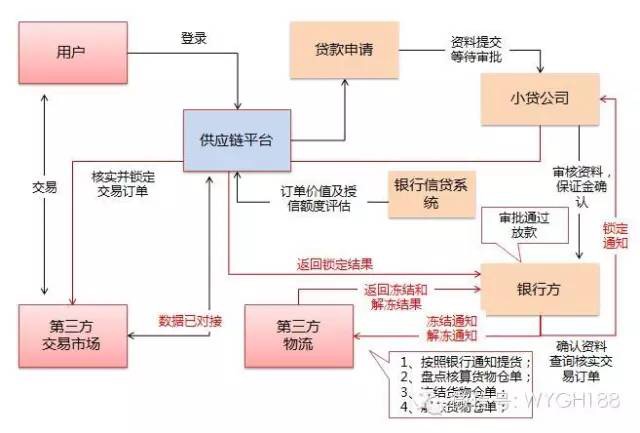

3、以第三方物流商、交易市场为核心的仓单质押、货权质押模式

在“N+N”模式基础上,整合外部第三方物流商、第三方交易市场企业,对于需要货权、仓单质押融资的企业,供应链平台需要对接更多的第三方物流商系统、第三方交易系统,由企业、银行、物流商或第三方交易市场签署三方协议,指定第三方物流商负责货物监管,由供应商将订单货物配送到银行指定的第三方物流监管仓库,物流商、企业联合银行对其进行货物价值评估,并出具价值评估报告。同时为有效控制风险,会引入第三方变现公司或回购企业,然后银行根据融资企业融资额度的80%发放贷款,也就是货物价值的80%,其中20%作为风险缓冲幅度。

企业或银行要想做好供应链,其关键问题:中小微企业为什么要自愿入驻平台,为什么要将企业实际的交易数据放到平台上,对于目前国内企业的实际情况。这也是通过运作多个供应链项目下来,最为核心的环节。一些做供应链融资平台通过各种方法,可以让批量的中小微企业入驻平台,但企业入驻后,活跃度很低且很少愿意把企业所有的交易行为放到平台上,况且这些数据也是企业最为核心的商业机密。

从目前供应链金融业务发展的趋势来分析,未来3年谁对产业链各方资源的整合能力强,谁就会成为这个领域的老大,现在已经可以看到供应链金融生态圈的雏形,包含银行、上下游企业、第三方金融机构、担保公司、第三方物流商、第三方交易市场、小贷公司、货权变现公司等。

作者:刘永平 ,11年以上互联网电商、互联网金融项目实操经验,任职高级产品总监,产品咨询专家,曾亲自主导参与项目超过15个,10个以上从0到1实操经验。如需深入学习和了解互联网电商、互联网金融和大数据方面干货,核心底层技术及架构设计,可以关注微信公众号:互联网金融干货。

本文由 @刘永平 原创发布于人人都是产品经理。未经许可,禁止转载。

免责声明:本文是作者通过多年项目实操,积累分享的干货,全部属于原创,如需转载分享,必须注明作者和出处,如没有注明作者和出处,会追究法律责任。

起点课堂会员权益

起点课堂会员权益

B端产品经理需要进行售前演示、方案定制、合同签订等,而C端产品经理需要进行活动策划、内容运营、用户激励等

B端产品经理需要进行售前演示、方案定制、合同签订等,而C端产品经理需要进行活动策划、内容运营、用户激励等

各大电商推出的提前收款产品是不是属于供应链金融

关注几个焦点:

1.应收账款融资,贷后的资金流怎么走

2.回购协议,一般为原价的几折回购

3.供应链金融行业,对接央行征信机制是否成熟

”如果融资企业为下游采购商,首先由银行端向物流监管仓发起货物冻结指令,物流监管方按照银行指令对其仓库监管货物进行冻结,并返回冻结状态给银行,银行根据冻结状态对采购企业放款,如采购企业在还款过程出现异常,会由核心企业按照回购协议对冻结货物进行回购变现,变现款项归还银行。”,下游采购商融资,下游采购商就是因为没有资金采购货物才去融资,融到的资金去买货物,如果有第二还款来源还好,如果没有,下游供应商就指望这笔采购商品还贷,银行冻结下游采购商的货物, 肯定会出现还款异常 ,个人见解,希望各位大佬多多指导。

会按照你的保证金总额,按照一个比例为你发货,让你能运转你的销售,通过多次交保证金-发货-销售回款-交保证金的循环,将仓库中货物逐步全部取出

优秀,感谢大佬

收益良多,真是万分感谢,不过您的图对我来说确实太专业了且有些晦涩难懂,如果能做成泳道图我就清晰多啦

供应链金融服务平台相对于资方是弱势群体,银行贷款配合度低,如何解决这种不平衡,需要平台将小微企业的经营数据转化为银行看的懂的金融数据分析报告,最好建成专业体系,一方面节省资方参与的环节;另一方面,平台拥有绝对的话语权!同样风控体系在供应链环节也是非常重要的

不明觉厉

我觉得叫金融供应链是不是更好一些

笑了

笑了

笑了加一

额。。。。。

不明觉厉

不明觉厉