理财子投研平台建设的一点思考

这篇文章里,作者分享了自己关于资产管理类机构投资研究平台建设的思考,想了解的同学,不妨来看一下。

声明

本文仅代表个人对资产管理类机构投资研究平台建设的思考,不代表任何公司立场。文中的公开信息来源于互联网,如涉及隐私问题,请联系作者删除。

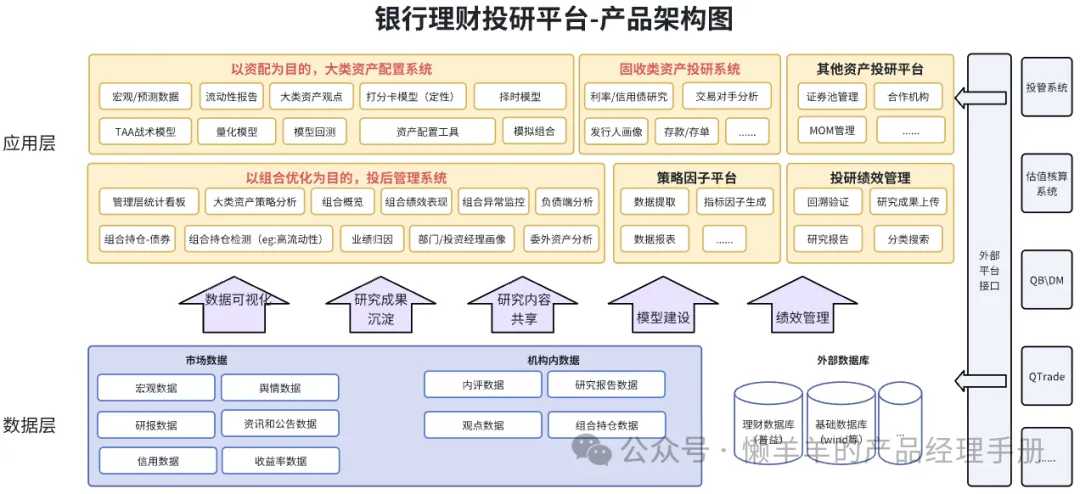

开篇一张图

银行理财子投研平台以3块为核心:大类资产配置系统、投后管理系统、固收类资产的投研系统。

一、资配系统背景介绍

为啥资配系统是投研平台建设重点?

1)客户需求:99%购买理财产品的客户是个人投资者,他们投资时通常不决定资产大类,但期望获得约3%的年化收益。因此,投资经理需要帮助客户进行大类资产配置,实现自上而下的资产决策,并在特定大类资产中进行择时。

2)管理规模:单个投资经理管理的资产规模庞大,而投研人员有限。例如,招银理财在2023年底管理规模达到2.55万亿,根据官网披露,约有100名投资经理,平均每位管理255亿。

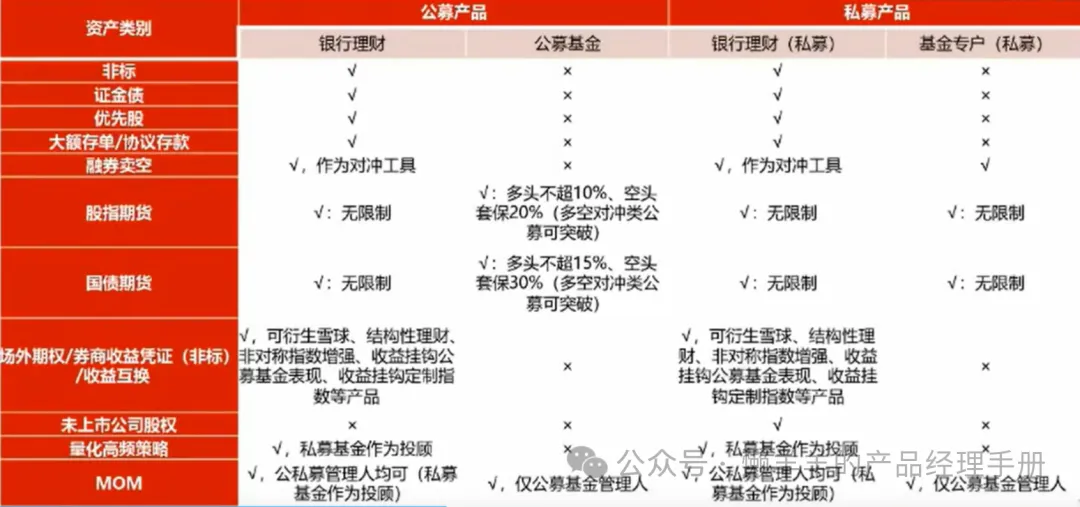

3)全牌照投资:可选择的投资品种繁多,资配要求高。与公募基金相比,多元资产种类和策略更为丰富。

二、业务场景

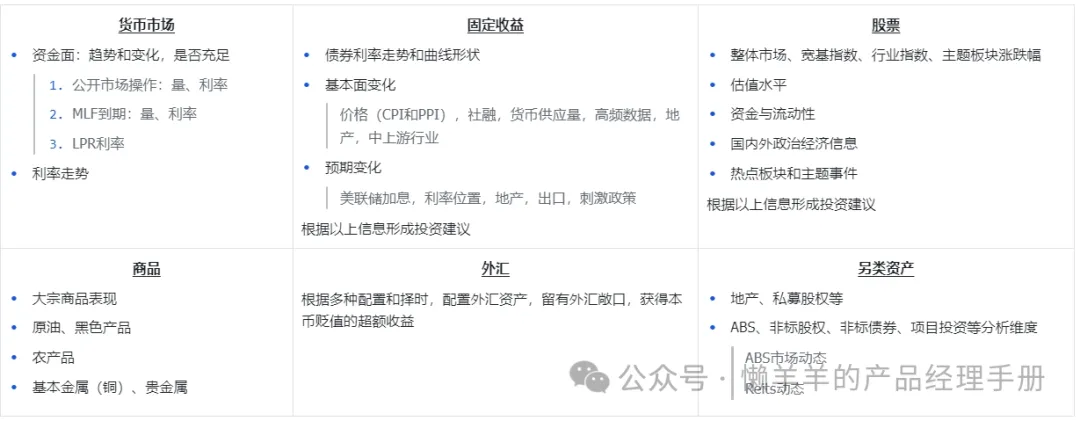

资配系统需要直观展示货币、债券、股票、商品、外汇、另类资产等数据,并允许投研人员补充观点。

投研人员对宏观数据、政策解读、资金和流动性、基本面情况等进行观察,研究过去如何、现在如何,同时预测未来会如何,详细维度如下:

- 经济整体表现如何,政策是收紧还是宽松:货币、信贷、财政等维度

- 资金是否充足

- 供给如何

- 债券的供给:国债、金融债、地方债、信用债

- 股票的供给:IPO情况、增发情况

- 外部环境如何:地缘政治;全球通胀;全球资产表现

三、功能简述

宏观/预测数据:展示宏观经济数据的最新变化,并收集多家机构对核心经济指标的预测值和原因。

流动性报告:展示主要指标变化情况,如资金面、短期利率品种走势,并总结流动性观点。

大类资产观点:结合打分卡模型,系统支持灵活配置多维度模型因子指标。投研人员根据打分卡录入大类资产观点和建议比例。

择时模型:包括各大类资产的择时模型,如信用债择时、利率债择时等。

量化模型:如经济增长与信用周期模型、短期利率预测模型、中长期利率预测模型、行业轮动模型等。

资产配置工具:通过BL、风险评价等模型,系统根据宏观预测数据和大类资产配置比例,快速验证投资经理的假设,完成模拟组合构建。

模拟组合构建和跟踪:系统支持用户根据资配工具结果,录入大类资产配置比例构建模拟组合,定期根据资配工具进行模拟盘调仓,以组合维度跟踪收益和风险情况。

本文由 @懒羊羊的产品经理手册 原创发布于人人都是产品经理,未经作者许可,禁止转载。

题图来自 Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益