定价策略与风险、收益

本文主要讨论了信用评分与风险、收益之间的关系,以及定价策略对这些关系的影响。文章还探讨了一些特殊情况下的定价策略,如针对某些特殊产品的固定定价,以及对公、房贷、抵押类产品的差异化经营。

上次写完《额度策略好做也不好做》,有人私信我希望写一写定价。我没回他,一是定价没什么好写的,二是其实我写过了,只是他不一定发现我写过了。

那就再细说一下。

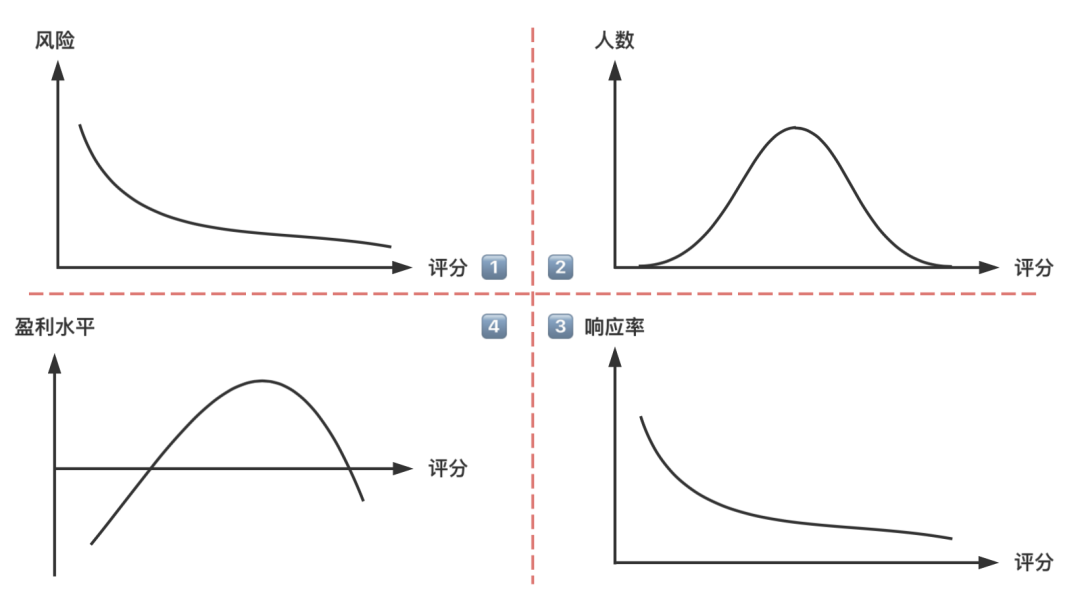

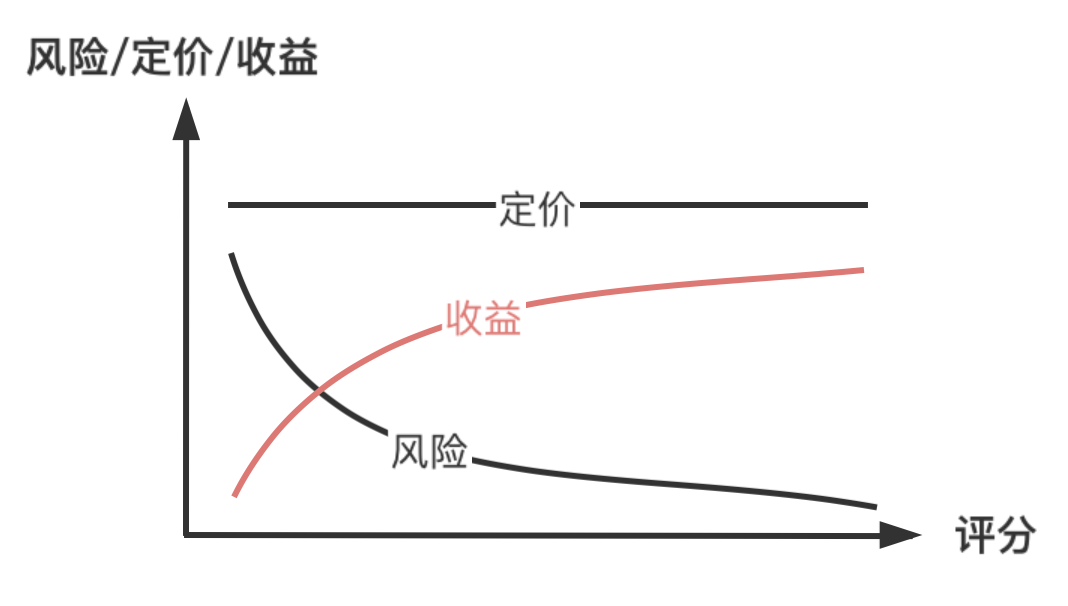

关于信用评分,有一系列曲线,包括风险和评分的关系、评分的分布、评分与响应的关系、评分与盈利水平的关系等等,如下是其图示。

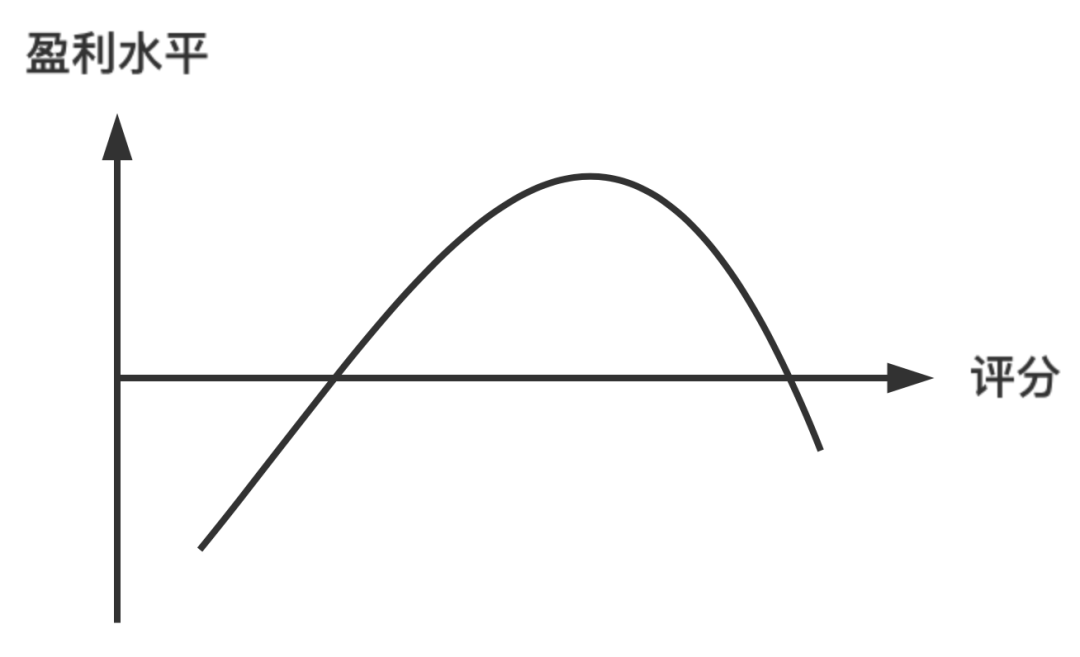

它表明,评分越高的用户风险越低,但评分呈现的是中间多两头少的近似正态分布,且评分高的用户响应率低(优质用户总是更少地成为机构的生息资产),三者结合,使得评分与盈利水平的关系并不是一条单增的曲线,而是一条先增后减的曲线。我们把这张图单放出来。

可以这样理解它:高风险的用户总是使你亏钱,因为违约率太高,加之催收成本又大;低风险的用户更倾向于把Buy Now Pay Later的产品当支付工具,并不生息,徒占资金,当然了你还是可以挣个通道费,或者他们压根儿不使用信贷产品;只有中间风险的用户,既有足够高的活跃率,又不至于履约能力太差,这才是盈利的主要来源。

然后有位同行找我交流,说他看到的一个典型情况是,在24%利率以内,收益和评分的关系实际是单调递减的。评分越差的那部分越赚钱,评分越好的那部分收益越低,甚至为负。并且,他给出了一个很专业的理由:优质客群提前结清率高,资金周转快,也就是拿不到什么利息。我们先不考虑资金成本、运营成本等。

他说的也是对的。他说的是授信后的结果,我说的是授信前的结果。

是你的风险经营策略,使得高风险的人群最赚钱;是用户的行为特性,使得低风险的人群最不赚钱。

高风险的人群违约率太高,于是你把他们尽可能拦截了,并且采用了更高的定价。风控使得你把上述先增后减的曲线的左边截断了。(我的图示画得还挺严谨吧,主流市场的通过率也就不到30%,峰值点在评分的后半段。)

……

好了,该说如何定价了。你会发现,你的定价策略就是会使得评分越高,收益越低。

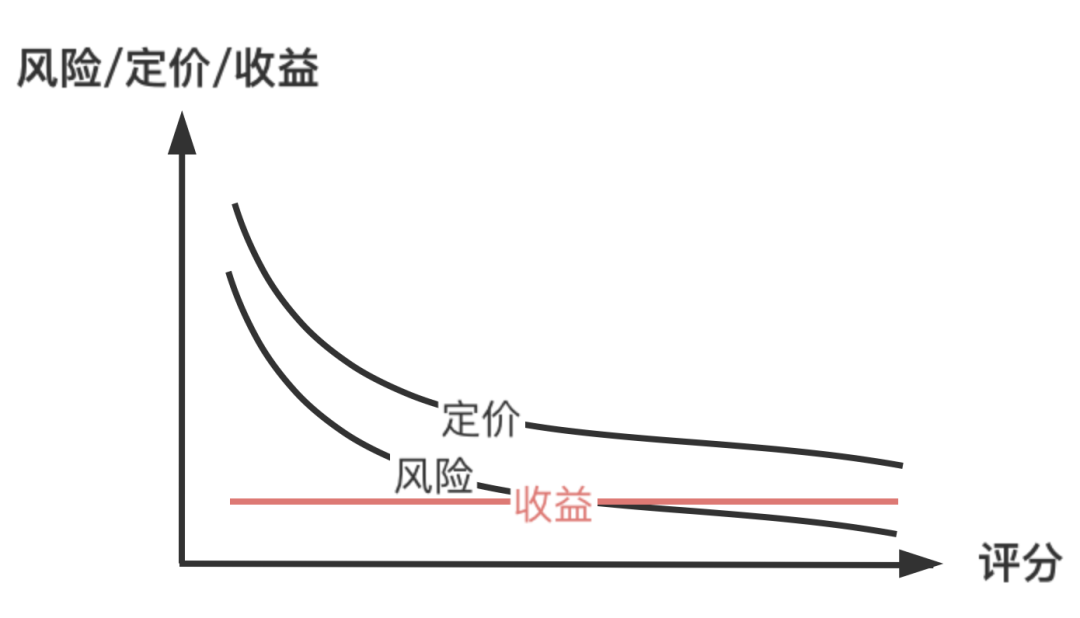

实际上,一个简单的定价策略是,按照固定的盈利标准进行分群定价。例如资产风险根据评分划分为1%-10%,盈利以5%为目标,那定价可以定为6%-15%。我们已经把问题进行了简化,不考虑其他成本项。

只考虑风险和定价的话,我们这套策略会得到恒定的收益水平。但结果却不会如此,我们可以不考虑其他成本项,却不能忽略用户的行为特性。

对收益影响最大的一个行为特性是活跃率,低风险的人群总是活跃率越低。叠加这个特性,收益曲线就会变成单调递减的了,即评分越高收益越低。

即使是,活跃用户口径,优质用户还是更倾向于免息借款、提前还款,资金周转比较快,久期非常短,其收益曲线仍然会是单调递减的。

所以,如果各位观察到所做的业务存在这种现象,不必怀疑其合理性,这就是风险经营的有效结果。另外两个结果,收益恒定不变和评分越高收益越高,反而是风险经营的失败结果。

对于一个恒定不变的收益,其优化方向只有一个,那就是减少优质用户的人均收益,扩大用户规模。对于优质用户,只要他用,你就会挣钱,降价促活就是提升收益的必经之路。

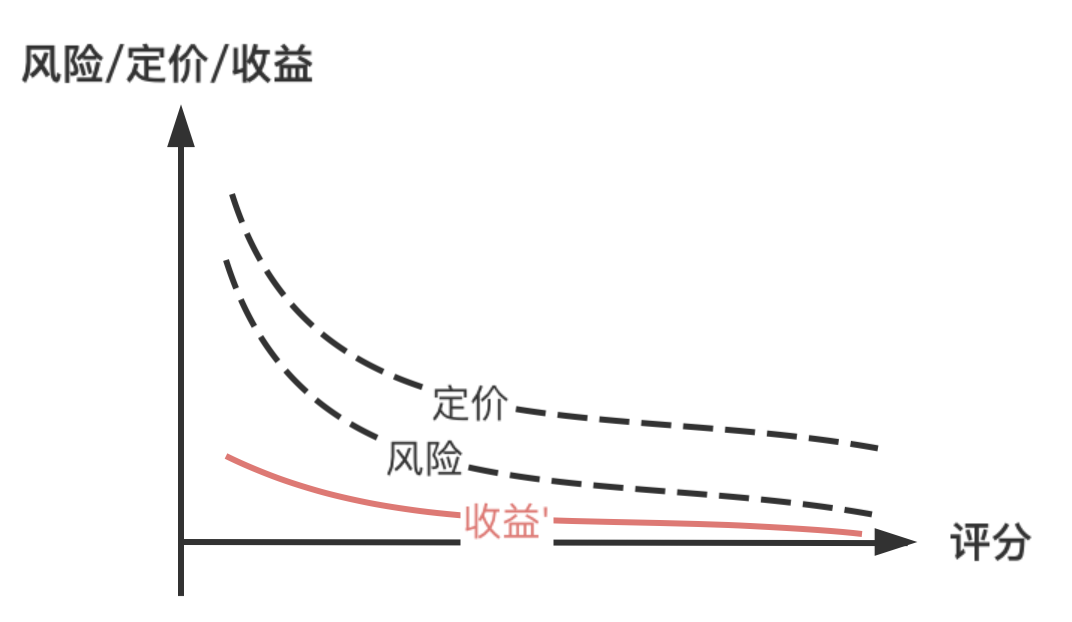

对于某种特定形态的产品,例如当年盛极一时的714高炮产品,一般其定价是固定的,当然会是评分越高收益越高了,如下图所示。

问题是,这样的产品设计是不合理的,它不是为了长期经营而存在的。它的宗旨只有一个,不是我的目标客群我不管,是我的,来一个薅一个。结果是,这类产品已经消失了。任何不差异化定价的产品,如果能做得下去,那只是在吸血而已。

至于对公、房贷、抵押类产品,与消费信贷产品差异过大,不同客群差异化经营的程度较小,可以维持不同客群收益率基本一致。

……

我好喜欢上升一个层面。试图迷惑我自己,好像这样就会被更多人能看到一样。但压根儿就没有几个人看到这里,并为之感到巧妙。

即便是人的个性,虽然要保持较高的一致性,但也要因面对的人而有所差异。不然,烂人和好人你都给同样的臭脸,对好人而言,也太委屈了。

本文由人人都是产品经理作者【雷帅】,微信公众号:【雷帅快与慢】,原创/授权 发布于人人都是产品经理,未经许可,禁止转载。

题图来自Unsplash,基于 CC0 协议。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益