了解股债性价比

通过FED溢价模型和股息率溢价模型两种计算方式对比分析,判断股票市场与债券市场哪一个更具有投资价值,推荐投资人群阅读,有一定的指示意义。

股债性价比源于经济学家埃德·亚德尼(Edward Yardeni)1997年提出的Fed模型,全称为“ 美联储估值模型(Fed Model)”。是市场常用的衡量股债相对风险溢价的指标,可为投资者提供一个宏观视角,判断股票市场与债券市场哪一个更具有投资价值,对投资中期择时有一定的指示意义。

PS:🤭实际Fed模型并未得到美联储董事会的官方认证

一、计算方式

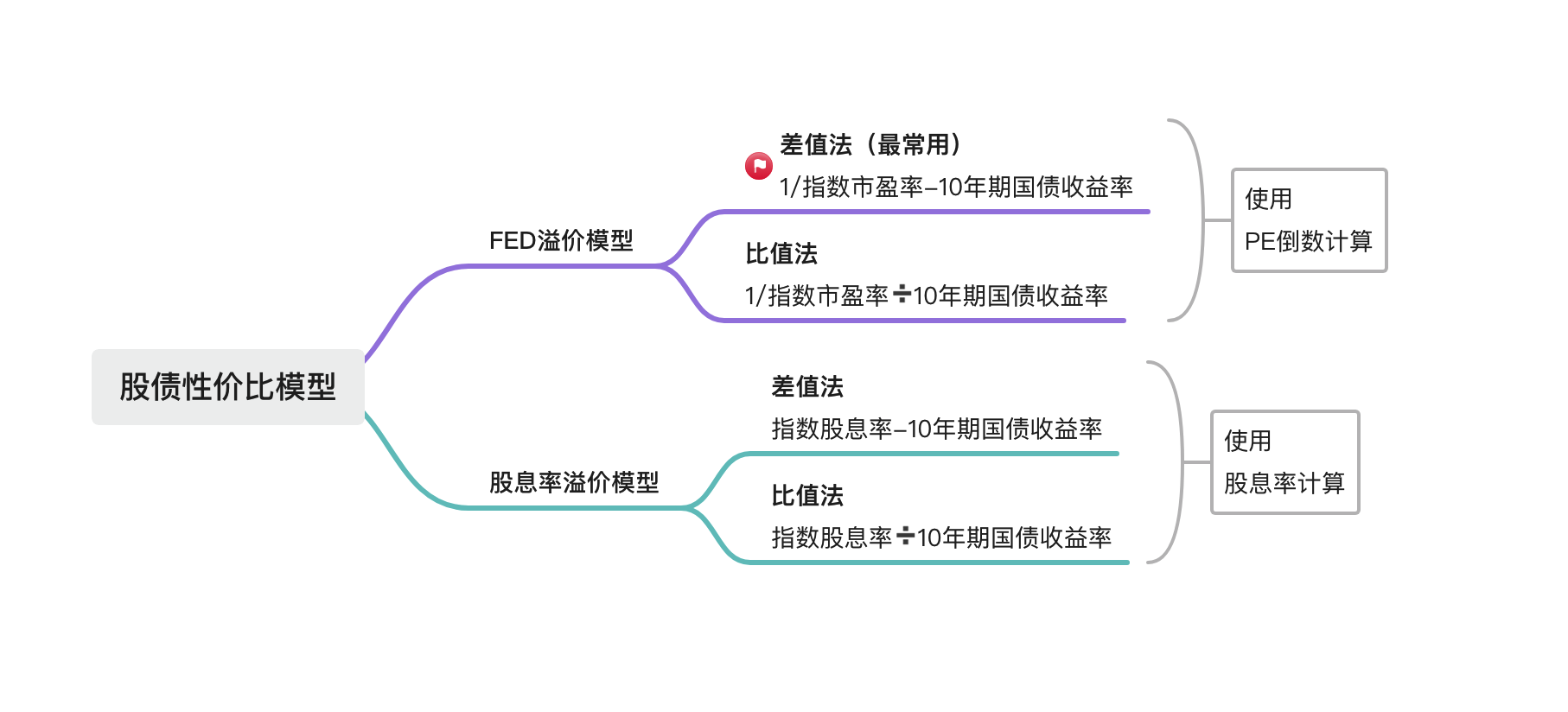

现在市面上关于股债性价比的模型一共有两种,如图:

市场上,这两个指标均有使用,其主要区别在于对上市公司留存收益的处理。股息率是投资者持有股权实际获得的现金回报率,而PE倒数既包括持有股权的现金回报,也包括企业留存收益的运用(这也是股东权益的一部分),可视为股东选择将收益继续投向公司。现实中大A有相当多的企业并不发放股利,尤其是偏向于成长类的公司,因此使用PE倒数构建股债性价比更具代表性,而在历史数据上,股息率更具稳定性。所以如果希望在股债择时中获得更佳性价比和更小的波动可以考虑使用股息率溢价。

减法和除法差异主要在于股债性价比对两个指标的弹性上。使用除法构造股债性价比时两个指标对于性价比的影响不稳定(弹性较大),且处理收益率数据时我们更习惯用减法(利差)而不是除法(变化率)来衡量。因此推荐使用减法构造股债性价比。

注:

市盈率(PE)

定义:市盈率是指股票市场价格与公司每股收益(EPS)的比率,是衡量股票价格相对于公司盈利能力的指标。

计算公式:市盈率=(股票市场价格/每股收益(EPS)

股息率(Dividend Yield)

定义:股息率是指公司每年支付给股东的股息与股票市场价格的比率,它代表了投资者通过持有股票所能获得的分红回报。

计算公式:股息率=(每股股息/股票市场价格)×100%

差值法

用股市指标减去债市指标,得到的差值越大,表明股票相对于债券的吸引力越高。

比值法

用股市指标除以债市指标,得到的比值越高,同样表明股票的吸引力越大。

在实际应用中,差值法更为常用,尤其是在十年期国债收益率较低时,比值法可能会导致数值过高,不利于比较。

指数选择

指数一般采取沪深300,也可根据需求选择其他指数。

二、股债性价比应用

股债性价比具有均值回归的特点,特别是当该指标位于平均值上下两倍标准差这类极端位置时,会快速向均值回归,对于中期择时有较好的指示意义。如当前FED正向偏离FED均值,此时标准差越大则股市越具有配置价值,如当前FED负向偏离FED均值,此时标准差越大则股市越不具有配置价值。

一般来说,当前fed正向偏离度超过2倍标准差时,股市具备一定的投资价值。(也可根据当前股债2性价比所处的百分位来判断)

普通用户工具推荐使用好买基金的股债性价比工具,做的全面可自由设置的指标较多。或者也可以选择天天基金、雪球基金等股债性价比工具。

上图为「好卖基金」截图

参考:中信证券股债性价比指标详解

本文由 @追求者 原创发布于人人都是产品经理。未经作者许可,禁止转载。

图片来自Unsplash,基于CCO协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益