百亿价值高净值客户画像与打分模型及CDP功能地图

本文将深入探讨如何通过数字化营销策略,特别是利用客户数据管理平台(CDP)和高级分析模型,有效提升针对高净值客户的服务质量和营销成效,从而帮助金融机构实现持续增长。

2024年金融机构缺乏产品竞争力、产品同质化的背景下,线上线下普通流量增长乏力,数字化营销整体趋势由粗放型经营转向精准营销,用高价值产品(产品结构)和高客单价(高净值用户)来突破增长困境。

接下来我将由业务背景、项目执行、产品设计三方面来分享金融机构做高净值用户数字化营销的解决思路。

一、业务背景

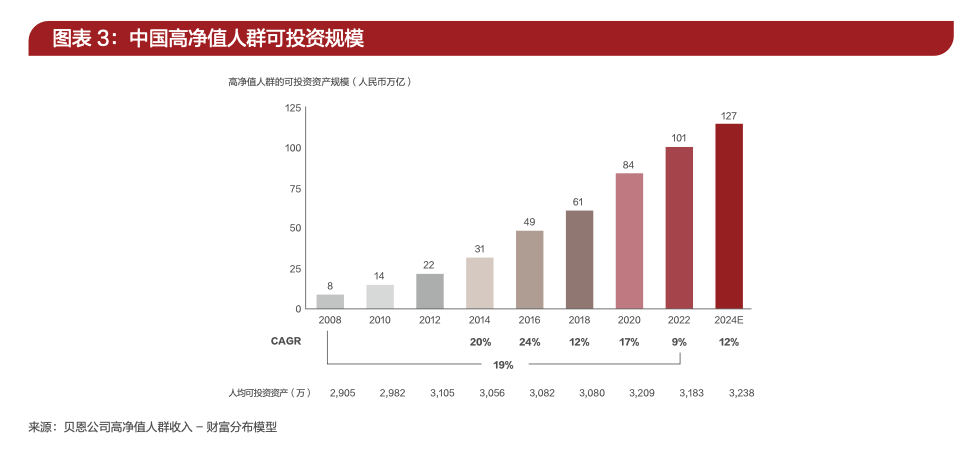

用户基数大&可投资比重高:高净值客户通常是指那些拥有较高个人资产净值的个人,这些资产通常包括现金、股票、债券、房产、投资基金和其他投资产品等。

根据招行《2023年中国私人财富报告》,2022 年,可投资资产在 1,000 万人民币以上的中国高净值人群数量达 316 万人,人均持有可投资资产约 3,183 万人民币,共持有可投资资产 101 万亿人民币。

例如私人银行的客户门槛可能从100万美元到500万美元不等,家族办公室的准入门槛是300万人民币。

(图:可投资资产规模高)

用户占比低&线上化率低:虽然整体基数超316万人,且对金融机构盈利贡献价值超20%,但用户占比不到1%,且参与机构线上活动、权益行权比例低(信托、税务、子女教育、就医绿通、私家律师、高端体检、海外第二诊疗等)。

依托埋点日志、业务系统数据采集数据有限,用大数据及算法模型提供高净值用户的客户画像及标签模型存在天然局限性,在设计CDP功能时,应整合线下人工数据,构建全面的用户/客户/企业标签体系,并实现统一的”one ID”服务,以提供全域的实体画像服务。

二、项目执行

对高净值客户的画像指标分析、客户数据管理平台及营销自动化实现,在宏观上需要对营销业务的本质,企业的数字化建设的现状、基础、诉求有所了解,从而构建合适的实现路径,而不是一上来就造火箭。

1. 画像效果量化的挑战

- 现状评估与领导沟通: 由于高净值客户样本稀缺(占比不足1%),量化画像效果面临较大难度。必须深入了解当前情况,并争取到各方领导的理解和支持。

- 线上化率提升:当前线上化率较低,需要采取措施提高这一比例,以便更好地收集和分析数据,例如,通过报表和已有系统进行oneid撞库来搜集已客户的数据。

2. 对齐目标

- 客户画像特征分析:对2020年及之后的新承保保单客户进行深入分析,识别其画像特征。

- 私人银行客户关联性研究:探索新获客高净值客户画像与私人银行俱乐部会员的关联性,以识别那些更可能成为私人银行客户的画像。

- AI名单推荐参数:为AI名单推荐系统提供关键参数,以支持后续的精准营销活动,包括电话营销、个人拜访和会议营销等,为后续的名单推荐、自动化营销策略执行提供基础。

3. 分阶段执行

我们把金融机构数字化营销分为了三个阶段:

- 起步阶段:有数据报表可看

- 增长阶段:自助式分析、精准营销

- 成熟阶段:通过精细化运营和AI推荐系统,进一步提升营销的个性化和智能化水平。

综上,我们项目处于增长阶段,当前要做的是:建数据:CDP数据平台中的360度客户画像,下一步成熟阶段,我们要做模型:AI客户价值打分、预测模型;搭功能:营销自动化管理MAM。

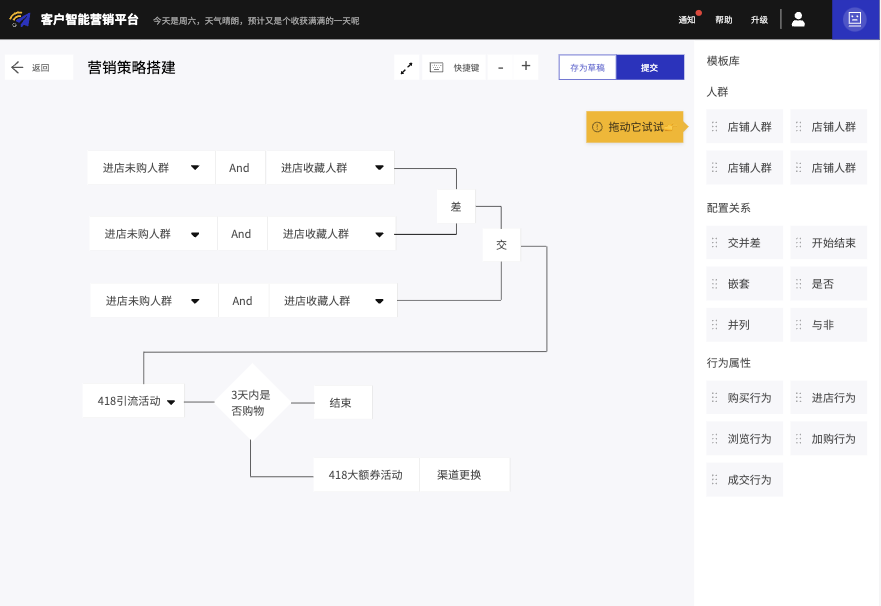

(市场营销平台搭建架构图)

三、产品设计

在第二步项目执行阶段我们已经知道要做的事项了,那么在产品设计阶段我们就要把功能进行落实:

1. 数据整合

1)客户数据:oneid打通,并对客户进行定义,例如从关系维度而言:客户分为知道你、好奇你、好感你、购买你、推荐你,系统进行无差别全渠道数据数据采集;从身份维度而言:客户分为潜在、线索、商机、已购、忠实,系统进行客户行为追踪打分。

2)系统数据:可以分为直接信息、间接信息、管理信息,针对无法直接采集的信息需要要录入口,例如KYC表通过OCR识别形式进行快速填充,机构客户经理或产品经理进行完善。

(1)直接信息(客户直接和我们在各个端的交换产生的信息)

基本信息、理财数据、资产配置信息、保单属性、理赔标签、线上活动、线下活动行权数据(客户服务、健康服务、私行服务)、埋点数据等

(2)间接信息(销售或者客服人员填入)

KYC、代理人、活动预填信息等

(3)管理信息

归属,判断,分类,分级,标签等

2. 标签画像

标签的实质是通过对客户数据的直接提取或综合处理,形成的特征集合。我们之所以将特定信息整合为标签,是因为标签在实际应用场景中的需要,例如决定是否在公共领域中积累数据,是否限定某次推送信息的受众范围,这些场景要求我们在客户资料中创建多样化的标签。

大厂或SaaS平台的营销工具支持自助式的数据源接入、标签接入、标签管理与推荐,提供平台化的能力,为画像基础层筑基。但在金融机构,这块涉及到隐私计算的内审合规性及时效性。

在金融领域,隐私计算技术虽然从技术层面解决了跨领域数据合规使用的问题,并处理了数据使用权的分配,但并未完全解决用户授权的问题。

隐私计算作为一种技术中立的工具,目前还没有专门的法律文件对其合法性进行明确的承认和规范,所以在金融机构内部——尤其《个人信息保护法》的出台——会让第三方数据接入在内审这关就被pass,所以很多时候只能螺狮壳里做道场。

另外,大厂(例如蚂蚁)的隐私计算需要密文计算,10亿+的数据量需要T+1的时间返回结果,对于实时性较高的场景,例如活动营销,存在壁垒。但是,也无需悲观,业务方可以用外部数据更合规的满足查询、统计和建模等方面的需求。

(火山引擎的标签可视化管理)

3. 用户分群

- 用户可以选择目标受众:提供基于规则组合和自助上传的分群方法,以精确、迅速地识别并圈定目标用户群体。

- 动态管理用户群体:支持分组管理、实时监控群体任务状态和趋势,实现对用户群体的灵活控制。

- 深入分析群体特征:通过深入分析,揭示目标群体的多维度特征,识别关键属性,为业务发展提供洞见。

(类似规则引擎的营销策略页面)

4. 模型打分

当前的AI大模型是不完美的,我们产品经理接受不完美,利用不完美。针对高净值用户的样本少,初始参数少,产品经理需要事先对齐较好的初始参数,可以让算法小伙伴根据已有的标签和数据喂出一个好的模型做好训练集,其中产品经理做好评测集整合工作,优化这个函数黑盒。

1)模型标签构建

系统配备了丰富的机器学习工具,助力用户进行数据建模,并创建相应的模型标签

2)金融行业特定模型

利用先进的算法和模型,实现潜在客户识别、客户流失预警和回购行为预测,推动数据智能应用

3)相似人群拓展

提供基于种子用户群体的智能算法评估,帮助企业发现具有相似偏好和特征的潜在客户群体

王小川:

大模型你没给它一个输入的时候,它的输出是不确定的,他不是用一个词一句话就能讲完的。所以这个时候的话,很难用一套演绎规则去讲清楚这件事情。我们讲的逻辑是在做演绎的这个时候你怎么办呢?你得把它拆解开,是变成一堆的评测集。所以这个产品经理他的要求不只是能够去定义这个产品,要把定义的产品转化成后面的一个评测集。也就是说你最后对于这个模型在什么输入上给什么这种输出给出一个测试的集合。

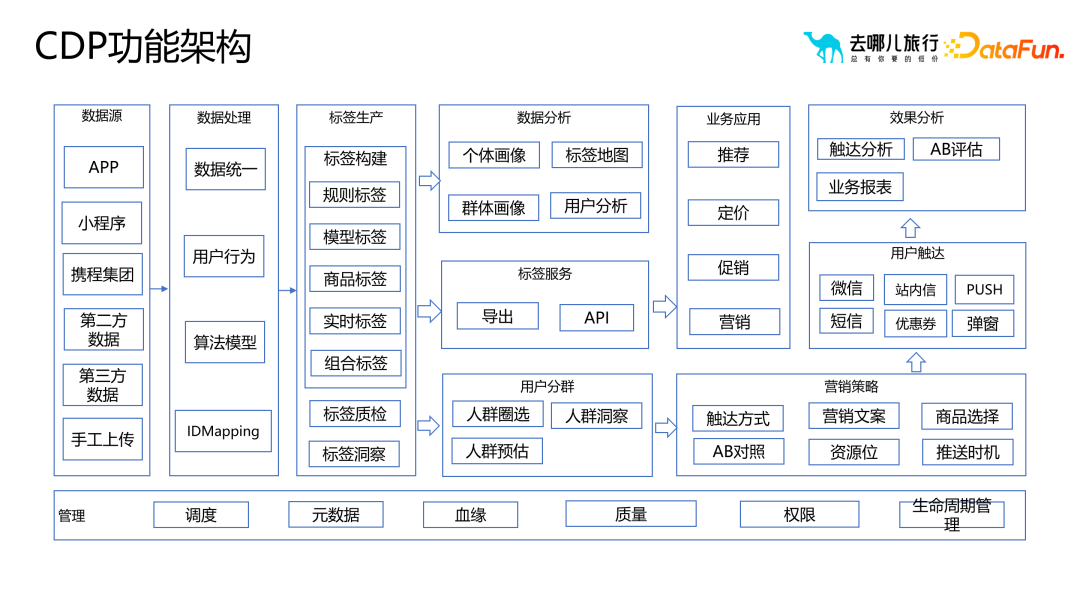

最后分享一个CDP功能全景图,后续的应用场景我会在其他文章中分享,谢谢大家的阅读。

(CDP营销管理功能全景图)

本文由 @AI营销先锋派 原创发布于人人都是产品经理。未经作者许可,禁止转载。

题图来自Unsplash,基于CC0协议。

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益