业财产品看财报,以奇富科技、联易融聊聊如何通过财报了解一家企业

业财产品每天都和财务数据、财务报表打交道。财务报表里到底有啥信息呢?怎样利用这些信息去了解企业的发展情况和业绩好坏呢?

一、公司概要

公司介绍

了解一个公司,先要了解公司做什么的?有什么优势和行业地位。

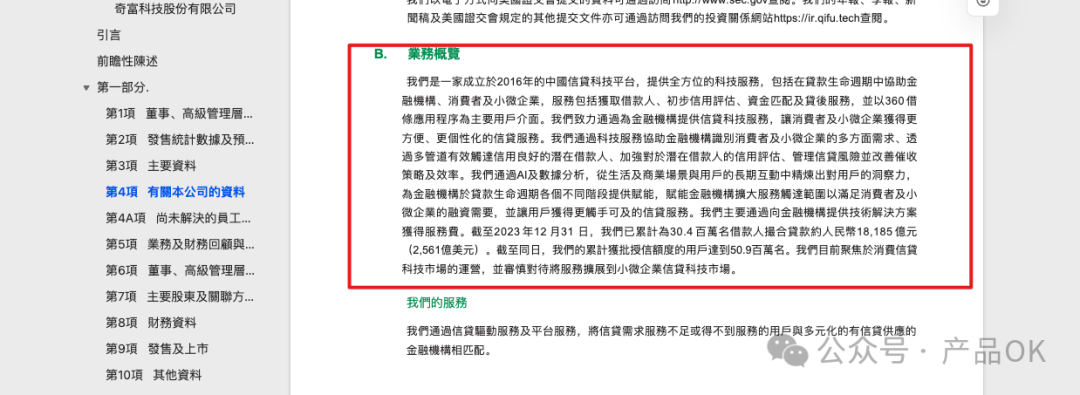

通过奇富科技财报中“有关本公司资料-业务概览”可以看到如下资料:

可以看出:奇富科技作为港股第一的信贷企业,主要是通过信贷、平台服务,解决借款者和资金方之间的匹配问题,主要是在做toC的业务,目前累计贷款规模1.8万亿。

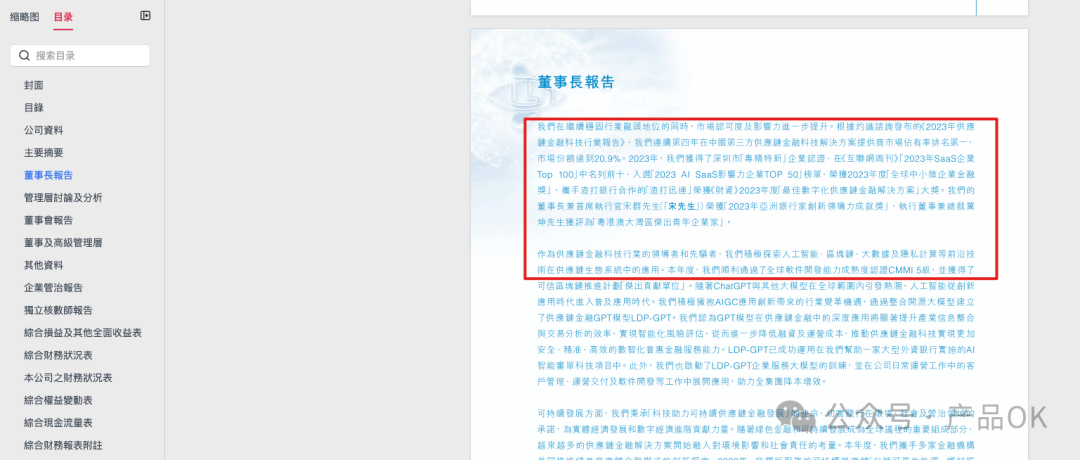

通过联易融财报,可以看到如下资料:

联易融作为头部供应链金融科技解决方案提供商,主要针对供应链金融科技行业,提供SaaS化服务。

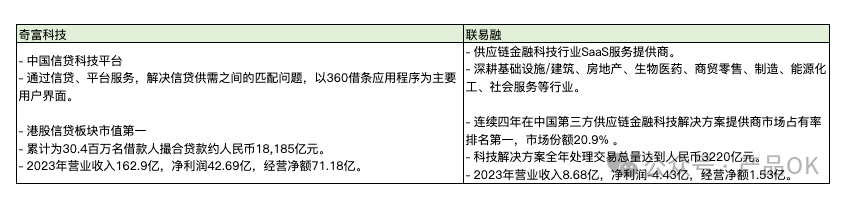

整理可以得到公司主要业务、所在行业和行业地位:

可以看到两个企业都是头部企业,奇富科技的业务包括信贷、平台服务;联易融的业务主要在SaaS解决方案板块。

主要服务及收入分布

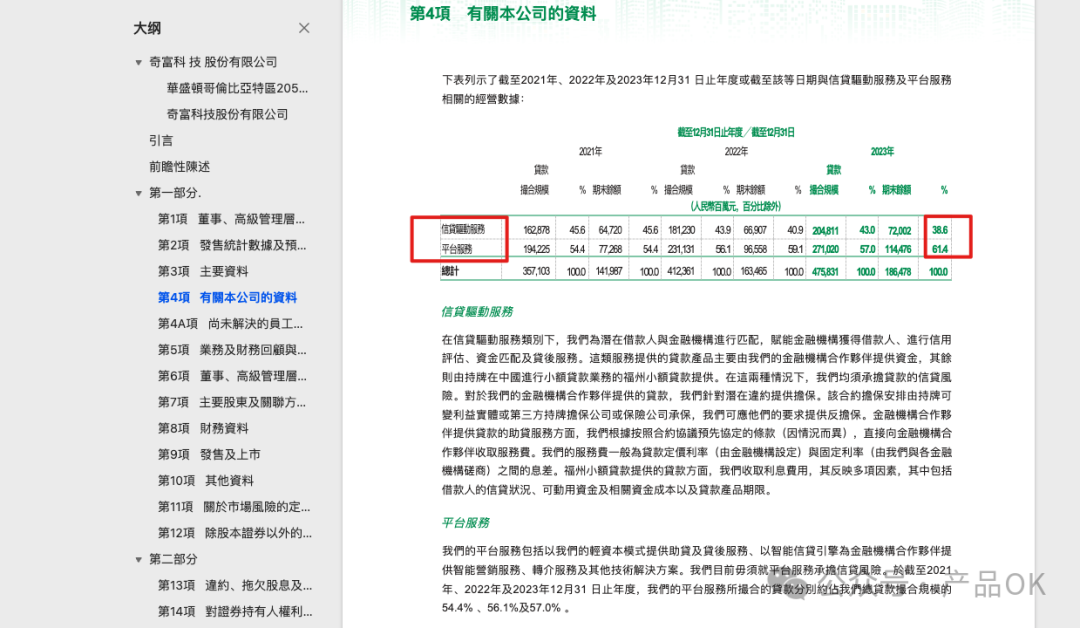

从“有关本公司资料-业务概览”可以进一步看到奇富科技的主要业务如下:

主要是信贷驱动服务、平台服务2大业务模式:

1)信贷驱动服务:在借款人与金融机构进行匹配,赋能金融机构获得借款人、进行信用评估、资金匹配及贷后服务。提供自有资金放款/联合贷服务,收取利息担保费、服务费。占比约40% 。

2)平台服务:以我们的轻资本模式提供助贷及贷后服务、以智能信贷引擎为金融机构合作伙伴提供智能营销服务、转介服务及其他技术解决方案。收取科技服务费。目前不承担担保责任。占比约60%,其中:

- 轻资产模式:透过覆盖整个贷款生命周期的技术驱动服务,促成潜在借款人与我们的金融合作伙伴之间的借贷,包括借款人获取、信用评估的技术赋能,以及包括贷款履约情况监察及贷款催收在内的贷后服务。收入为向金融机构合作伙伴收取的服务费。

- 智能信贷引擎(ICE):将潜在借款人与我们的金融机构合作伙伴进行匹配,并协助金融机构合作伙伴对借款人进行初步信贷筛选,但不提供预先信用评估。从金融机构合作伙伴赚取预先商定的服务费,毋须承担信贷风险。

- 转介服务:借款人被某金融机构拒绝后,平台按行业惯例主要向其他网络借贷公司提供转介服务,从中赚取转介费。

- 其他技术解决方案:为金融机构提供本地部署、模块化风险管理SaaS 。帮助金融机构合作伙伴获取借款人并改善信用评估结果。收取相应的技术服务费或咨询费。

奇富科技的主要服务,是典型的,除了自己做信贷服务,承担信贷风险外,第二板块由轻资产模式的平台服务作为补充,降低风险同时,充分应用金融科技能力进行营利。

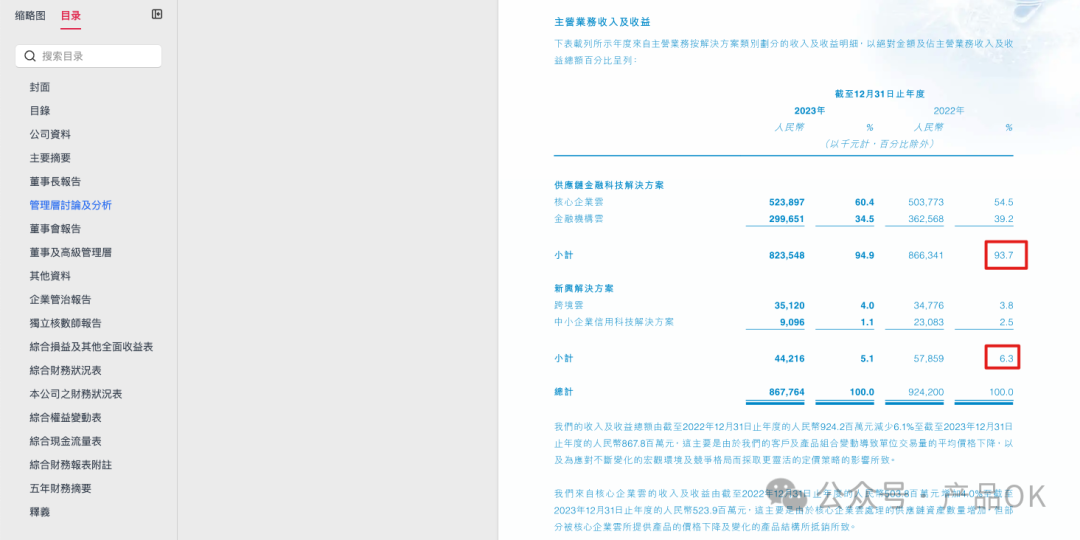

从联易融财报“董事长报告-分板块业务表现”可以看出:

可以看出联易融主要提供SaaS服务,其中包括供应链金融科技解决方案(94%)、新兴解决方案(6%):

1)供应链金融科技解决方案

- 基于核心企业信用,提供云原生科技解决方案推动了供应链支付和金融流程的数字化,主要营收来源。

- 多级流转云业务,基于区块链的多级流转电子确权认证产品,已成为市场认可的通用型解决方案。2023年处理资产总量为人民币1368亿元,同比增长82%。

- ABS、AMS云业务,2023年处理资产总量分别为人民币644亿元,270亿元。

- e链云业务,2023年处理资产总量为人民币804亿元。

2)新兴解决方案

- 跨境与国际业务:携手amazon、shopee等全球平台拓客,为中小企业提供一站式综合数字化跨境贸易融资服务。

- 中小企业信用科技解决方案:基于线下商户数据的信贷业务,如直播小微商家交易、物流、结算等数据驱动的供应链融资业务。2023年成功助力500家小微直播电商获得了超过人民币679百万元的融资。

可以看出联易融以SaaS服务为主,本身不提供资金进行放款,但为信贷参与者提供多种金融玩法提供工具支持,包括基于核心企业信用的供应链支付、金融流程数字化,多级流转云业务、ABS、AMS云、e链云。在新兴解决方案方面,从跨境业务、中小电商企业两个方面入手。

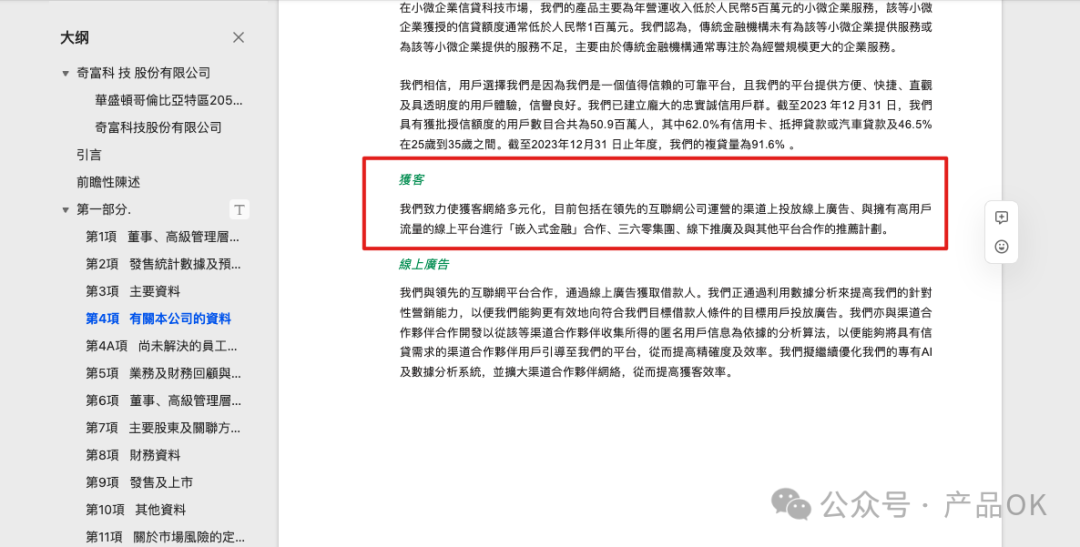

营销模式

从奇富科技财报可以看到,其主要的营销模式如下:

- 线上广告:与领先的互联网平台合作,通过线上广告获取借款人。

- 嵌入式金融模式:截至2023年12月 31 日,我们与合共38个领先线上平台合作,嵌入式金融已成为重要的获客渠道。

- 三六零集团渠道。

- 线下推广及借款人推荐计划:在特定地区及就特定产品推广产品及服务。此外,我们继续通过借款人推荐计划获取新用户。

属于典型的模式,也值得同类其他信贷企业参考。

核心竞争力

从奇富科技财报中,描述其核心竞争力如下:

1)吸引和留存借款人的能力

主要受用户群体扩大以及平台借款活动增加所推动。未来增长将继续取决于客户留存、拉新。

借款人复贷是未来增长的重要环节。截至2023 年12 月31 日止年度的复贷量为91.6% 。

2)有效管理风险的能力

3)与优质金融机构合作伙伴维持合作关系及资金来源多样化的能力

4)优化成本结构的能力

5)贷款表现数据:90天+逾期率,连续三年低于3%,180天+逾期率,连续三年不超过3.5%。

从联易融的财报中,描述其核心竞争力如下:

1)客户营销。

2)探索人工智能、区块链、大数据和隐私计算等前沿科技在供应链生态系统中的应用,建立了供应链金融GPT模型LDP-GPT,应用于客户管理、运营交付、软件开发等,助力降本增效。

奇富科技和联易融作为信贷企业和科技企业的代表,它们的发展战略确实体现了各自领域的不同侧重点。

奇富科技未来将专注于获客、留存、风控和生态合作,以增收和控制风险。联易融则在快速获客和提升客户价值的同时,将拥抱前沿技术(如人工智能、区块链)以降本增效。

二、重要事项

是否有大股東/核心管理人員增持/減持

奇富科技,前十大股东整体增持,说明整体看好未来投资价值。

联易融,22-23年大部分股東未增持/減持,24年出現部分股東減持情況,需要注意。

三、管理人员、员工情况

高级管理人员变动

如有高级管理人员离职,需要关注。

目前对比22年及23年财报,均无核心成员变更。

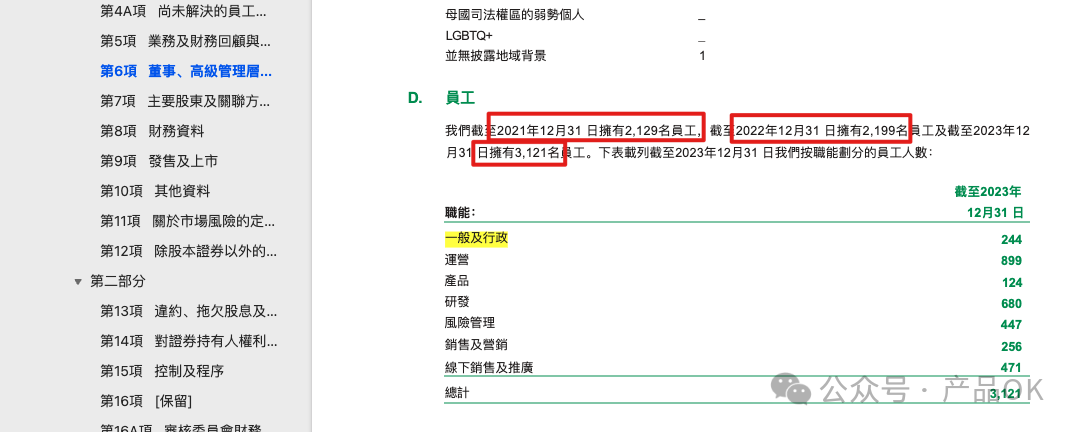

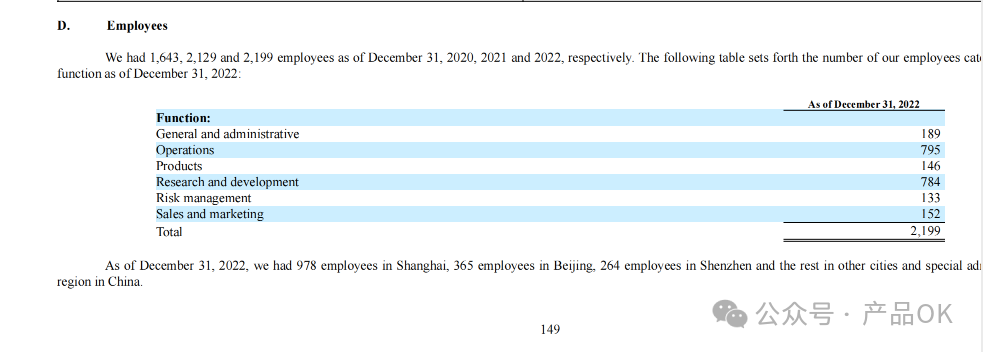

员工数量、人均工资

从奇富科技2022(上图英文年报)、2023年财报可以看到,整体员工数量增加,其中研发减少,销售人员明显增加,预估处于扩张状态。

从联易融财报看,虽未公开员工数量,但从员工薪资和投入看,整体薪资降低,研发、销售、行政成本均降低,非发现明显扩张表现。如预计1000员工,人均工资41万/年,属于合理数据。

四、合并资产负债表

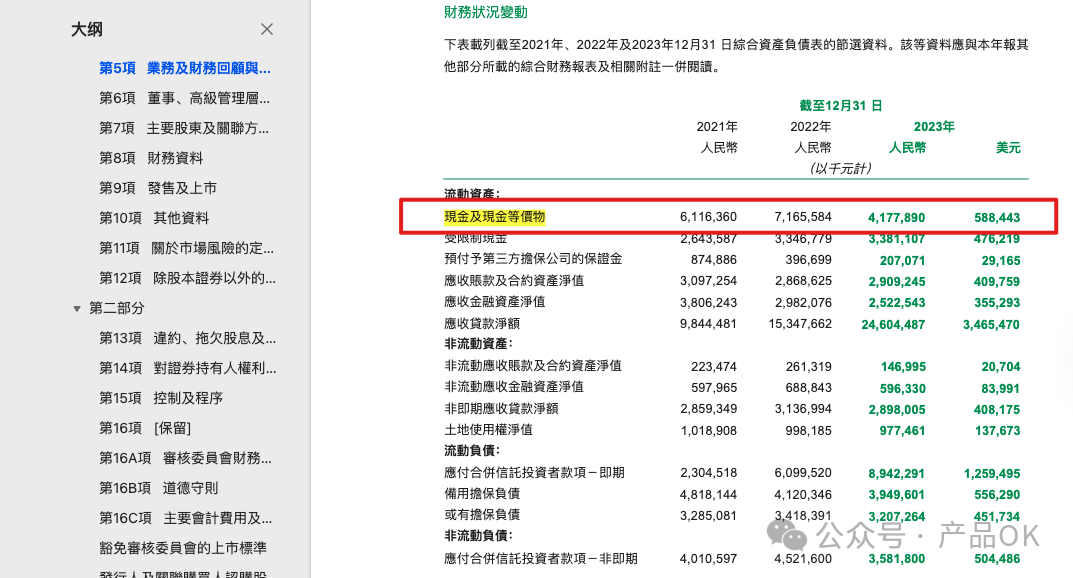

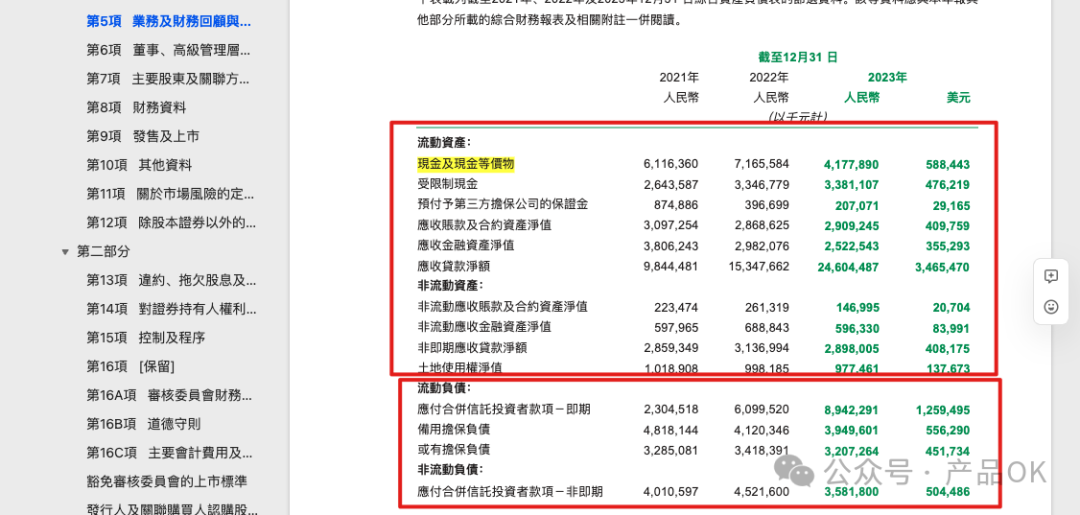

现金占比是否健康

从奇富科技财报可以看到:

1、2022年到2023年,现金金额从7,166百万减少至4,178百万,现金占比急速下降,从23%至13%,是由于表内借贷现金使用增加导致 。

2、负债中,短期借款明显增加,主要是由于表内贷款量增加。

3、整体来说,现金占比在13%,还是不错的。

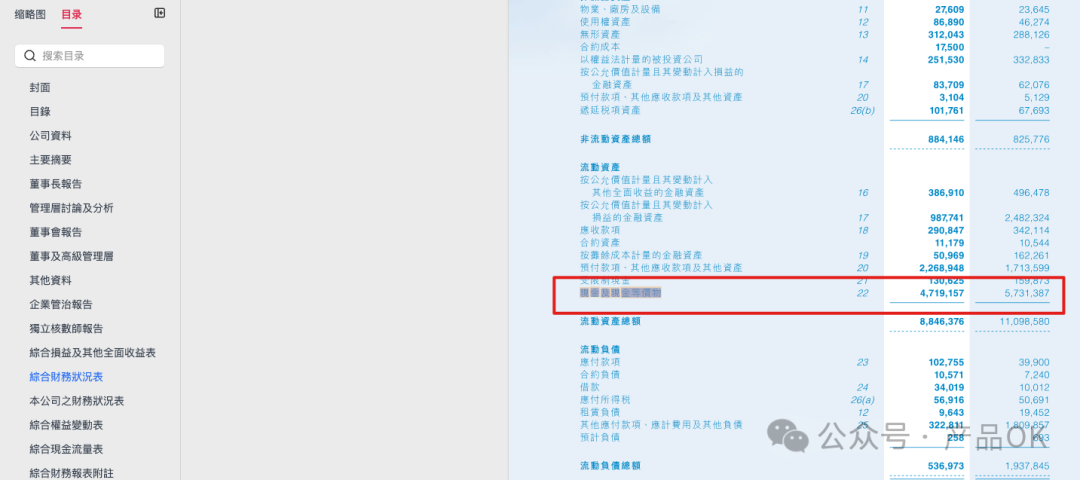

从联易融财报来看:

1、2022年到2023年,现金金额从5,731百万减少至4,719百万,现金占比从48%至41%。

2、下降不多,现金占比健康度不错。

通过资产辅助判断是否有被低估可能

使用资产减去负债,可以得到220亿净资产,目前奇富科技总市值363亿人民币,未被低估。

同理,看联易融的财报,目前净资产91亿人民币,市值33亿元人民币,有被低估可能。

五、合并利润表/现金流量表

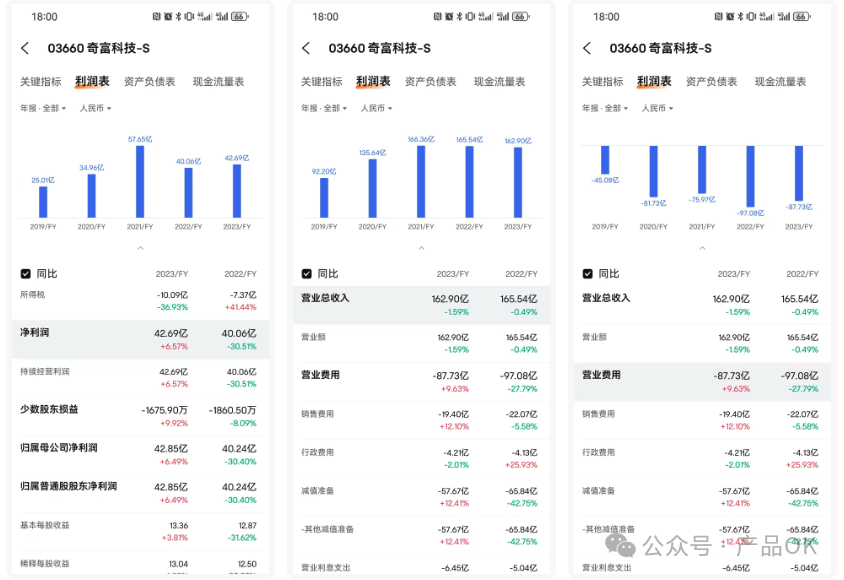

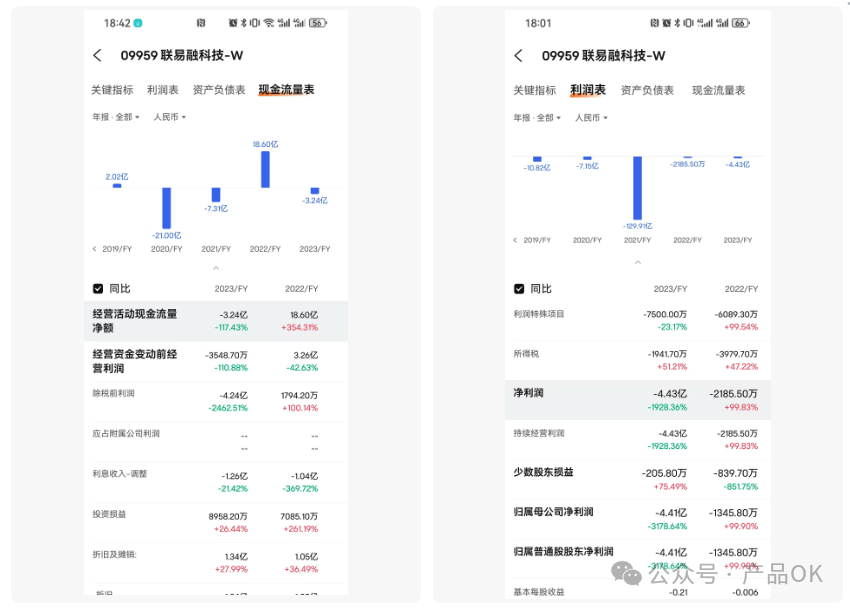

直接从富途牛牛查询,可看到:

1、净利润:2022年减少,但相较整体有所增加,表现较好。

2、营业收入:2022年开始,有微小减少

3、营业成本:2022年增多,23年有所控制,22年主要因为减值准备导致。

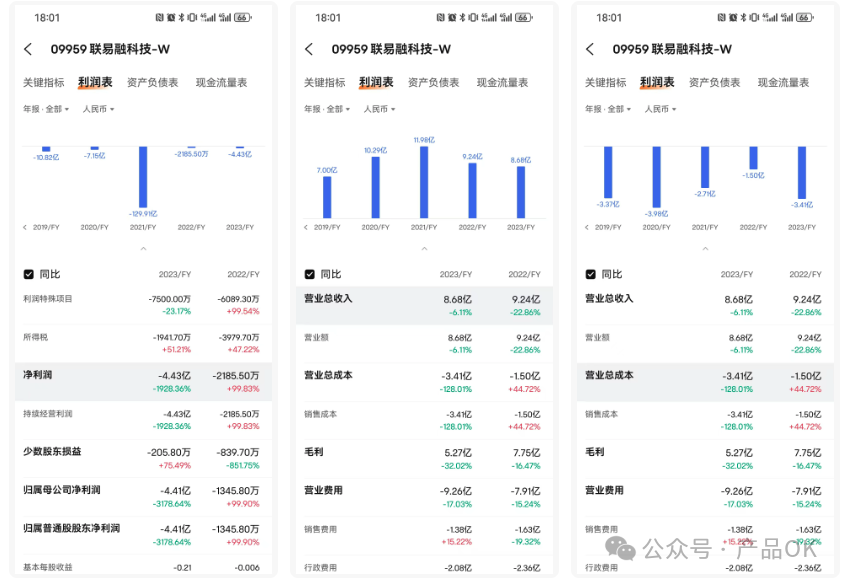

可看到联易融的情况:

- 净利润:逐年亏损,22年亏损最小,23年亏损增多,无法长期保持。

- 营业收入:从22年开始减少,23年继续减少。

- 营业成本:逐年增加,主要在于研发、行政、减值导致。

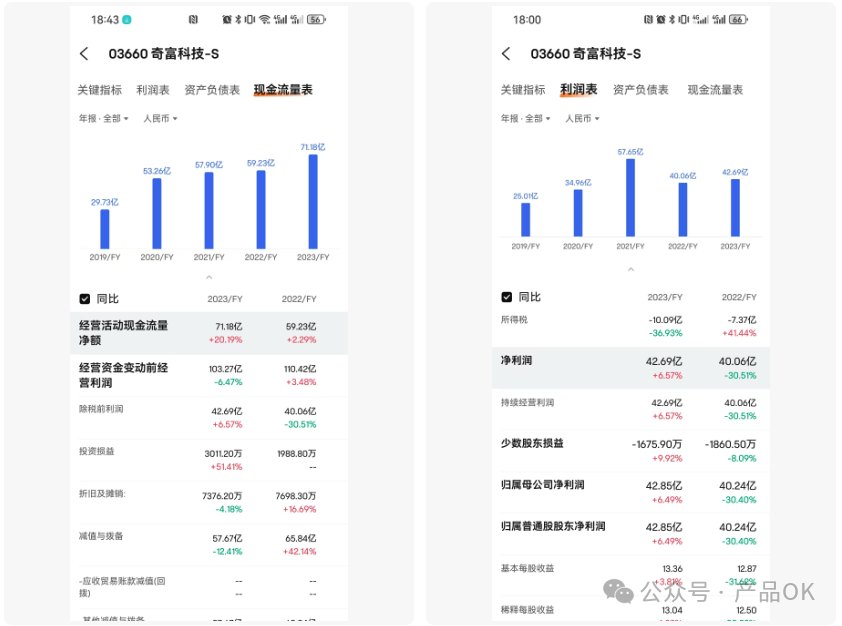

利润质量

从财报看,奇富科技的经营活动产生现金净額大于净利润,利润质量较好,有持续盈利能力。

从财报看,联易融2023年经营活动产生现金流量净额小于净利润,且均为负数,质量一般。

作者:产品OK,微信公众号:产品OK

本文由 @产品OK 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

该文观点仅代表作者本人,人人都是产品经理平台仅提供信息存储空间服务。

- 目前还没评论,等你发挥!

起点课堂会员权益

起点课堂会员权益