证券投资,四个维度具象用户画像

对于证券投资机构来说,新业务的开展以及新产品的研发都需要对用户进行详尽地调研。就像投资界常说的:“股票交易盈利的本质是把别人的钱揣进自己的口袋。如果你上了桌子都搞不清楚对手是谁的话,下场会非常惨。”,对用户人群进行分析,多维度形成用户画像十分重要。

根据市场经营主体不同,咱们将证券投资相关行业分成5大类——即证券监管机构、证券交易所、证券业协会、证券投资机构以及中介咨询服务行业。

目前,市面上大部分证券相关企业都在从事中介咨询服务。因我司业务主体发生调整,新产品商业化实现发生变化,需要重新调研证券投资用户。

本篇,笔者将展开证券投资用户人群分析,从多方维度数据结论组成用户群体画像,并就未来行业内用户群体变化展开一定的拓展。

证券投资界常说:股票交易盈利的本质是把别人的钱揣进自己的口袋。如果你上了桌子都搞不清楚对手是谁的话,下场会非常惨。

那么,实现产品的商业化也同样如此,没有详尽的用户调研分析,下场也非常惨。

一、预设用户群体

在做用户分析前,笔者通常会进行一场自我头脑风暴,在脑海中搭建用户画像。

这种方法一般称为MECE分析法头脑风暴法。

MECE分析法有两个步骤和两个原则:

两个步骤:

- 确定问题所在;

- 寻找切入点。

两个原则:

- 完整性:指在项目分解工作过程中,保证每个项目工作包的完整性。

- 独立性:指强调项目与项目之间具有独立性。

1. 需求力划分用户类别

从需求角度分析,咱们可以将证券市场投资用户分为:潜在投资用户和刚性需求用户。

投资的本质是为了获利,交易平台、咨询内容等则是投资获利的工具,通常在形式上表现为:能够快捷地实时查看股票行情和进行交易,以及有社交场所(论坛)可以进行交流、讨论、学习,形成自己的投资方法论。

潜在投资用户:有兴趣未投资用户&曾经投资过目前未投资用户。

- 有兴趣未投资用户特征:通常对证券行业没有较为清晰的认知,甚至不知道如何开户,且对股票知识的了解不足。这类人通常是学生党,或刚入职场的新人——没有足够的经济基础,对操盘买卖不熟悉不了解。

- 曾经投资过目前未投资用户:往往曾在证券行业受到伤害,不仅未赚到钱还赔出去不少。或者,目前手头没有结余资金。

刚性需求用户:根据投资资金量进行用户划分:10万以内资金–小散;10-100万资金量:中散;100以上资金量:牛散。

- 小散用户特征:曾经在股民中占相当一大部分。这个群体用户往往炒股时间不长,没有自己的一套理论方法,没有固定的信息渠道来源。对小道消息热衷,往往道听“隔壁老王”说哪支票有潜力。除了信息面狭窄外,对技术面了解也不多,无法对较复杂的技术图谱进行分析。

- 中散用户特征:中散群体在广大投资人中算是有见地的,普遍证券知识丰富,技术流娴熟,搞得定KDJ、MACD,时常关注财报以及全球大势。这类用户往往是有多年经验的老股民,对股票市场有一定的了解,炒股也有一套自己的体系,信息的来源渠道广泛。

- 牛散用户特征:牛散群体比中散要强,他们不仅有知识,更有渠道和消息,且团队作战行动迅速,往往在投资届中扮演收割角色。

2. 四个维度属性具像用户画像

除此之外,针对投资用户,咱们还可以从:静态属性、动态属性、投资理念、用户趋势等,四个维度对用户画像进行勾画,进行一次大胆的用户预设。

用户静态属性通常指:用户不常变化的基础信息,如性别、年龄层次、区域省份等信息。

- 在证券投资用户中,男性用户整体会比女性用户高。

- 年龄层次划分:30岁后经济基础较强,证券投资用户30岁后退休前比例较高。

- 经济越发达的地区,对于证券投资知识掌握度越高。

用户动态属性这里指:用户在操作App的使用体验习惯

- 根据手机出货量和年龄30岁以上具备财力,使用华为手机的人较多。

- 同花顺软件的市场占有率最高,人均使用时长和启动次数都是最多。

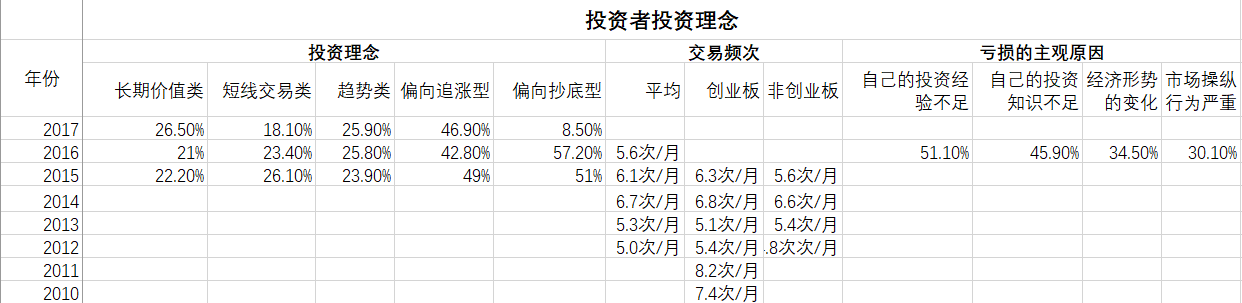

用户投资理念:投资风格

一般投资理念分为:长期价值类、短线交易类、趋势类、偏向追涨型、偏向抄底型这五类。

中国证券市场由于早期制度不完善,导致用户群体投机理念较重,偏向抄底型。随着市场越来越透明,监管越来越严格,更多人开始长期价值投资。

证券用户趋势走向:

参照美股历史上,散户越来越少,专业机构越来越多。咱们可以大胆的猜测国内证券行业也是同样的去散户的大趋势。

二、数据核对,去伪验真

用户分析如果仅仅停留在自我分析的层面,得到的永远只是“我以为”、“我觉得”,并不能真正客观反应市场上大多数用户的真实情况。所以,对自我头脑风暴产生的数据进行一番验证尤为重要。

这里,咱们将查阅三方数据和GOV官方进行交叉反复验真。

1. 三方数据源

这里,咱么有针对性的抽取了五款APP进行数据抽样比照——同花顺炒股、老虎股票、雪球、华尔街见闻、国泰君安君弘。

三方数据源来自:易观数据以及蝉大师(App安卓数据)。

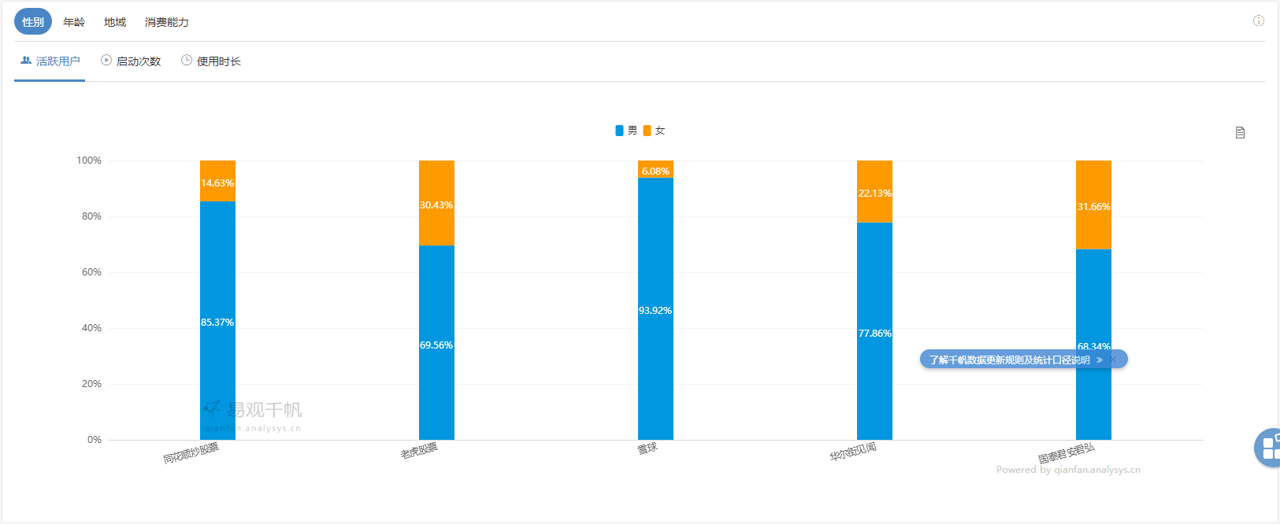

从上图易观数据中,咱们可以发现:

- 雪球用户群体中绝大多数为男性用户,仅只有6%左右的女性用户。

- 而在女性比例最高的国泰君安中,男女比例也基本维持在7:3,与咱们的预期基本吻合。

- 男性用户整体会比女性用户高,比例基本在7:3左右。

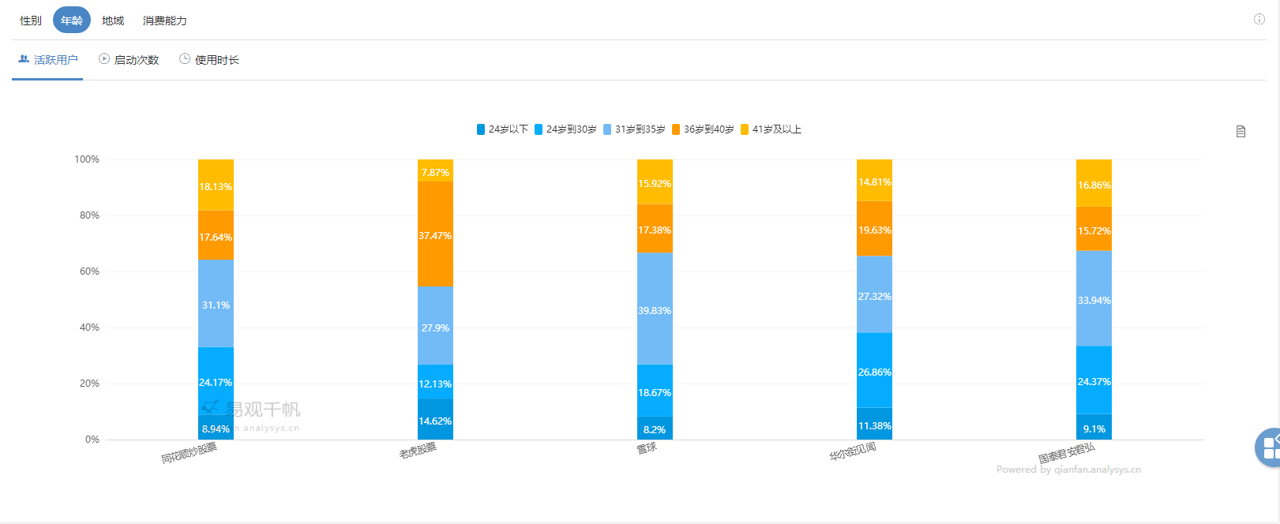

活跃用户的年龄层次,咱们可以从图中看到非常明显的规律:

- 31岁-35岁的用户群体在各大App中比例最高。

- 而从这个年龄层次面向上或面向下,用户比例都是在做递减趋势。

在App启动次数上,雪球作为论坛其启动次数、使用时长、用户活跃、留存率等比值都是最高的,这也符合论坛社区的特性高粘性高频使用情况。

当然在总体使用情况下,同花顺炒股作为目前最大的证券类移动App,其数据的绝对值均排名第一,符合先前的预设。

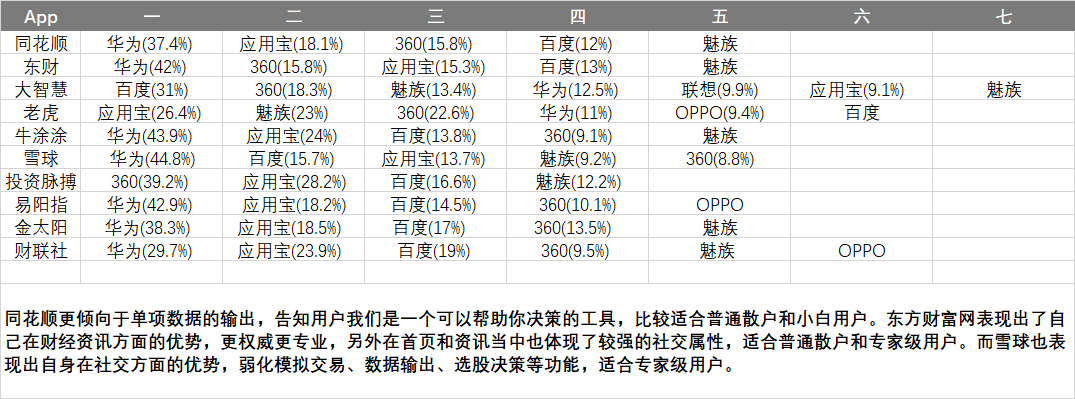

在下图蝉大师(App安卓数据)中显示:华为应用渠道的下载比例是非常高,基本吻合咱们对证券投资用户手机多数使用华为手机的预估。

其中应用宝的数据也一致非常高,这里咱们可以理解为腾讯在场景上投放了大量的应用宝。常见的App下载总会诱导有限下载应用,所以,这里应用宝渠道中数据量较大也不难理解。

2. 官方数据源

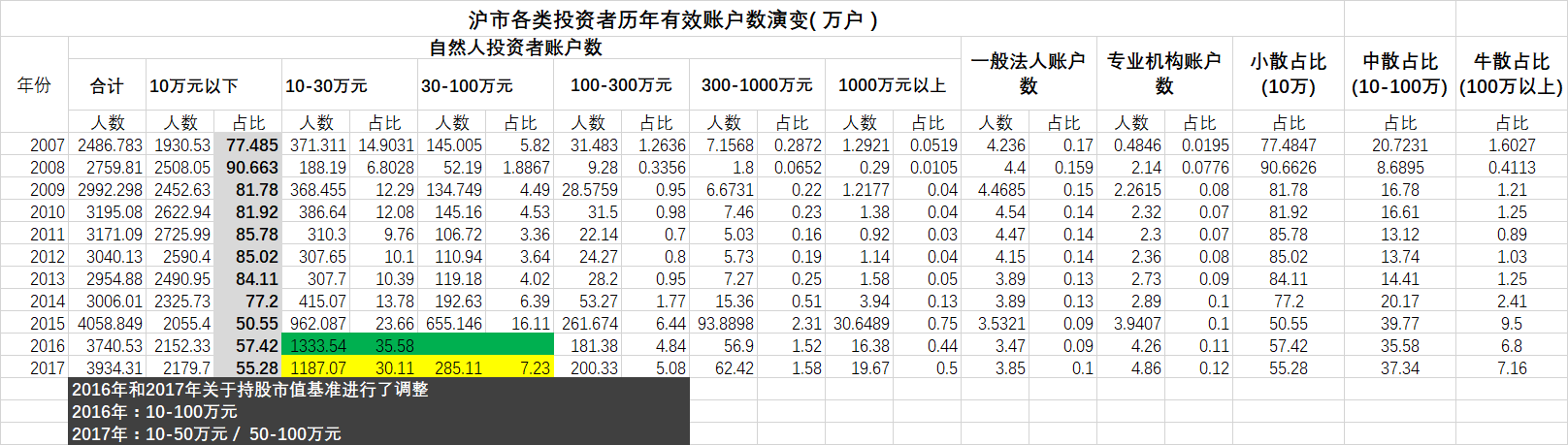

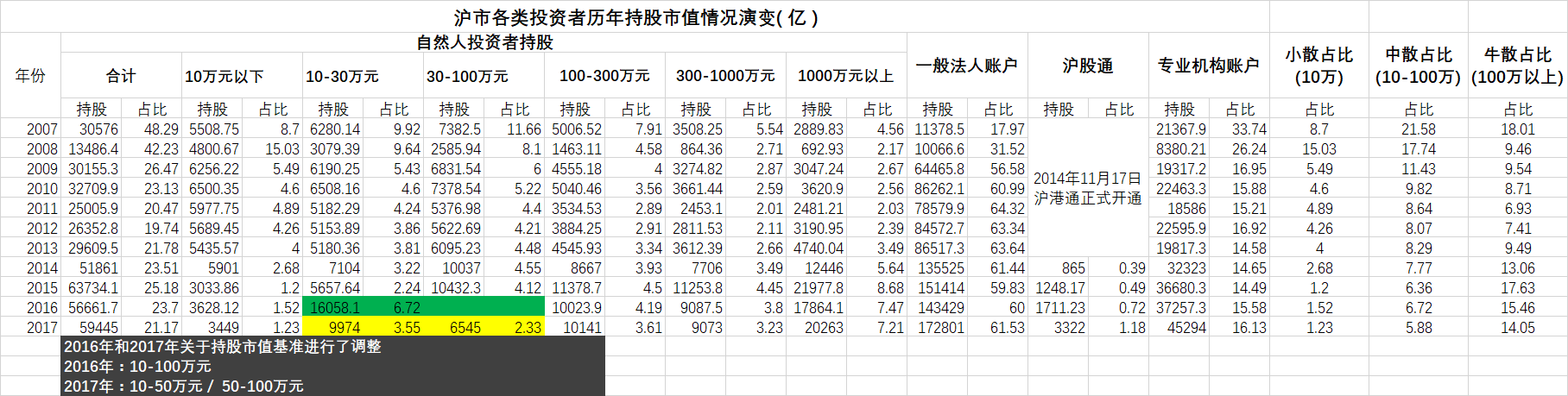

上交所于2008年统计年鉴中,第一次公布在沪市注册的分类账户数、分类持仓及利润数据。下面将就08年后每年公布的统计数据进行数据整理、数据清洗以及数据分析。

因为公布数据存在特定年份人群界定基数不统一的因素,所以将对持仓市值人群进行粗略的划分。

- 10万元以下的为小散户。

- 10-100万元的为中散。

- 以及持仓100万以上的为牛散。

专业机构指的是:各类证券、基金和专业投资公司。

这两类账户相对比较容易理解。

还有一个比较复杂的就是法人账户,咱们可以将其主要形式分为两种:

- 企业法人股:指具有法人资格的企业把其所拥有的法人财产投资于股份公司所形成的股份,比如:上市公司中由法人股东持有的禁售股。

- 非企业法人股:指具有法人资格的的事业单位或社会团体,以国家允许用于经营的财产投资于股份公司所形成的股份,比如:中央汇金、社保基金战略性配置的股票,也就是咱们常说的国家队。

历年账户数趋势(咱们将市值界定在10万元以内有效账户称为的小散):

- 很明显小散的人数占比在持续下降,2008年的人数占比峰值90.9%,到2017年下降到55.4%,可以说是腰斩了。

- 在绝对值上,2011年小散有效账户数达到峰值的2725.99万户,2017年下降到2179.7万户,降幅达到20%。

两项对于之下,可以初步判定小散用户在股市中的比列越来越小。

历年市值趋势

自然人投资者的总持股市值占比,从表中咱们可以看到:

2007年48.29%,2008年依然高达42.23%。但是到了2010年,占比突然断崖式下跌至26.47%,其中咱们还可以看到2012年为19.74%。

从基本面看:2008年一方面因为世界性进入危机;另一面大小非,大小限售股上升使得股市市值达到人民存款的一半以上的程度,泡沫刺破了自然大跌。

2012年,全球经济开始复苏,而中国上证指数年线极可能全球罕见地收出三连阴,成为全球表现最差的股市之一,行情自然也是极差的。

沪市100万以内的中小散户只占市值7%,基本边缘化。

小散用户的市值数据非常直观,直线下降。

小散用户从08年的15.03%市值占比直线下降到2017年的1.23%。再从绝对值上来看:17年小散3449亿的市值对比总市值28.1万亿来说,也是没有任何的存在感,完全没有挣扎的机会。

那么中散呢?

中散同样如此,毫无意外的被拍落,一路向下。

中散的持仓占比从2017年的巅峰市值占比的21.58%一直滑落到现在的5.88%。笔者认为中散群体在广大投资人中算是有见地的——普遍证券知识丰富,技术流娴熟,搞得定KDJ、MACD,时常关注财报以及全球大势。但是,笔者认为18年的股市中散应该受伤不浅。

不过咱们注意到牛散——也就是100万市值以上的散户,在15年有一次账户数以及市值的暴增。

这波指数的异动咱们可以理解为:2014年下半年到2015年上半年的政策牛市的刺激的结果。

但是,之后很明显也是向下滑动的。

牛散群体比中散要强,他们不仅有知识,更有渠道和消息,且团队作战行动迅速。2011年开始牛散的市值占比,和账户数占比都在迅速增长——从2011年的6.93%增长2016年达到市值峰值17.63%,不止翻倍,相信也应该是牛散的黄金月岁。

上图整体对比:其实2008年开始,股市的格局以及发现了变化。

08年之前的股票市场,自然人透着这持股占比高达40%以上,是彻彻底底的散户型市场。自此之后,每年开始稳步下降,另一面专业投资机构持仓占比,则从2007年的33.74%,剧烈下降到2009年的16.95%。

有人少就肯定有人多,一般法人持仓持续上升,从2007年18.0%,剧烈上升到2009年的56.6%。再思考一下,一般法人的账户特性,企业法人股和非企业法人股,笔者相信企业法人股大概率早就早早的准备奔现,剩下的大概率应该是非企业法人股成分。

总结起来,根据上交所年鉴数据显示:咱们可以非常明确,中小散户逐步消失的一个大的趋势。

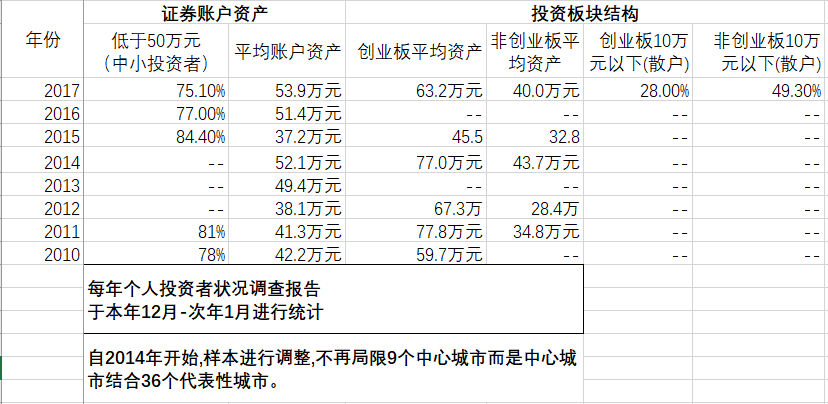

为了更加印证这个观点,咱们采用深交所自2011年开始统计发布的《个人投资者状况调查报告》。该数据由调查机构尼尔森(中国)执行此次调查项目,历年的采集到的有效数据样本基本在3000不到4000浮动。

其中2012、2013、2014年并未公布数据,并在2014年报告中公示尼尔森(中国)对现有采集样本进行调整——也就是由原9个中心城市扩展到中心城市结合36个代表性城市,这样的样本我相信根据代表性。

从图中可以看出:低于50万元(中小投资者)也正是向下滑落的,和咱们从上交所所采集的数据想呼应。

而其中关于投资者知识水平,咱们也可以看到:近4年来,华东地区都是处于领先地位。

也印证了:经济发达地区关于投资知识储备越丰富。

而投资理念也是从偏向抄底型,慢慢转向了长期价值类。

经过多方数据相互印证,咱们初步得出了:

- 证券投资者大部分是男性,男女比例大约7:3。

- 年龄段在30岁-50岁,是证券投资的主力人群。

- 持有安卓手机的投资者大部分使用华为手机。

- 在专业度上,男性比女性更专业,热衷于精准的咨询如“华尔街见闻”,以及喜欢泡在专业的证券论坛如“雪球”。

- 同花顺炒股是证券投资软件中使用用户群体最大的软件。

- 整个投资者用户的投资理念从早期偏向抄底型慢慢向长期价值类转变。

- 在未来,散户将越来越少,专业机构将越来越多。

目前,A股现有个人投资者开户人数1.44亿。但是,从2017年2月以后,中登停止更新每周的持仓账户数,笔者通过一些渠道可以估计:真实数据总不会太乐观。

市场越来越机构化,占了总市值的16.13%;而另一面,一般法人账户总市值61.53%。散户的生存空间,咱们有理由可以推断是比较残酷的。股市还是非常符合28定律的,只不过现在28定律已经更残酷了,进化成了19定律——即10%的人占有90%的资源和财富。

当然最近消息面全面利好,高喊3000点不是梦。

但是咱始终一句话:“股市有风险,入市需谨慎”,居安思危警钟长鸣。

本文由 @四月春波 原创发布于人人都是产品经理。未经许可,禁止转载。

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

码

M

有引用数据的…记得标注原文出处. 本篇数据为个人采集整理.