18个互联网消费金融风控术语介绍及实例展示

本文介绍了18中互联网消费金融风控术语,并用一个具体案例展示计算过程。

一、风险管理中常用术语

要想深入了解消费金融业务,对于业务中常提到的风险常用指标,必须深刻地理解和准确地使用。行业内常用的指标及解释说明如下:

1. 五级分类

根据内在风险程度将商业贷款划分为正常、关注、次级、可疑、损失五类。这种分类方法是银行主要依据借款人的还款能力,确定贷款遭受损失的风险程度来划分的,后三种为不良贷款。

- 正常:借款人能够履行合同,一直能正常还本付息,不存在任何影响贷款本息及时全额偿还的消极因素,贷款损失的概率为 0。

- 关注:尽管借款人有能力偿还贷款本息,但可能存在对偿还产生不利影响的因素,贷款损失的概率不会超过 5%。

- 次级:借款人的还款能力出现明显问题,需要通过处分资产或对外融资乃至执行抵押担保来还款付息。贷款损失的概率在 30%-50%。

- 可疑:借款人无法足额偿还贷款本息,即使执行抵押或担保,肯定也要造成一部分损失。贷款损失的概率在 50%-75%之间。

- 损失:借款人已无偿还本息的可能,无论采取何种措施和履行何种程序,贷款都注定要损失。其贷款损失的概率在 75%-100%。

2. 逾期天数(Days Past Due,DPD)

与合同中约定应还款日相比用户延滞天数,一般从应还款日后第一天开始计算逾期天数。比如用户应还款日是 3 月 20 日,到 3 月 21 日仍未还款,那代表用户逾期天数 1 天,使用 DPD1 表示。DPD30+代表逾期天数≥30天。

3. 逾期期数(Bucket)

也称为逾期月数,正常贷款用 C 表示,Mn代表逾期 N 期,Mn+表示逾期 N 期以上。

- M1 代表逾期 1 天-30 天

- M2 代表逾期 31 天-60 天

- M3 代表逾期 61 天-90 天

- M4 代表逾期 91 天-120 天

- M5 代表逾期 121 天-150 天

- M6 代表逾期 151 天-180 天

- M7 代表逾期 181 天以上。

根据逾期期数一般区分为前期,中期,后期,转呆账四个阶段。一般将 M1 列为前期,M2~M3 列为中期,M4 以上列为后期。

4. 期末贷款余额(Ending Net Receivable,ENR)

截止到该期期末剩余未还本金。

5. 期初贷款余额(Beginning Net Receivable,BNR)

截止到该期期初剩余未还本金。

6. 月均贷款余额(Average Net Receivable,ANR)

该期平均剩余未还本金,计算公式是:

月均贷款余额=(月初贷款余额+月末贷款余额)/ 2

7. 逾期率

指某一时刻逾期贷款余额占总体贷款余额的比例,是用来衡量贷款拖欠程度的一个指标。目前行业内主要有两种方法来统计分析,分别是即期逾期率和递延逾期率。

即期逾期率(coincident)计算公式是:

即期逾期率=当期各逾期期数的贷款本金余额/当期贷款总本金余额

用于分析当期的逾期情况。优点是:计算简单;缺点是:起伏较大,容易失真,特别是当期所有应收账款快速上升或萎缩时。

递延逾期率(lagged)计算公式是:

递延逾期率=当期各逾期期数的贷款本金余额/回溯到贷款发放时期对应的贷款本金余额

8. Vintage 指标

核心思想是对不同时期的开户的资产进行分别跟踪,按照账龄的长短进行同步对比,从而了解不同时期开户用户的资产质量情况。

能够将纵向不同时期的信贷资产拉平到同一时期进行比较,进而评估不同时期某账龄的信贷资产管理。一般有两种计算口径:

Vintage 指标=当期各逾期期数的贷款本金余额/回溯到贷款发放时期数对应的贷款本金余额

Vintage 指标=当期各逾期期数的贷款本金余额/回溯到贷款发放期对应的放款本金

其中常用的是第二种口径。

9. 账龄(month of book,MOB)

代表从贷款发放至今经历了多少个月,MOB0 代表放款日至当月月底,MOB1 代表放款后第二个完整月份,MOB2 代表放款后第三个完整月份。

10. 截面不良率

不同的公司定义不良贷款有较大差距,有将逾期 M3+视为不良贷款,有将 M6+视为不良贷款。计算公式是:

截面不良率=不良贷款本金余额/当前贷款总本金余额

计算某一时点整体业务不良率。

11. 财务不良率

即年化不良率,是以余额为基础进行计算,精确的计算公式是:

年化不良率=年累计不良贷款金额/年日均余额

年日均余额=每日贷款余额之和/365

粗略的估计方法是使用 vintage 不良率来估算,计算公式是:

年化不良率=vintage 不良率*贷款资金年周转次数

贷款周转次数=360/加权平均借款天数

12. 转呆账率(Write-off%,WO%)

通常逾期 6 期以上(M7)转呆账。假设某产品转呆账时间点为逾期 M6 转入逾期 M7 时,则转呆账率计算公式是:

转呆账率=当期转呆账本金余额/7 个月前贷款本金余额

13. 净损失率(Net Credit Loss%,NCL%)

NCL%的计算方式与 WO%一样,只是分子部分由当期转呆账金额改为(当期转呆账金额-当期呆账回收金额),计算公式是:

净损失率=(当期转呆账本金余额-当期呆账回收金额)/7 个月前贷款本金余额

14. xPDy

表示客户第一次出现逾期 y 天的期数,x 指期数,y 指逾期天数。

x 为 F、S、T、Q 分别代表第一期、第二期、第三期、第四期,后面期数会用数字表示。

FPD10 表示第一期首次逾期≥10天,SPD30第二期首次出现逾期≥30天。如果一个客户身上有FPD30的标记,必然有FPD7等小于30的标记。

15. 负债比(debit burden ratio,DBR)

债务人在全体金融机构的无担保债务归户后的总余额(包括借记卡、贷记卡及信用贷款)除以平均月收入,不宜超过 22 倍。

16. 迁移率(flow rate)

观察前期逾期金额经过催收后,仍未缴款而继续落入下一期的几率。一般缩写为 C-M1、M2-M3 等形式,例如:C-M1=当月进入 M1 的贷款余额/上月末 C 的贷款余额,M2-M3 = 当月进入 M3 的贷款余额 / 上月末 M2 的贷款余额。

17. 回收率

反映的是逾期资产的回收情况,与迁移率一样都是统计逾期资产是否进一步逾期的指标。在不考虑核销的情况下,迁移率及回收率的和为100%。

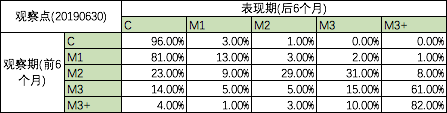

18. 滚动率

从某个观察点之前的一段时间(观察期)的最坏的状态,向观察点之后的一段时间(表现期)的最坏的状态的发展变化情况。

二、实例讲解计算过程

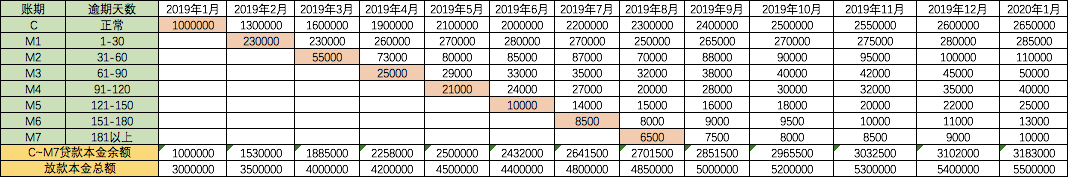

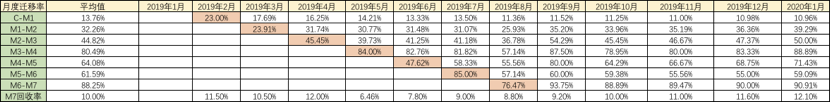

介绍完上述风险管理中用到的术语后,我将通过综合实例介绍各项的计算过程,假设 2019 年 1 月业务刚开始放款,计算所用到数据如表 1:

表 1

1. 逾期率的计算(包括即期逾期率和递延逾期率)

举例如下:

- 2019 年 2 月 coin(M1)=2 月 M1 贷款本金余额/2 月 C~M7 贷款本金余额=230000/1530000=15.03%

- 2019 年 8 月 coin(M3+)=3 月 M4~M7 贷款本金余额/8 月 C~M7 贷款本金余额=(20000+15000+8000+6500)/2701500=1.83%

- 2019 年 2 月 lagged(M1)=2 月 M1 贷款本金余额/1 月 C~M7 贷款本金余额=230000/1000000=23%

- 2019 年 4 月 lagged(M3)=4 月 M3 贷款本金余额/2 月 C~M7 贷款本金余额=25000/1530000=16.34%

- 2019 年 7 月 lagged(M3+)=7 月 M4 贷款本金余额/3 月 C~M7 贷款本金余额+7 月 M5 贷款本金余额/2 月 C~M7 贷款本金余额+7 月 M6 贷款本金余额/1 月 C~M7 贷款本金余额=27000/1885000+14000/1530000+8500/1000000=3.20%

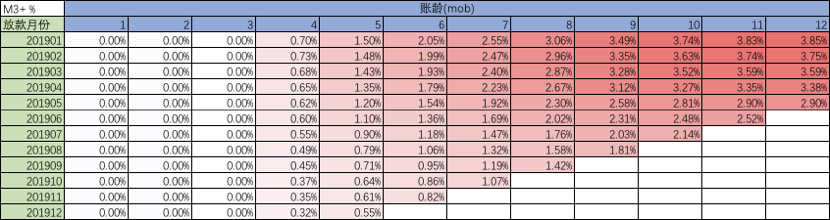

2. vintage 指标的计算

使用的计算口径是:

vintage 指标=当期各逾期期数的贷款本金余额/回溯到贷款发放期对应的放款本金

以 M3+的 vintage 指标举例,2019 年 1 月放款本金 3000000 元:

- 对应合同在 mob1 M3+逾期率 0%;

- 对应合同在 mob2 M3+逾期率 0%;

- 对应合同在 mob3 M3+逾期率 0%;

- 对应合同在 mob4 M3+逾期率=21000/3000000=0.70%;

- 对应合同在 mob5 M3+逾期率=(6 月 M4 逾期本金余额+6 月 M5 逾期本金余额)/1 月放款本金;

- 但是 6 月 M4 逾期本金会同时包含 1 月 M4 逾期合同本金与 2 月 M4 逾期合同本金,所以通过表 1 数据无法计算,M3+逾期率就以下表设定为准。

表 2

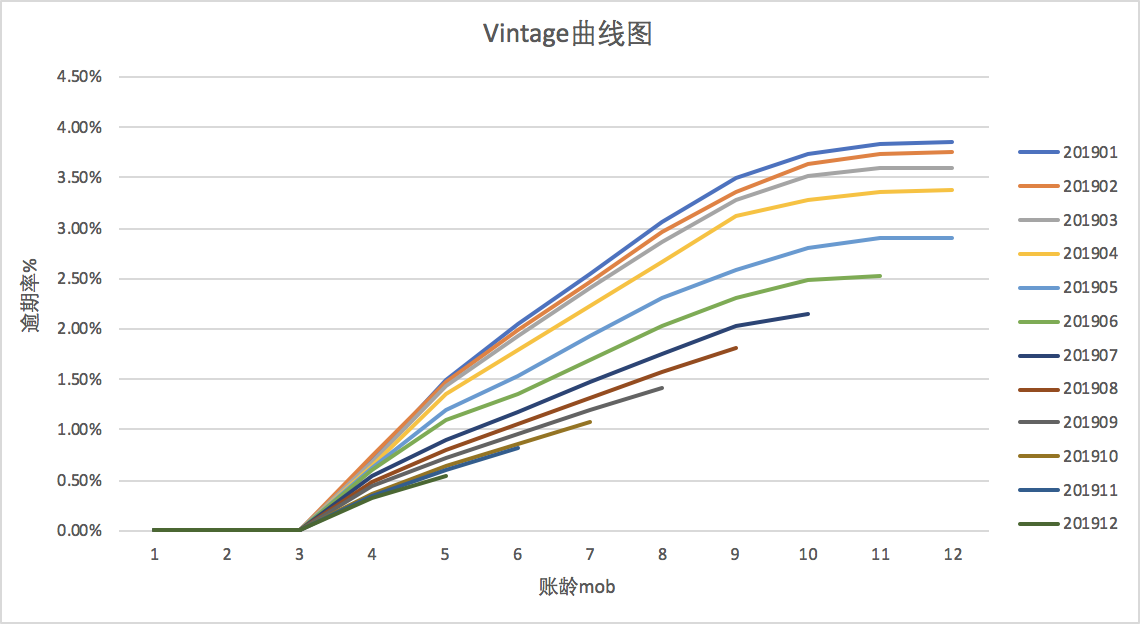

根据以上表数据所绘制 vintage 曲线图如图 1:

图 1

从图 1 可以分析得出:

- ⅰ账龄最长为12个月,代表产品期限为12期。随着12期结束,账户的生命周期走到尽头。

- ⅱ2019年5月放款的合同走完账龄生命周期,而2019年6月的却没有,说明数据统计时间为2020年6月。

- Ⅲ账龄mob1、mob2、mob3的逾期率都为0,说明逾期指标为M3+(逾期超过90天)风险。

- Ⅳ放款月份从2019年1月~12月的账户M3+逾期率都在降低,说明资产质量在不断提升,可能风控水平在不断提升。2019年5月相对于2019年1~4月的逾期率大幅度下降,说明该阶段风控策略提升明显。

- Ⅴ不同月份放款的M3+在经过9个MOB后开始趋于稳定,说明账户成熟期是9个月。

3. 财务不良率

假设逾期 M3+为不良贷款,则 2019 年 12 月时点不良率=(35000+22000+11000+9000)/3102000=2.48%;假定贷款资金年周转次数为 3 次,且参考 2019 年 1 月份的逾期情况,则粗略估计财务不良率=mob12 vintage(M3+)*3=3.45%*3=10.35%,其中 vintage(M3+)取mob12加权平均值。

4. 迁移率分析和滚动率

迁移率分析和滚动率分析比较像,都是分析客户从某个状态变为其他状态的发展变化情况。所不同的是,滚动率侧重于分析客户逾期程度的变化,所以在做滚动率分析时需要设置相对较长的观察期和变现期。而迁移率侧重于分析客户状态的发展变化路径,如 C-M1,M1-M2,M2-M3 等。

先进行滚动率分析,在观察点 2019 年 6 月 30 日,取 1 万个客户,统计该 1 万个客户从观察期到表现期最大逾期的变化情况,如表 3。

表 3

从中可以看出:

- 正常的客户,在未来 6 个月里,有 96%会保持正常状态;

- 逾期 1 期的客户,未来有 81%会回到正常状态,即从良率为 81%,有 6%会恶化到 M2、M3、M3+;

- 逾期 2 期的客户,从良率为 23%,有 39%会恶化到 M3、M3+;

- 逾期 3 期的客户,从良率为 14%,有 61%会恶化到 M3+;

- 逾期 3 期及以上的客户,从良率仅为 4%,有 82%会继续此状态。

因此我们认为历史逾期状态为 M3+客户几乎不会从良,为了让风控模型有更好的区分能力,需要将客户好坏界限尽可能清晰,根据滚动率分析可以定义坏用户(bad)=逾期状态 M3+(逾期超过 90 天)。再进行迁移率分析,以表 1 里数据为例进行分析,其中橙色部分为恶化迁移路径。

其计算口径为:

- 截止 1 月末,正常资产 C 为 1000000 元,此为起点。

- 截止 2 月末,1 月末的正常资产 C 中有 230000/1000000=23%恶化为逾期资产 M1。

- 截止 3 月末,2 月末的逾期资产 M1 中有 55000/230000=23.91%恶化为逾期资产 M2。

- 截止 4 月末,3 月末的逾期资产 M2 中有 25000/55000=45.45%恶化为逾期资产 M3。

- 截止 5 月末,4 月末的逾期资产 M3 中有 21000/25000=84%恶化为逾期资产 M4。

- 截止 6 月末,5 月末的逾期资产 M4 中有 10000/21000=47.62%恶化为逾期资产 M5。可能采用了委外催收、司法手段等催收策略,催回效果显著。

- 截止 7 月末,6 月末的逾期资产 M5 中有 8500/10000=85%恶化为逾期 M6 资产。

- 截止 8 月末,7 月末的逾期资产 M6 中有 6500/8500=76.57%恶化为逾期 M7 资产。此时将视为不良资产,打包转卖给第三方公司,这样就能回收部分不良资产,减少损失。

通过迁移率,我们可以清晰观察到每个 Vintage 的资产在各逾期状态的演变规律。见表 4,我们从横向比较每个月的迁移率,发现不完全一样。这是因为随着时间推移、外在宏观经济环境、内部政策等变化而产生一定的波动。

表 4

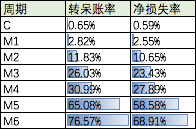

5. 呆帐风险

呆帐风险是信贷机构必须面对的风险,主要来源于信用风险和欺诈风险等。

2019 年 8月正常资产 C 转呆账率可以使用迁移率计算,计算方法为(C-M1)*(M1-M2)*(M2-M3)*(M3-M4)*(M4-M5)*(M5-M6)*(M6-M7)=23%*23.91%*45.45%*84%*47.62%*85%*76.57%=0.65%,或者使用2019年8月M7贷款本金余额/2019年1月 C~M7贷款本金余额=6500/1000000=0.65%。

由于M7不良资产的平均回收率为10%,则可计算净损失率为:0.65%*(1-10%)=0.59%。同理可以计算不同状态的资产转呆账率和净损失率。

作者:芬太克,微信公众号:芬太克,帝都互联网金融产品经理,5年+互联网信贷领域产品设计经验。

本文由 @芬太克原创发布于人人都是产品经理。未经许可,禁止转载

题图来自 Unsplash,基于 CC0 协议

起点课堂会员权益

起点课堂会员权益

感谢分享 非专业人员 前几个能代入理解,后面的不知道怎么解读

作为一个非金融专业的人来说,想短时间学会这些东西太难了,呜呜呜~

重复发送?