股票自动交易类产品的可行性分析

文章针对股票自动交易类产品的可行性展开分析探讨,希望其中的思路和方法可以给大家提供些参考。

一、背景分析

1. 为什么我们会去投资?

个人投资的方式和项目可以多种多样,但投资的目的一致:获得收益,避免财富贬值。因此,个人投资者在资金闲置或者资金运转收益低于预期的情况下,会选择将资金投入市场。

根据闲置资金体量、流转周期以及预期收益的不同,会出现不同的投资选择策略:货币、债券、期货、房产、基金、股票等。

2. 我们是如何在投资中得到收益的?

这里笔者以股票为分析对象,简单的梳理上市公司、市场、投资者之间的关系与投资逻辑。选择股票进行分析主要是因为股票交易市场数据化程度高,投资门槛较低,收益上限高,所以股民体量大(2C潜力大)。

首先简单分析一下理性市场下的股票投资逻辑。当一家公司的现金资本跟不上发展需要,在符合相关条件的情况下会选择上市,出售一部分的公司股份获得资本储备用于发展;投资人出于看好该公司发展购买其股票获得股权,享受公司发展红利(公司盈利分红),股价随公司发展一路走高,投资人判断收益已达高点(或者市场有收益更高的选择)时会售出股份,完成一次完整的价值投资。在这个过程中,公司为了发展需要向市场共享了其发展红利,投资人则利用闲置资金获得了相应的收益。

接下来分析一下非理性逻辑对投资决策带来的影响。由于市场上存在数量众多的上市公司,使得股票投资者的投资决策变得复杂了起来。由于市场与投资者之间、投资者与投资者之间的信息传递存在壁垒,难以建立全面的投资信任,相互猜疑使得市场在非理性逻辑的干预下变得不可预测。表现在某公司一个利好消息传来,股票价格接连涨停,远远高出公司的价值;又或者负面消息导致公司股价暴跌,远低于公司价值。于是市场上出现了一些聪明的投资者,他们热衷于短线操作,高抛低吸,只要市场上存在涨跌波段,他们就能通过信息获取优势和资金体量优势从中获利。

在市场这个复杂系统中,理性与非理性共同决定了投资者的交易决策。

3. 互联网带来行业变革的本质原因

芯片计算能力的提升基于电信号在传递的规则上和效率上的优化。社会的运行同样仰仗规则与效率,规则是信息传递的逻辑,效率是信息传递的速度,将抽象的信息赋予实体,它可以是知识,是资本,是生产力,是科技,是一切在人与人、人与社会之间流转传递的东西。互联网的出现相当于打通了信息跨时空传递的通道,在绝大多数的行业中,海量的去中心化信息会促成行业内信息透明且高效传播。

PC时代,互联网以内容娱乐(游戏、资讯)进入大众视野,以即时通讯连接大众、构建社交生态,通过电子商务类平台连通供需信息实现双方资源的高效流通;进入移动互联网时代,智能手机打破了人们线上线下的信息传递屏障,自此,互联网开始全方位地渗透进人们生活的方方面面,利用高效透明的信息传递重构了许多行业的运转方式。

二、股票自动交易类产品的可行性

1. 投资策略是否可被机器学习?

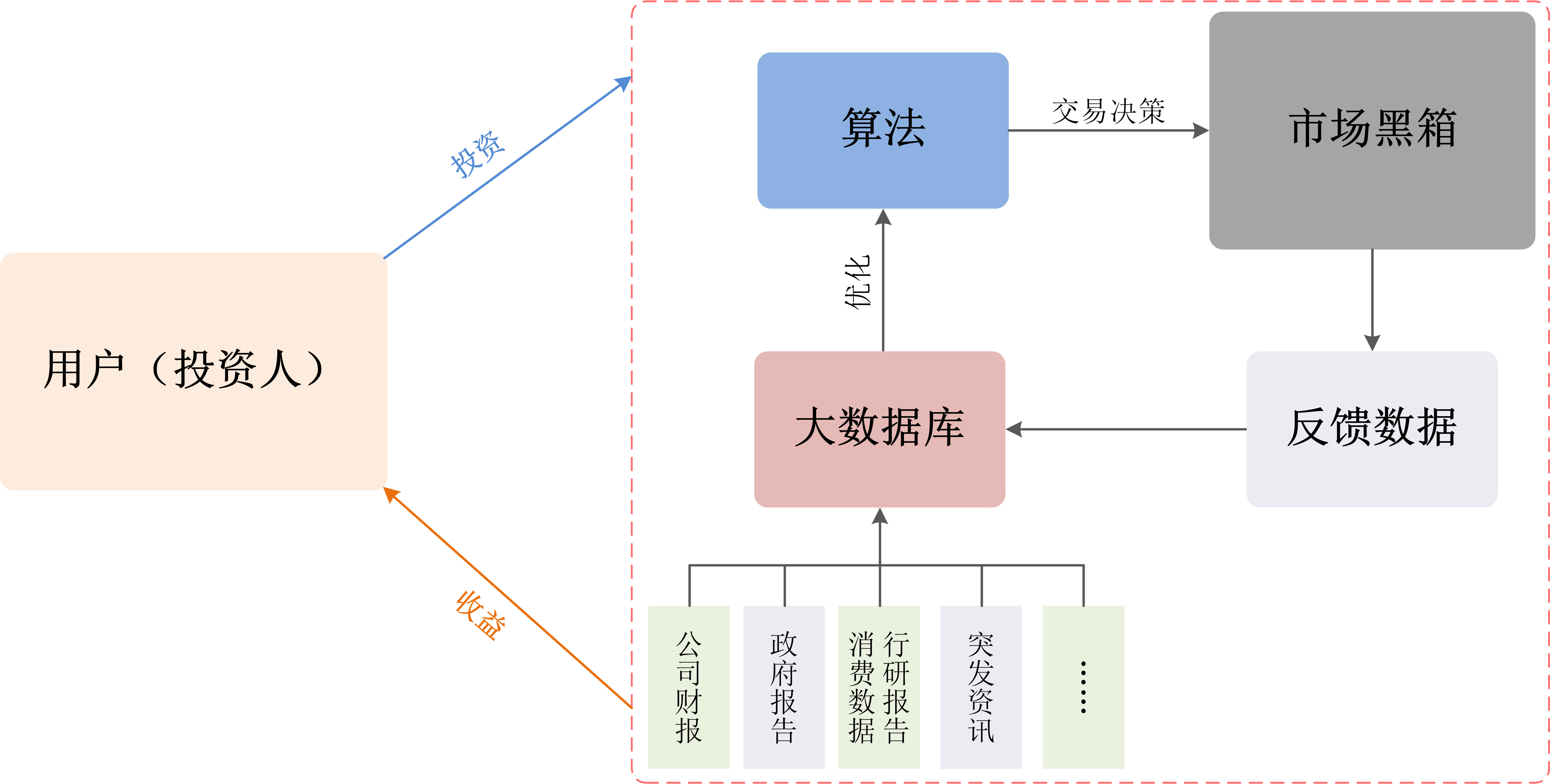

一个资深的投资者,会根据自身丰富的投资经验和逻辑判断,视市场反应动态的调整投资行为。视投资经验为历史数据,逻辑判断为投资算法,便可将一个自动决策的机器投资者的投资过程进行程序化,市场环境和各类消息资讯为输入数据,经过投资算法计算,得出最优的交易决策。这样的投资算法,需要大样本的历史数据进行训练优化,由于股市存在这样一个大的数据样本库,那么识别市场这个复杂系统,寻找“最优”算法应该是可行的。给出简单的示意图如下:

2. 产品不同阶段的功能与营销策略

第一阶段:顺应当下市场的投机性完成用户增长

首先要明确的是,在初期,自动交易类产品适合短线波段式的投资策略,同时投资体量不应该太大,否则会因为对市场参与度多大导致算法失效。以此为前提,对自动交易类产品的核心功能和营销策略进行描述。

模拟盘游戏,让用户自行选股,在相同时间段和相同本金条件下与机器决策进行收益比赛,建立用户对于自动交易产品的初步认识,对于收益率高于机器决策的用户,将其交易数据记入大数据库用以优化算法。

提供交易决策建议,对于不同需求用户提供不同干预程度的投资建议。对于自行投资意愿强的用户可提供其仓内股票相关上市公司的突发资讯,对于愿意接受产品投资建议的用户,提供交易决策信息,在合适的交易时机推送交易内容(买卖股票数量、价格等)并振动提醒。

在有相关资质的情况下,接受用户投资委托,实现自动交易,根据用户的投资金额和时间提供定制化的投资服务。

设定止损清仓机制,对于亏损的情况进行全部或部分补贴。为建立用户的信任,在完全授权交易的情况下触发止损清仓机制,在清仓后提供相应的补贴。

第二阶段:建立信息透明化的投资环境,重塑信用

在拥有一定量用户的情况下,短线投资会逐渐失效,产品投资策略逐步转向价值投资,为了确定一家上市公司的价值和前景,需要有该公司和行业的丰富数据信息,财报和公告信息远远不够,好在物联网和工业互联网正在高速发展,生产、销售数据会越来越透明高效,实时的信息公布有助于有利于降低投资猜疑,也有助于帮助上市公司掌握市场需求,不断调整生产和研发方向,整个市场会促成资本投资和分配的效率最优化。

回到产品功能上,在此阶段,toB业务权重会高于toC,主要是建立上市公司相关财务数据库,予以公示,建立企业信用,C端则根据用户闲置资金的时间长短进行分类,对资金结构进行调整,保证资金稳定。

第三阶段:建立投资生态,实现社会发展红利共享

在此阶段,市场信息透明,企业和投资人信用体系完备,基于理性判断的价值投资体系有了依附的环境。构建理性投资社会,打破信息壁垒有效降低聚集性投机造成部分产业资本泡沫,有利于实现社会发展红利共享,有助于实现劳动力与研发能力动态导向,让社会发展由全民投资,生产建设由全民参与,发展红利由全民共享成为可能。

总结与思考

股票市场存在的价值,应该是对社会闲置资源进行整合和合理分配,从而促进产业发展,而不是通过信息传递的壁垒或者时间差攫取利益,弃产业于不顾。互联网与互联网技术的发展对社会对生活的全方位渗透,带来的是信息的透明和高效传递,当市场上的信息壁垒和信息延时不复存在,也就到了互联网重构金融投资体系的时候,直视市场需求和科学技术发展之间的矛盾,让资本与资源合理配置,才会实现社会发展的利益最大化。

回到当下,市场投资行业的最大竞争对手可能是阿里,通过淘宝、支付宝等产品获得的个人消费数据,阿里建立了全民信用体系;通过阿里云为企业提供云计算、云存储服务,阿里获取企业数据信息也只需时机成熟,阿里自身既是最大的资本供应方,也是最大的资本需求方。届时,阿里的归宿可能会是优化社会发展,为企业保驾护航。

本文由 @dj390 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Unsplash,基于CC0协议

起点课堂会员权益

起点课堂会员权益

算不了的,整个社会的总合都会反映在股价上,世界有多复杂,股价趋势就有多复杂。你只能勉强计算单一的某一个方面,比如华尔街的超级计算机有算社会恐慌指数的复杂模型

量化投资确实在金融领域发展了很多年,但多数是在机构内部使用,数据来源多靠分析师,物联网和工业互联网时代,数据来源的全面性和真实性会远超过往,信息和数据透明是价值投资流行的基本要素,要让市场看到价值投资的趋势,于此,便有可能构建理性市场,那么对市场的认识和实践便有可能突破一个时代的限制。当然,我仅仅是从股票这个C端市场来浅析了这类产品的可能前景和发展方向,确实需要时代前提和技术沉淀。